بهینه سازی پویای پرتفو با ابهام گریزی

چکیده

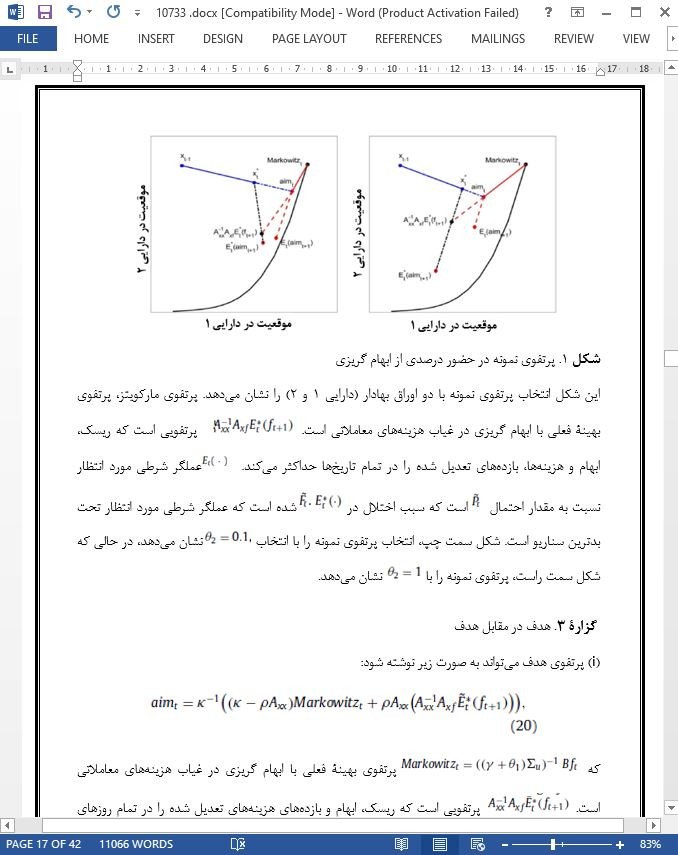

این مقاله، انتخاب پرتفو در حضور هزینه های معاملاتی و ابهام در مورد پیش بینی بازدهی را بررسی می کند. از طریق تمایز بین ابهام گریزی بازدهی و پیش بینی بازدهی، قانون معاملاتی پویای بهینه را به شکل نزدیکی به کار Gârleanu and Pedersen (2013)، با استفاده از روش بهینه سازی استوار استخراج می کنیم. مشخصات آن و مکانیزم منحصربه فرد آن را تعیین می کنیم که از طریق اثرات ابهام گریزی، بر استراتژی استوار بهینه اثر می گذارد. علاوه براین، دو اصل معاملاتی کار Gârleanu and Pedersen (2013) نیز آورده شدند. مدل ما بیشتر بر این اشاره دارد که استراتژی استوار، زیان مورد انتظار ناشی از خطاهای برآورد را کاهش می دهد. سرمایه گذاران ابهام گریز به سمت پرتفوهایی می روند که وزن کمتری به فاکتورهای پیش بینی کنندۀ بازده با نوسان بالا می دهند و وزن های کمتری به اوراق بهاداری می دهند که موقعیت های پرهزینه و بزرگی در پرتفوهای موجود دارند. با استفاده از داده ها در قراردادهای آتی کالاهای مختلف نشان می دهیم که استراتژی استوار بهتر از استراتژی نااستوار در آزمون های خارج از نمونه بهتر عمل می کند.

1. مقدمه

بهینه سازی پرتفو به طور قطعی به بازدهی پیش بینی شدۀ تک تک اوراق بهادار بستگی دارد؛ بنابراین، پرتفوی حاصل شده می تواند از عملکرد ضعیف تری برای خارج از نمونه، به دلیل خطاهای برآورد در بازدهی دارایی داشته باشد. برای مثال، اگر بازده داریی بیشتر تخمین زده شود، آنگاه موقعیت حاصل شده در این دارایی از بالا اریب است نه تنها باعث کاهش بازدهی کل پرتفو می شود هم چنین مستلزم هزینه های معاملاتی بی جا نیز می گردد. نکتۀ مهم، تنظیمات بعدی است که آن را به سمت این موقعیت اریب گرایش می دهد منجر به گردش مالی قابل توجهی می شود و هزینه های معاملاتی بیشتری را نیز شامل می شود. اثر خطاهای برآورد، به طور ویژه، برای استراتژی های معاملاتی پویای متعادل با فراوانی بالا، مانند حرکت و استراتژی های معکوس، اعلام می شود. خطاهای برآورد افزایش بازده، به دلیل مدل استفاده شده در بازدهی های پیش بینی شده، ممکن است به اشتباه مشخص شده باشند و پارامترهای مدل مجبور به تخمین برمبنای اطلاعات محدود موجود باشند. به عبارت دیگر، برای مدل و ابهام یا عدم قطعیت پارامتر، فرآیندهای ایجاد داده برای بازدهی ها و پیش بینی کننده ها، باید مجاز باشد چون توزیع های کامل بازده ها و متغیرهای پیش بینی بازده، برای سرمایه گذاران به دلیل اطلاعات ناقص ناشناخته است (Epstein and Wang, 1994; Hansen and Sargent, 2001). با در نظرگرفتن اثر قابل توجه خطاهای برآورد در وزن های پرتفو و عملکرد پرتفو، شواهدی وجود دارد که مخالف این مورد است که سرمایه گذاران نسبت به ابهام در بازدهی برآورد شدۀ دارایی خنثی هستند (Hansen and Sargent, 2001; Garlappi et al., 2007; Jeong et al., 2015) . برای سرمایه گذاران فعال، عامل ابهام گریزی در رویۀ بهینه سازی پرتفو مهم است.

5. نتیجه گیری

کار قبلی در مرور ادبیات مالی، مستند می کند که بازده های اوراق بهادار، قابل پیش بینی هستند، با این وجود، بازده های پیش بینی شده، به دلیل حضور مدل و پارامترهای غیرقطعی، تنها به صورت تقریبی واقعی هستند،. اشتباهات تخمین در بازدهی های اوراق بهادار می تواند منجر به عملکرد ضعیف پرتفو، به صورت خاص، زمانی که هزینه های معاملاتی زیاد هستند شود. این مقاله انتخاب پرتفوی بهینه را در حضور هزینه های معاملاتی و ابهام گریزی بررسی می کند. با سازگاری روش بهینه سازی استوار GX، ما مدل GP را به وسیلۀ دخیل کردن ابهام گریزی در چارچوب مدل گسترش می دهیم. نه مانند مدل GX، می توانیم سرمایه گذاران را برای داشتن درجه ای از ابهام گریزی در بازده ها و پیش بینی کننده های بازده مجاز بدانیم. ما نه تنها می توانیم استراتژی معاملاتی پویای استوار بهینه را در شکل بسته بیابیم، هم چنین ویژگی هایش مشخص کنیم و مکانیزم منحصربه فرد را از طریق استراتژی استوار برای عملکرد خارج از نمونه روی استراتژی نااستوار بهبود دهیم.

Abstract

This paper investigates portfolio selection in the presence of transaction costs and ambiguity about return predictability. By distinguishing between ambiguity aversion to returns and to return predictors, we derive the optimal dynamic trading rule in closed form within the framework of Gârleanu and Pedersen (2013), using the robust optimization method. We characterize its properties and the unique mechanism through which ambiguity aversion impacts the optimal robust strategy. In addition to the two trading principles documented in Gârleanu and Pedersen (2013), our model further implies that the robust strategy aims to reduce the expected loss arising from estimation errors. Ambiguity-averse investors trade toward an aim portfolio that gives less weight to highly volatile return-predicting factors, and loads less on the securities that have large and costly positions in the existing portfolio. Using data on various commodity futures, we show that the robust strategy outperforms the corresponding non-robust strategy in out-of-sample tests.

1. Introduction

Portfolio optimization depends crucially on the predicted returns of individual securities; thus, the resulting portfolio may deliver poor out-of-sample performance due to estimation errors in asset returns. For example, if an asset return is overestimated, then the resulting upward-biased position in this asset not only lowers the overall portfolio return but also entails unwarranted transaction costs. Importantly, subsequent adjustments to this biased position may lead to significant turnover and induce further transaction costs. The effect of estimation errors is particularly pronounced for highly frequently-rebalanced dynamic trading strategies, such as momentum and contrarian strategies. Estimation errors in returns arise because the model used to predict returns might be misspecified, and model parameters have to be estimated based on limited available information. In other words, modelling data-generating processes for returns and their predictors must allow for model and parameter ambiguity or uncertainty, as the complete distributions of returns and return-predicting variables are unknown to investors due to imperfect information (Epstein and Wang, 1994; Hansen and Sargent, 2001). Given the significant impact of estimation errors on portfolio weights and portfolio performance, there is evidence that investors are averse rather than neutral to ambiguity in estimated asset returns (Hansen and Sargent, 2001; Garlappi et al., 2007; Jeong et al., 2015).1 It is important for active investors to factor ambiguity aversion into the portfolio optimization procedure.

5. Conclusion

Previous work in the finance literature documents that security returns are predictable; however, the predicted returns are just an approximation of reality, due to the presence of model and parameter uncertainties. Estimation errors in security returns could lead to poor portfolio performance, particularly when transaction costs are high. This paper investigates the optimal portfolio choice in the presence of transaction costs and ambiguity aversion. Adopting GX’s robust optimization method, we extend GP’s model by incorporating ambiguity aversion into the model framework. Unlike GX’s model, we allow investors to have different degrees of ambiguity aversion to returns and to return predictors. We not only derive the optimal robust dynamic trading strategy in closed form, but also characterize its properties and clarify the unique mechanism through which the robust strategy improves out-of-sample performance over the non-robust strategy.

چکیده

مقدمه

مدل سازی و استراتژی معاملاتی بهینه

1.2 مدل بدون ابهام

2.2 مدل همراه با ابهام گریزی

3.2 استراتژی معاملاتی بهینه با ریسک گریزی

3. ویژگی های استراتژی معاملاتی بهینه با ابهام گریزی

1.3 اصول پایه ای معامله

2.3 اصل معاملاتی اضافی با ابهام گریزی

4 عملکرد استراتژی معاملاتی استوار: بررسی تجربی

1.4 داده

2.4 تخمین مدل

3.4 عملکرد استراتژی معاملاتی استوار

4.4 اثر هزینه های معاملاتی و تغییرپذیری پیش بینی کننده در عملکرد

5.4 استوار بودن در برابر استراتژ های نااستوار مقیاس شده

5 نتیجه گیری

abstract

1. Introduction

2. Model and optimal trading strategy

2.1. The model with no ambiguity

2.2. The model in the presence of ambiguity aversion

2.3. The optimal trading strategy with ambiguity aversion

3. Properties of the optimal trading strategy with ambiguity aversion

3.1. The basic trading principles

3.2. The additional trading principle with ambiguity aversion

4. Performance of the robust trading strategy: an empirical investigation

4.1. The data

4.2. Model estimation

4.3. Performance of robust trading strategy

4.4. Impacts of transaction costs and predictor variability on performance

4.5. Robust versus scaled non-robust strategies

5. Conclusion

- ترجمه فارسی مقاله با فرمت ورد (word) با قابلیت ویرایش، بدون آرم سایت ای ترجمه

- ترجمه فارسی مقاله با فرمت pdf، بدون آرم سایت ای ترجمه