یافته های خطر پذیری اعتباری برای وام های تجاری مسکن با روش فرم تقلیل یافته

چکیده

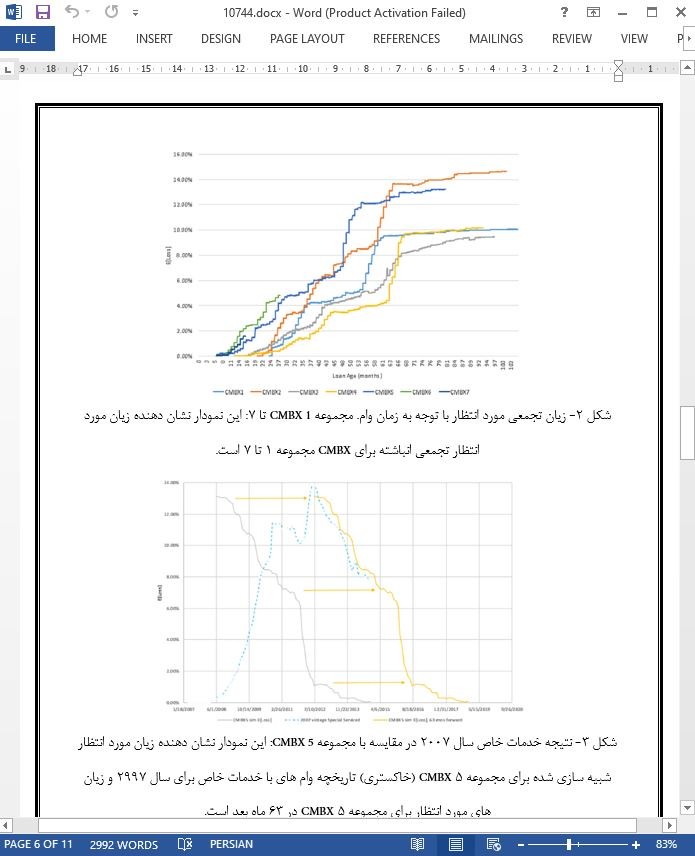

این مقاله به بررسی فرآیند های وام دهی مورد انتظار و پیش فرض از 25019 وام وثیقه گذاشته شده از دارایی های تجاری املاک با استفاده از یک مدل فرم کاهش یافته به صورت روزانه در طی دوره زمانی از نوامبر 2007 تا ژانویه 2015 می پردازد. ارزیابی های ما موجب ارائه مجموعه ای ارزشمند از نگرش های مختلف جهت تبیین ساختار نسبت به خطر پذیری اعتباری پیش روی سرمایه گذاران CMBS می گردد.

1. مقدمه

می توان بازار اوراق با پشتوانة وام هاي رهني مسكوني (CMBS) را با توجه به پیچیدگی ریسک های وثیقه وام املاک تجاری (CREL) که موجب تضمین جریان نقدینگی اوراق قرضه می گردد، تعیین کرد. در مورد بخش اصلی مدل سازی، این ریسک تحت عنوان آغاز کننده – عدم پرداخت شناخت می شود که طی آن تحت شرایط شبیه سازی شده، جریان نقدینگی وام دچار اختلال شده و نشان دهنده یک زمان بندی و مقادیر متفاوت از زمان بندی اصلی خواهد بود. هدف از این مقاله، ارائه ساختاری بر اساس احتمال عدم پرداخت و مقادیر زیان مورد انتظار تعیین شده در سطح وام و شاخص اطمینان با استفاده از یک روش فرمی تقلیل یافته برای یک نمونه بزرگ از 25019 CREL در طی دوره زمانی نوامبر 2007 تا ژانویه 2015 است. با توجه به این که داده های CMBS به صورت غیر عمومی بوده و با توجه به این که بازار CMBS از تکنولوژی قیمت گذاری مشتقه مطابق تحقیق کریستوپولوس و همکاران (2014) استفاده نمی کند، یافته ها در این مقاله کوتاه در رده مراجع آکادمیک قرار می گیرند.

5- خلاصه

این تحلیل نگرش هایی را در مورد تاثیرات سه بخشی 1) سنی آماری) 2) فشرده بودن بازه پرداخت وام در شبیه سازی و 3) درجه حساسیت به تغییر مجموعه اطلاعات واقعی مرتبط با وضعیت پرداخت وام و تعامل جهت ایجاد برآوردی قابل قبول از عدم پرداخت بدهی و زیان در فرم کاهش یافته ارائه کرده است. روش ما به طور صحیح به بررسی تغییرات زمانی غیر محسوس اشاره شده توسط معادله (2) پرداخته و از سویی تغییرات خاص را در میزان وام متناظر با اطلاعات جدید و تاثیرات آماری در نظر گرفته شده در شدت بدهی وام لحاظ می کند. کاهش عدم اطمینان در شبیه سازی با توجه به نزدیک شدن وام به موعد سر رسید، نسبت به عوامل دیگر مانند زمان و تغییر در اطلاعات در نظر گرفته شده در داده های به روز شده توزین می شود. تحلیل ما به بررسی نحوه حل برخی از جنبه های تنازع آمیز ریسک وام در مدل فرم کاهش یافته کریستوپولوس و جارو (2016) پرداخته و از استفاده از روش فرم کاهش یافته در ارزیابی ریسک های زیان و بدهی وام CMBS حمایت کرده است.

Abstract

This paper considers probability of default and expected loss profiles of 25,019 mortgages collateralized by commercial real estate properties evaluated using a reduced form model on a daily basis over the period November 2007 through January 2015. Our evaluations provide a compact and valuable set of insights to build intuition on credit risks facing CMBS investors.

1. Introduction

The commercial mortgage backed securities (CMBS) market can be characterized by the complexity of the risks underlying the commercial real estate loan (CREL) collateral that secures bond cashflows. At the core of the endeavor of modelling such risks is the so-called ‘default-trigger’, the threshold at which under simulated conditions a loan’s promised cashflows will be perturbed and reflect pay-off timing and amounts that differ from the originally promised schedule. The purpose of this paper is to build intuition on the probability of default and expected loss values, determined at the loan and trust levels, using a reduced form approach for a large sample of 25,019 CRELs spanning the period November 2007 through January 2015. As the data in CMBS is non-public, and as the CMBS market does not utilize derivatives pricing technology as discussed in Christopoulos et al. (2014), the findings in this short paper are rare in the academic literature.

5. Summary

This analysis provides insights into the way in which the three-part influences of i.) age (statistically), ii.) compression of the loan life interval [t, T] in the simulation, and iii.) sensitivity to a changing actual information set related to the payment status of the loan, jointly interact to create a robust estimate of default and loss in the reduced form. Our approach correctly captures muted temporal variability implied by Eq. (2) while also considering particular variability at the loan level corresponding to new information and statistical influences impartially considered in the default intensity, λf. The compression in uncertainty in the simulation as the loan moves closer to its maturity date, is weighed against the other factors of age and change in information contained in updated data. Our analysis highlights how these seemingly conflicting aspects of loan risk are well resolved in the reduced form model of Christopoulos and Jarrow (2016) and provides further support for the use of the reduced form approach in the evaluation of CMBS default and loss risks.

چکیده

1 مقدمه

2- داده ها

3- کارکرد های خطر پذیری اعتباری

4- نتایج

5- خلاصه

abstract

1. Introduction

2. Data

3. Credit risk implications

4. Results

5. Summary

- ترجمه فارسی مقاله با فرمت ورد (word) با قابلیت ویرایش، بدون آرم سایت ای ترجمه

- ترجمه فارسی مقاله با فرمت pdf، بدون آرم سایت ای ترجمه