اثر تغییر زمانی شوک های بازار نفت بر بازار سهام

چکیده

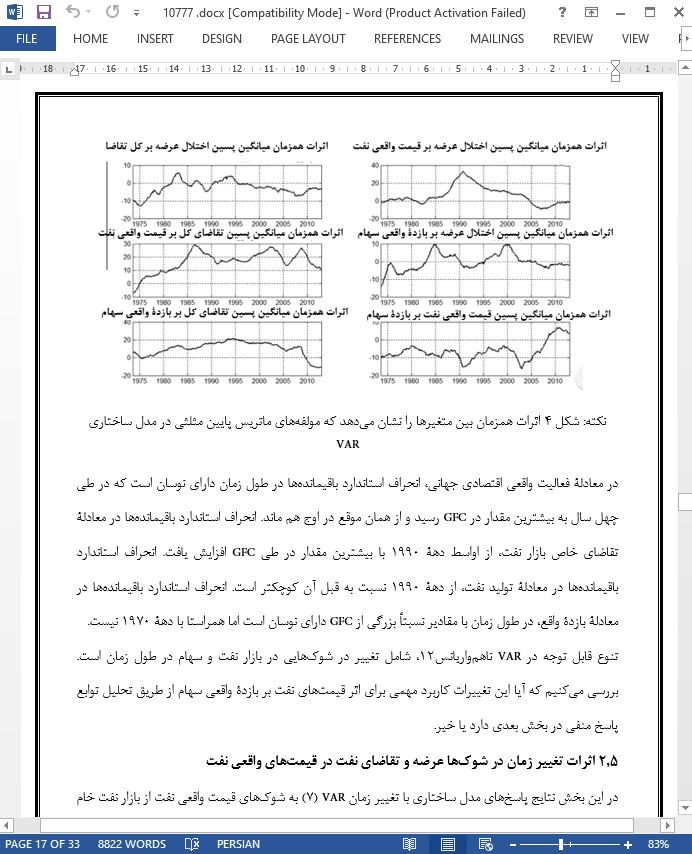

ترکیب نوآوری مدل پارامتر متغیر در زمان VAR، برای بررسی اثر ساختاری شوک های قیمت نفت بر بازدۀ بازار سهام آمریکا استفاده می شود. تغییر زمان، هم بر ضرایب و هم بر ماتریس واریانس- کواریانس، اثر مشهودی دارد. انحرافات استاندارد شوک های ساختاری طرف تقاضا، در طی بحران های مالی در چهل سال، به اوج خود رسید و از همان موقع در اوج قرار دارد. در معادلۀ بازدۀ واقعی سهام، ضرایب فعالیت واقعی اقتصادی، از اواخر دهۀ 1990 کاهش یافت که شوک های تقاضای خاص بازار نفت قبل از دهۀ 1990 نسبت به قبل از آن، کمتر بوده است. شوک های ساختاری نفت به اندازۀ 25.7 درصد تغییر بلندمدت در کل بازده های واقعی سهام، با تغییر قابل توجه در سطوح و منابع در طول زمان را گزارش می دهند. سهم شوک ها در فعالیت واقعی اقتصادی جهانی به تغییر بازدۀ واقعی سهام به طور شدید تا 22 درصد در سال 2009 افزایش یافت (و در بازۀ 2009 تا 2012 در سطح 17 درصد باقی ماند). سهم شوک های قیمتی تقاضای خاص در بازار نفت به صورت یکنواخت از 5 درصد در اواسط 1970، به مقدار 15 درصد در سال 2007 افزایش یافت. سهم شوک های عرضۀ نفت از 17 درصد به 5 درصد در بازۀ 1973 تا 2012 روند کاهشی داشت.

1- مقدمه

همیلتن (2013)، بیان می دارد که تغییر اصلی در بازار جهانی نفت از اوایل دهۀ 1970 با نوسانات قیمت واقعی نفت، حرکت در منابع تقاضا برای نفت، تغییرات در تولید نفت به دلیل وقایع جغرافیایی سیاسی، تغیرات در انگیزه های اقتصادی، تکنولوژی و منابع اتفاق افتاد. باومیستر و پیرزمن (2013a) تشریح کردند که نوسان قیمت واقعی نفت خام، از 1986 بزرگتر شده است و نوسان نفت تولید شده در سی و پنج سال گذشته روند رو به پایینی داشته است. بلنچارد و جیل (2009)، بحث می کنند تغییری در رابطۀ تصادفی بین قیمت نفت و اقتصاد وجود دارد، که افزایشات در قیمت نفت با حرکات کوچک در خروجی و تورم در سال های اخیر نسبت به دهۀ 1970 مرتبط است. بلنچارد و ریجی (2013) اظهار داشتند که این تغییرات به دلیل استفادۀ کاراتر از نفت، انعطاف پذیری کمتر دستمزد واقعی و سیاست انحصاری هستند. تعدادی از محققان اشاره کردند که تغییر ساختاری در زمان در اقتصاد کلان اتفاق افتاده است. سیمس و ژو (2006) دریافتند که واریانس شوک ها با عوامل برونزا، در زمان تغییر کرده است و پریمیسری (2005) و کوپ و همکاران (2009) دریافتند که علاوه براین موارد، پارامترهای مرتبط با متغیرها در طول زمان تکامل یافته اند. در تحلیل بازار کالا، ناراین و همکارن (2013) دریافتند که سودهای بازار کالا (شامل نفت) به رژیم وابسته هستند و بستگی به معافیت های ساختاری دارند. در مرور ادبیات، ذکر می شود که مرور ادبیات بازدۀ زیاد شوک قیمت نفت در تغییرات ساختاری، نوسان تغییر زمانی و تغییرات و غیرخطی بودن رابطۀ بین قیمت های نفت و بازده های سهام در زمان، دیده می شود.

6- نتیجه گیری

مطالعۀ ارتباطات مهم بین بازارهای نفت و مالی، پیکرۀ قابل توجه کار را ایجاد کرده است. درک بهتر این روابط به طور بالقوه، کاربردهای مهمی برای درک بهتر اقتصاد مالی و واقعی دارد. بخش زیادی از ادبیات، به این اشاره دارد که ارتباطات کلیدی بین بازارهای نفت و مالی و اقتصاد واقعی در طول زمان در حال تغییر است. ادبیات قابل توجهی در رابطۀ بازده قیمت نفت- سهام به تغییرات ساختاری، تغییر نوسان در زمان و غیرخطی بودن در زمان اشاره دارد. اعتقاد داریم که این مورد در بررسی اثر شوک قیمت نفت مهم است به طوری که منبع شوک قابل شناسایی باشد و این منابع تغییر زمان، برای هم ضرایب و هم ماتریس واریانس کوواریانس نوآوری ها بررسی می-شود.

Abstract

A mixture innovation time-varying parameter VAR model is used to examine the impact of structural oil price shocks on U.S. stock market return. Time variation is evident in both the coefficients and the variance–covariance matrix. The standard deviations of the demand side structural shocks reached forty year peaks during the global financial crisis and have remained high since. In the real stock return equation the coefficient of global real economic activity has declined since the late 1990s and that of oil-market specific demand oil shock has been lower since the early 1990s than before. The structural oil shocks account for 25.7% of the long-run variation in real stock returns overall, with substantial change in levels and sources of contribution over time. The contribution of shocks to global real economic activity to real stock return variation rose sharply to 22% in 2009 (and remains 17% over 2009–2012). The contribution of oil-market specific demand price shocks rose unevenly from 5% in the mid-1970s to about 15% in 2007, with a subsequent decline. The contribution of oil supply shocks has trended downward from 17% to 5% over 1973–2012.

1. Introduction

Hamilton (2013) notes that major change has taken place in the global oil market since the early 1970s with fluctuations in the real price of oil, movement in the sources of demand for oil, and shifts in oil production due to geopolitical events, changes in economic motivations, technologies, and resources. Baumeister and Peersman (2013a) demonstrate that the volatility of the real price of crude oil has been higher since 1986 and that the volatility of global oil production has trended downwards over the last thirty-five years. Blanchard and Gali (2009) argue that there has been a change in the causal relationship between oil price and the economy, in that increases in oil price are linked with smaller movements in output and inflation in recent years than in the 1970s. Blanchard and Riggi (2013) document that these changes are due to more efficient use of oil, lower real wage rigidity, and better monetary policy. It has been noted by a number of researchers that there has been structural change over time in the macroeconomy. Sims and Zha (2006) find that the variance of the exogenous shocks has changed overtime and Primiceri (2005) and Koop et al. (2009) find that in addition, the parameters connecting the variables have also evolved over time. In an analysis of the commodity market, Narayan et al. (2013) find that commodity (including oil) market profits are regime dependent and contingent on structural breaks. In the literature review it is noted that much of the oil price-stock return literature finds structural shifts, time varying volatility, and changes and nonlinearity in the relationship between oil prices and stock returns over time.

6. Conclusion

Study of the important connections between the oil and financial markets has generated a substantial body of work. Improved understanding of these relationships has potentially significant implications for better understanding of the real and financial economy. Much of the literature has noted that the key connections between oil and financial markets and the real economy have been changing over time. A substantial literature on the oil pricestock return relationship notes structural shifts, time varying volatility, and nonlinearity over time. We believe that it is crucial in assessing the effect of an oil price shock that the source of the shock be identified and that the sources of time variation are investigated for both the coefficients and the variance covariance matrix of the innovations.

چکیده

1. مقدمه

2. مرور ادبیات

3. روش

1.3 مدل

2.3 الویت ها

3.3 برآورد

4.3 نمایش مجدد ساختار VAR

4. داده ها و نتایج آزمون

5. نتایج تجربی

1.5 شواهدی در تکامل پارامتر

2.5 اثرات تغییر زمان در شوک ها عرضه و تقاضای نفت در قیمت های واقعی نفت

3.5 تحلیل ساختاری VAR تغییر زمان بازدۀ واقعی سهام به شوک های نفتی

4.5 استواری مدل

6. نتیجه گیری

Abstract

1. Introduction

2. Literature review

3. Methodology

3.1. The model

3.2. Priors

3.3. Estimation

3.4. The structural VAR representation

4. Data and test results

5. Empirical results

5.1. Evidence on parameter evolution

5.2. Time-varying effects of oil supply and demand shocks on real oil prices

5.3. Time-varying structural VAR analysis of real stock return to oil shocks

5.4. Model robustness

6. Conclusion

- ترجمه فارسی مقاله با فرمت ورد (word) با قابلیت ویرایش، بدون آرم سایت ای ترجمه

- ترجمه فارسی مقاله با فرمت pdf، بدون آرم سایت ای ترجمه