ارزش در اطلاعات حسابداری بنیادی

چکیده

ما نقش اطلاعات حسابداری بنیادی در تشکیل عملکرد اوراق بهادار را بررسی می کنیم. ما با استفاده از یک رویکرد عملکرد مشروط، به بررسی این مسئله می پردازیم که رابطه مثبت بین امتیاز F پیوتروسکی و بازده های گذشته تاریخی بعلت جبران ریسک است. نتایج مطالعه ما نشان میدهد که اوراق بهادار شرکت های دارای اساس های بنیادی قوی، عملکرد مثبت و متغیر زمانی (متغیر از لحاظ زمانی) مهمی را ایجاد می کنند. یک منبع بالقوه این بهره های عملکرد، واکنش ضعیف نسبت به اطلاعات عمومی (مانند اندازه حرکت و امتیاز F) است، زمانیکه عدم اطمینان اطلاعات (که از لحاظ اندازه، عدم نقدینگی، و فراریت منحصر به فرد نشان داده می شود) بالا است. همچنین مزایای عملکرد مشروط در دوره های احساسات بالای سرمایه گذار، رایج به نظر می رسد. طبقه بندی JEL: G11، G12، G14، M41

1-مقدمه

پشتیبانی گسترده و طولانی برای استفاده از ابزارهای ارزیابی بنیادی در انتخاب حق مالکیت [از مطالعه اولیه گراهام و دود (1934) گرفته تا فلسفه سرمایه گذاری جاری از محقق جدید، وارن بافِت] وجود دارد. همچنین مؤلفان بسیاری مزایای اقتصادی بالقوه تحلیل بنیادی از طریق استفاده عاقلانه از اطلاعات حسابداری مالی موجود را بیان کرده اند (مقایسه شود با او پنمن 1989؛ لِو و تایگاراجان 1993؛ هوگن و بیکر 1996؛ آسنس 1997؛ فرانکل و لی 1998؛ گریفین و لمون 2002؛ پیوتروسکی 2000؛ موهانرام 2005؛ پیوتروسکی و سو 2012؛ ناوی-مارکس 2013).

4- نتیجه گیری

ما ارزیابی عملکرد مشروط را برای سنجش های حسابداری بنیادی مبتنی بر اطلاعات بر اساس مطالعات گراهام و داد (1934)، لِو و تیاگاراجان (1993)، و پیوتروسکی و سو (2012) اعمال می کنیم. ما شواهد قوی را در مورد عملکرد مشروط مهم، پس از اصلاحات تفاوت های ریسک پیدا کردیم. رویکرد ما برآورد های نقطه ای از عملکرد را در راستای استنباط های مربوطه ایجاد می کند که به مرور زمان و در وضعیت های اقتصادی مختلف تغییر می کنند. ما پشتیبانی تجربی کمی را برای این انتقاد فاما و فرنچ (2006) پیدا کرده ایم که شرکت های بنیادی قوی ممکن است بازده های برتری را بعنوان جبران ریسک بیشتر ارائه دهند.

Abstract

We examine the role of fundamental accounting information in shaping portfolio performance. Using a conditional performance approach, we address the concern that the positive relation between Piotroski’s F Score and ex post returns is due to risk compensation. Our results show that portfolios of firms with strong fundamental underpinnings generate significant positive and time-varying performance. One potential source of these performance gains is an underreaction to public information (such as momentum and F Score) when information uncertainty (proxied by size, illiquidity, and idiosyncratic volatility) is high. In addition, conditional performance benefits seem prevalent in periods of high investor sentiment.

I. Introduction

There is extensive and long-standing support for the use of fundamental valuation tools in equity choice from the early seminal work of Graham and Dodd (1934) to the current investment philosophy of their modern adherent Warren Buffett.1 In addition, numerous authors document the potential economic benefits of fundamental analysis through the judicious use of available financial accounting information (cf. Ou and Penman 1989; Lev and Thiagarajan 1993; Haugen and Baker 1996; Asness 1997; Frankel and Lee 1998; Griffin and Lemmon 2002; Piotroski 2000; Mohanram 2005; Piotroski and So 2012; Novy-Marx 2013).

IV. Concluding Comments

We apply conditional performance evaluation to fundamental accounting-based information measures in the spirit of Graham and Dodd (1934), Lev and Thiagarajan (1993), and Piotroski and So (2012). We find strong evidence of significant conditional performance after corrections for risk differences. Our approach produces point estimates of performance along with related inferences that vary over time and across economic states. We find little empirical support for the Fama and French (2006) critique that strong fundamental firms may simply offer superior returns as compensation for greater risk.

چکیده

1- مقدمه

2- سنجش عملکرد حاشیه ای

3- تحلیل تجربی

داده ها

آمار توصیفی

بازده های خام تشکیل اوراق بهادار پستی یکساله سالیانه و آلفاهای مشروط

آلفاهای مشروط سه ماهه و استنباط ها

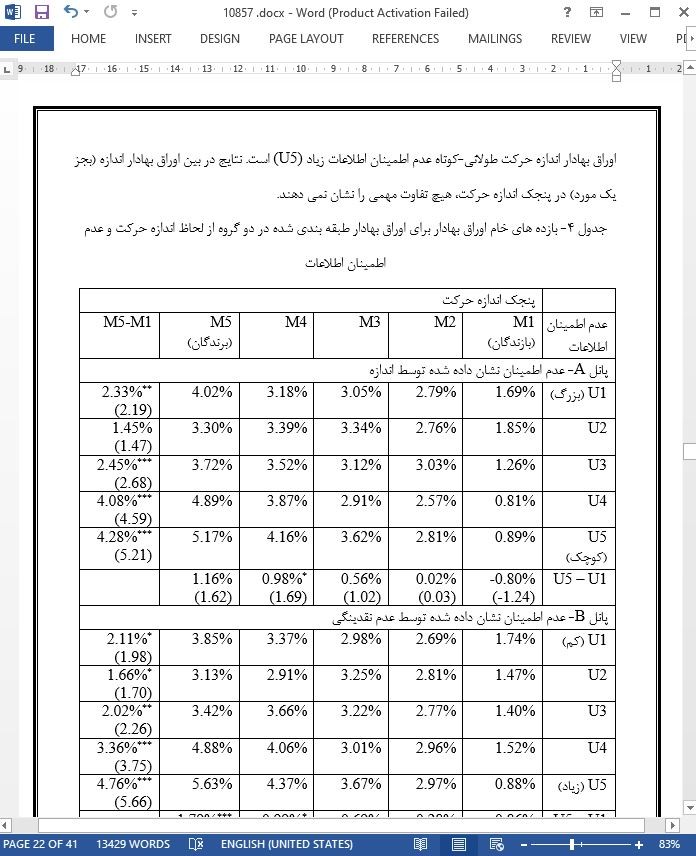

آلفاهای مشروط و عدم اطمینان اطلاعات

تحلیل قدرت

4- نتیجه گیری

ضمیمه: استنباط های عملکرد حاشیه ای با خودگردان سازی

Abstract

I. Introduction

II. Measuring Marginal Performance

III. Empirical Analysis

Data

Descriptive Statistics

Annual One-Year Post-Portfolio-Formation Raw Returns and Conditional Alphas

Quarterly Conditional Alphas and Inferences

Conditional Alphas and Information Uncertainty

Robustness Analysis

IV. Concluding Comments

Appendix: Marginal Performance Inferences with Bootstrapping

- اصل مقاله انگلیسی با فرمت ورد (word) با قابلیت ویرایش 222222222

- ترجمه فارسی مقاله با فرمت ورد (word) با قابلیت ویرایش، بدون آرم سایت ای ترجمه

- ترجمه فارسی مقاله با فرمت pdf، بدون آرم سایت ای ترجمه