ویژگی های پویای اهرم مالی در رابطه با چرخه های تجاری

چکیده

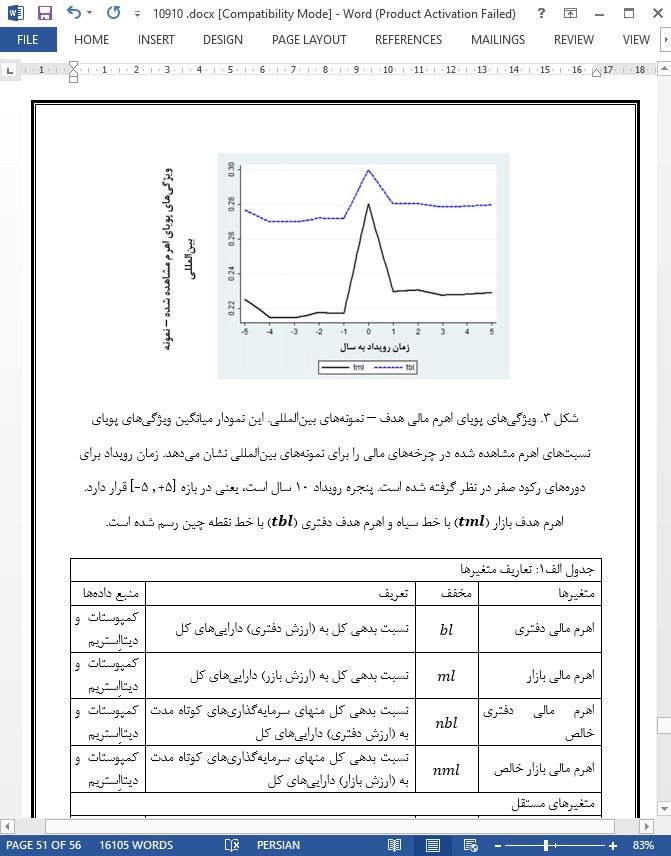

جای تعجب است که اطلاعات اندکی در مورد ویژگیهای پویای اهرم مالی در چرخههای تجاری وجود دارد. شواهد کنونی نشان میدهند که اهرم مالی هدف در مورد همه شرکتها یا فقط شرکتهایی که دچار محدودیتهای مالی هستند، به شکل چرخهای عمل میکند. ولی برعکس، طبق تحقیقات ما، پس از انجام محاسبات جامع روی چرخهای بودن و درنظرگرفتن تغییرات متغیرهای توصیفی و پارامترهای مدل، مشخص شد که نسبتهای اهرم مالی هدف، به طور میانگین، به شکل ضدچرخهای عمل میکند. نتایج تحقیقات بدست آمده از این ویژگیهای پویای ضدچرخهای نسبت به زیرنمونههای شرکتهای مختلف، دادههای نمونهگیری شده، مدلهای تجربی اهرم مالی، و تعاریف اهرم مالی از استواری لازم برخوردارند. 10 تا 25 درصد از شرکتهایی که ویژگیهای پویای چرخهای داشتهاند ویژگیهایی متناسب با پویاییهای ضدچرخهای زیان با فرض نکول و احتمال نکول داشتهاند.

1. مقدمه

بحرانهای مالی اخیر و رکود اقتصادی شدید متعاقب آن، نظر پژوهشگران را به بررسی رابطه بین شرایط اقتصادکلان و ساختار سرمایه شرکتها جلب کرده است. در زمان رکود اقتصادی، بیشتر عوامل تعیینکننده ساختار سرمایه که در نظریات اساسی اقتصادی مطرح میشوند، دچار شُک اقتصادی میشوند. مثلا، جریانات نقدی بسیاری از شرکتها کاهش قابلتوجهی پیدا میکند و نرخهای مالیاتی موثر آنان کاهش مییابد. این وضعیت میتواند موجب افزایش تغییرات در تقاضای ساختار سرمایه بهینه شرکت در رابطه با چرخههای تجاری شود. شاید تغییرات همزمان شرایط ساختار سرمایه متناسب با شرایط اقتصادکلان که موجب اثرات عَرضهای بر روی ساختار سرمایه میشود نیز به همین اندازه اهمیت داشته باشد. علاوه بر این، میتوان با تغییر رابطه بین ویژگیهای شرکت و اهرم مالی بهینه، اثرات عرضه و تقاضا را بررسی نمود. بنابراین، مطالعه و فهم رابطه بین شرایط اقتصادکلان و ویژگیهای پویای ساختار سرمایه، شناخت عمیق و کلیتری از تصمیمات مالی شرکت در اختیار ما قرار میدهد.

6. نتیجهگیری

جای تعجب است که اطلاعات اندکی در مورد ویژگیهای پویای اهرم مالی در چرخههای تجاری وجود دارد. پیشبینیهای نظری و شواهد تجربی در این زمینه بسیار اندک، مبهم، و بسیار وابسته به مدل هستند. نکته مهم آن است که تاکنون ادبیات تحقیق تجربی این موضوع به تجزیه و تحلیل ویژگیهای پویای کلی اهرم مالی (هدف) نپرداخته است، و در عوض، بر ضرایب متغیرهای مصنوعی رکود اقتصادی یا متغیرهای اقتصادکلان در مدلهای تجربی تمرکز نموده است، که صرفا تاثیرات نهایی (یا حاشیهای) را نشان میدهند.

Abstract

Surprisingly little is known about the business cycle dynamics of leverage. The existing evidence documents that target leverage evolves pro-cyclically either for all firms or financially constrained ones. In contrast, we show that, on average, target leverage ratios evolve counter-cyclically once cyclicality is measured comprehensively, accounting for variation in explanatory variables and model parameters. These counter-cyclical dynamics are robust to different subsamples of firms, data samples, empirical models of leverage, and definitions of leverage. There is a fraction of 10–25% of firms with pro-cyclical dynamics whose characteristics are consistent with counter-cyclical dynamics for loss-given-default and probability of default.

1. Introduction

The recent financial crisis and the following sharp economic recession have sparked substantial interest in the link between macroeconomic conditions and firms’ financial structures. During recessions most of the main theoretical capital structure determinants experience significant shocks. For example, corporate cash flows drop for many firms and their effective corporate tax rates are reduced. This may give rise to demand variation of firms’ optimal capital structure over the business cycle. Maybe equally important, capital market conditions also covary with macroeconomic conditions generating supply effects on optimal capital structure.1 Moreover, demand and supply effects may be interacted by changing the link between corporate characteristics and optimal financial leverage. Documenting and understanding the relation between macroeconomic conditions and capital structure dynamics may therefore generate important insights about firms’ financing decisions more generally.

6. Conclusion

Surprisingly little is known about the dynamics of leverage over the business cycle. Both theoretical predictions and empirical evidence are scarce, ambiguous, and strongly model-dependent. Importantly, the empirical literature so far has not analyzed the overall dynamics of (target) leverage; instead, it has only focused on the coefficients of recession dummies or macroeconomic variables in empirical models, which only capture the marginal effects.

چکیده

1. مقدمه

2. طرح تجربی

2.1 ساختار سرمایه و چرخههای تجاری

2.2 مدلهای تجربی اهرم مالی هدف

2.3 چرخهای بودن اهرم مالی هدف

3. دادهها و نمونهها

4. نتایج تجربی

4.1 چرخهای بودن اهرم مالی مشاهده شده

4.2 عوامل تعیین کننده اهرم مالی هدف

4.3 چرخهای بودن اهرم مالی هدف

4.4 عوامل ایجاد کننده چرخهای بودن اهرم مالی هدف

4.5 آزمونهای استواری

5. نمونههای بینالمللی سالیانه و بحرانهای بانکی

6. نتیجهگیری

Abstract

1. Introduction

2. Empirical design

2.1. Capital structure and the business cycle

2.2. Empirical models of target leverage

2.3. Target leverage cyclicality

3. Data and samples

4. Empirical results

4.1. Cyclicality of observed leverage

4.2. Determinants of target leverage

4.3. Target leverage cyclicality

4.4. Drivers of target leverage cyclicality

4.5. Robustness tests (only for US-sample)

5. Yearly international sample and banking crises

6. Conclusion

- ترجمه فارسی مقاله با فرمت ورد (word) با قابلیت ویرایش، بدون آرم سایت ای ترجمه

- ترجمه فارسی مقاله با فرمت pdf، بدون آرم سایت ای ترجمه