نظریه چشم انداز و رفتار ریسک پذیر توسط شرکت های مشکل دار

ما از نظریه چشم انداز (PT, Kahneman and Tversky [1979]) به منظور توضیح رابطه میان خطر و بازده در سطح سازمانی بهره می بریم. روش مدلسازی ما به نقایص روش های پشین اشاره می کند. ما روش جایگزینی را برای دستیابی به نقطه مرجع، یک عنصر کلیدی PT، و ارزیابی ریسک ، همچنین ارائه ای متفاوت از رابطه ریسک – بازده که جدول زمانی شرکت را در نظر می گیرد، اقدامی مبتنی بر حالت بوده و عواقب آن را پیشنهاد می کنیم. مطابق با PT، نتایج با استفاده از اطلاعات COMPUSTAT نشان می دهد که شرکت های دارای بازده فراتر از سطوح مرجع خود ریسک کمتری را می پذیرند نسبت به شرکت هایی که بازده ای پایین تر از سطوح مرجع خود دارند.

1. مقدمه

با توجه به نظریه سودآوری پیش بینی شده (EUT, Von Neumann and Morgenstern [1944]) به عنوان ابزار اصلی برای تحلیل تصمیم گیری تحت ریسک تحقیقاتی اقتصادی و مالی برای دهه ها با معامله ریسک – بازده مواجه بوده اند. فرضیات معمول در رابطه با احتمال ریسک، فرضی اساسی از EUT، رابطه مثبتی را میاتن ریسک و بازده نشان می دهد. البته، تحقیقاتی تجربی اولیه در سطح سازمانی این رابطه را تایید می کند. با این حال، در حالی که EUT بسیاری از رخدادهای اقتصادی را توضیح می دهد اما بخش مهمی از شواهد نشان می دهند که تصمیم گیران به صورت سیستماتیک اصول اولیه آن را نقض می کنند.

6. نتیجه گیری

این تحقیق از نظریه چشم انداز (9, Kahneman and Tversky [197) به منظور توضیح رابطه میان ریسک و بازده در سطح سازمانی بهره می برد. روش مدلسازی ما به نقایص روش های پشین اشاره کرده و روشی را برای حل این مشکل ارائه می نماید. ما دیدگاهی جایگزین را برای دستیابی به نقطه مرجع، یکی از عناصر کلیدی PT و روشی برای ارزیابی ریسک، و همچنین ارائه متفاوتی را از رابطه ریسک بازده که جدول زمانی شرکت، اقدامات مبتنی بر حالت، و عواقب آن را در نظر می گیرد، ارائه می نماییم. تحقیقات پیشین یک نقطه مرجع و موقعیت ریسک و بازده را برای بر اساس مجموعه های زمانی بازده در طول دوره مورد بررسی پیشنهاد کردند (معمولاً 5 تا 10 سال). فرض موجود در روش مورد استفاده توسط این تحقیقات این بود که رفتار و موقعیت شرکت نسبت به زمان ثابت است. انتقاد اصلی نسبت به این روش این است که استفاده از اقدامات پیشنهادی ممکن است تنها در صورتی مناسب باشد که توزیع بازده در طول دوره تحقیق ثابت باقی بماند. این انتقاد به ویژه در زمینه PT قابل توجه است که در آن موقعیت نسبی شرکت نسبت به سطح مرجع و از این روی اقدامات وابسته به حالت هستند.

We employ Prospect Theory (PT, Kahneman and Tversky [1979]) to explain the relationship between risk and return at the organization level. Our modeling approach addresses shortcomings in previous research approaches. We suggest an alternative approach for inferring the reference point, a key element of PT, and measuring risk, as well as a different representation of the risk-return association taking into consideration a timeline of the firm’s state, its state dependent action, and consequences. Consistent with PT, results using COMPUSTAT data show that firms with returns above their reference levels take less risk than firms with returns below their reference levels.

1. INTRODUCTION

Economic and financial research has been dealing with the risk-return tradeoff for decades, with Expected Utility Theory (EUT, Von Neumann and Morgenstern [1944]) as the main tool for analyzing decision making under risk. The conventional assumption of risk aversion, a basic premise of EUT, suggests a positive relationship between risk and return. Indeed, early empirical research at the organizational level supported this relationship. Nevertheless, while EUT explains many economic occurrences, a substantial body of evidence shows that decision makers systematically violate its basic tenets.

6. CONCLUSION

This research employed Prospect Theory (Kahneman and Tversky [1979]) to explain the relationship between risk and return at the organization level. Our research addressed shortcomings in the modeling approach used in previous research and suggested an approach aimed at resolving these problems. We suggested an alternative view for inferring the reference point, one of the key elements of PT, and the way of measuring risk, as well as a different representation of the risk-return association taking into consideration a timeline of a firm’s state, its state dependent action, and consequences. Previous studies estimated a firm’s reference points and risk and return position based on its time series of returns over the time period under study (usually 5–10 years). The underlying assumption in the approach taken by these studies was that a firm’s behavior and situation are time invariant. The main criticism regarding this approach is that the use of the suggested measures may be appropriate only if the return distribution is constant over the studied time period. This criticism is especially noteworthy in the context of PT, as a firm’s position relative to the reference level and hence its actions are state dependent.

1. مقدمه

2. بررسی سوابق پژوهشی

2.1 تعیین نقطه مرجع

3. تنظیم و فرضیه های قابل آزمایش

4. داده و تحلیل تجربی

4.1 داده ها

4.2 اندازه گیری ها

4.3 تحلیل تجربی

5. نتایج

5.1 تحلیل رگرسیون همگرا

5.2 تحلیل رگرسیون صنعت

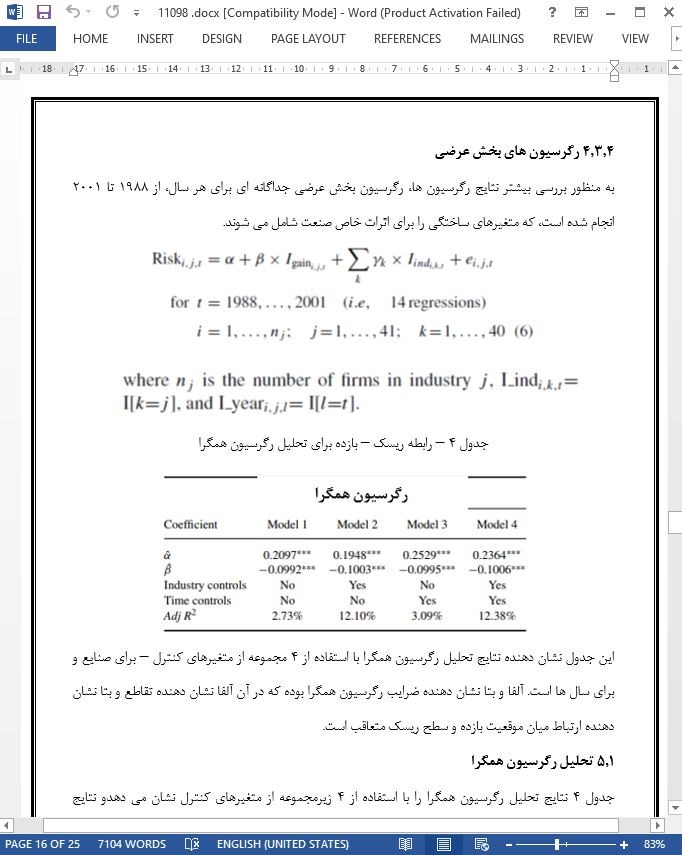

5.3 تحلیل رگرسیون بخش عرضی

5.4 تحلیل استحکام

6. نتیجه گیری

1. INTRODUCTION

2. LITERATURE REVIEW

2.1. Determination of the Reference Point

3. SETUP AND TESTABLE HYPOTHESES

4. DATA AND EMPIRICAL ANALYSIS

4.1. Data

4.2. Measures

4.3. Empirical Analysis

5. RESULTS

5.1. Pooled Regression Analysis

5.2. Industry Regression Analysis

5.3. Cross-sectional Regression Analysis

5.4. Robustness Analysis

6. CONCLUSION

- ترجمه فارسی مقاله با فرمت ورد (word) با قابلیت ویرایش، بدون آرم سایت ای ترجمه

- ترجمه فارسی مقاله با فرمت pdf، بدون آرم سایت ای ترجمه