پیش بینی سهام با استفاده از الگوریتم های یادگیری ماشین

چکیده

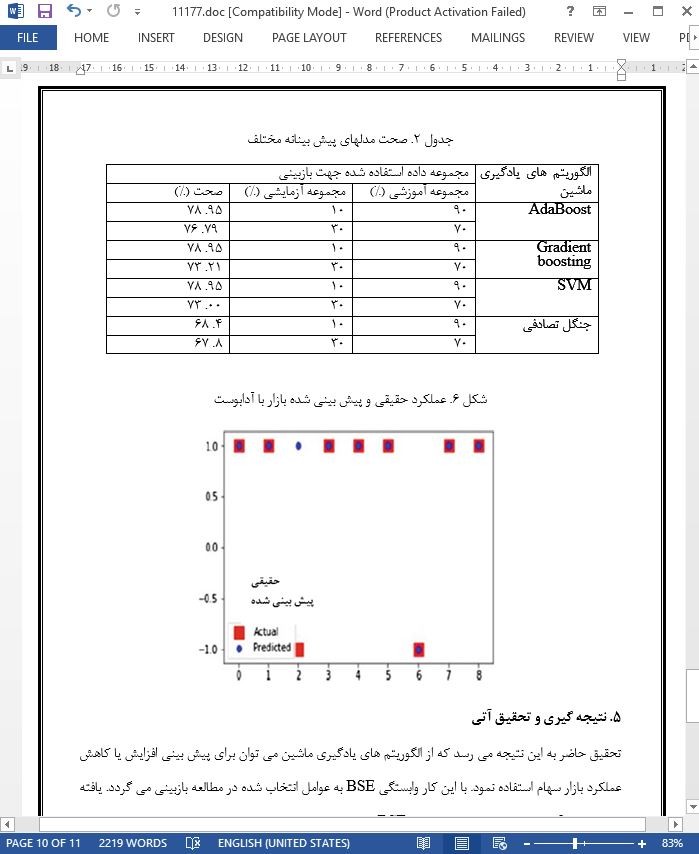

سیستم های بازار به حدی پیچیده هستند که توانایی پیش بینی هر فردی را مختل می کنند. اما، برای سرمایه گذاران، پیش بینی قیمت بازار سهام جهت تولید سود چشمگیر، حیاتی است. هدف نهایی این پروژه، پیش بینی رفتار بورس اوراق بهادار بمبئی (BSE) است. در اینجا، برای پیش بینی رفتار BSE، عواملی نظیر قیمت کالا (نفت خام، طلا، نقره)، تاریخچه بازار، و نرخ ارز خارجی (FEX) را به عنوان مشخصه های ورودی مدلهای مختلف یادگیری ماشین انتخاب کرده ایم که روند سهام را تحت تاثیر قرار می دهند. سپس، عملکرد مدلها با محک های دیگر مقایسه شده است. یک رابطه ساختاریافته نیز میان مشخصه های مختلف استفاده شده، تعیین گردید. این گونه تصور گردید که مشخصه قیمت طلا از بالاترین همبستگی مثبت با عملکرد بازار برخوردار است. الگوریتم AdaBoost در مقایسه با تکنیک های دیگر، بهترین عملکرد را به معرض نمایش گذاشت.

1. مقدمه

از لحاظ تاریخی، قیمت بالای بازار موجب ناامیدی سرمایه گذاران از سرمایه گذاری می شود، در حالیکه قیمت های پائین، یک فرصت به حساب می آیند. بنابراین، یکی از عوامل ضروری برای دستیابی سرمایه گذاران به سود قابل توجه، پیش بینی قیمت بازار بورس است. هرچند پیش بینی بازارهای مالی و تغییرات سهام دشوار است [1]، اما بسیاری از محققین از فیلدهای مختلف الگوریتم ها و ترکیبات مختلفی از مشخصه ها را مورد بررسی قرار داده و از آنها برای پیش بینی تغییرات بازار استفاده می کنند. اما این الگوریتمها همگی بر مبنای قیمت سهام هستند که دارای خصوصیت تصادفی است.

5. نتیجه گیری و تحقیق آتی

تحقیق حاضر به این نتیجه می رسد که از الگوریتم های یادگیری ماشین می توان برای پیش بینی افزایش یا کاهش عملکرد بازار سهام استفاده نمود. با این کار وابستگی BSE به عوامل انتخاب شده در مطالعه بازبینی می گردد. یافته های بدست آمده تائید می کند که وابستگی BSE به نرخ طلا، بالاترین است، زیرا ضریب همبستگی بالاترین می باشد. همچنین، ضریب همبستگی برای نرخ نقره، پائین ترین است که حداقل وابستگی BSE به آن را نشان می دهد. آدابوست بالاترین صحت 79. 76 درصد برای 70 درصد داده های آموزشی و 75 درصد برای داده های آموزش ندیده نشان می دهد. با این حال گستره ای برای بهبود در این پروژه وجود دارد. پروژه را می توان بیشتر تعمیم داد و برای دستیابی به نتایج درست تر، متغیرهای دیگری نظیر سیاست بهره، و اصلاحات سیاسی، و اقتصادی لحاظ نمود.

Abstract

Accurate stock market prediction is of great interest to investors; however, stock markets are driven by volatile factors such as microblogs and news that make it hard to predict stock market index based on merely the historical data. The enormous stock market volatility emphasizes the need to effectively assess the role of external factors in stock prediction. Stock markets can be predicted using machine learning algorithms on information contained in social media and financial news, as this data can change investors’ behavior. In this paper, we use algorithms on social media and financial news data to discover the impact of this data on stock market prediction accuracy for ten subsequent days. For improving performance and quality of predictions, feature selection and spam tweets reduction are performed on the data sets. Moreover, we perform experiments to find such stock markets that are difficult to predict and those that are more influenced by social media and financial news. We compare results of different algorithms to find a consistent classifier. Finally, for achieving maximum prediction accuracy, deep learning is used and some classifiers are ensembled. Our experimental results show that highest prediction accuracies of 80.53% and 75.16% are achieved using social media and financial news, respectively. We also show that New York and Red Hat stock markets are hard to predict, New York and IBM stocks are more influenced by social media, while London and Microsoft stocks by financial news. Random forest classifier is found to be consistent and highest accuracy of 83.22% is achieved by its ensemble.

1 Introduction

Historically, high market prices often make the investors despondent from investing, while low market prices represent an opportunity. Predicting stock market price, therefore, becomes imperative for investors to yield a significant profit. Though predicting the financial markets and the stock movements is onerous [1], many researchers from different fields have scrutinized and used many algorithms and different combination of attributes to predict the market movements. But these algorithms are all on the basis of stock price itself which has random property.

5 Conclusion and Future Scope

The outcome of this research concludes that the machine learning algorithms can be used to predict the increase or decrease in the stock market performance. It verifies the dependency of BSE on the factors taken in the study. Our findings confirm that the dependency of BSE is highest on the gold rate, since the correlation factor is highest. Also, the correlation factor is lowest for silver rate, showing least dependency of BSE on it. Of all the machine learning algorithms used, AdaBoost shows the highest accuracy of 76.79% for 70% training data and 75% for untrained data. There is still a scope of improvement in this project. The project can be further extended to include additional variables such as interest policy, political, and economic reforms to get more accurate results.

چکیده

1. مقدمه

2. روش

1. 2 ماشین های بردار پشتیبان

2. 2 جنگل تصادفی

3. 2 گرادیان بوستینگ (ارتقاء گرادیان)

4. 2 . بوستینگ تطبیقی (AdaBoost)

3. مدل پیشنهادی

1. 3. عوامل

2. 3 دامنه (حوزه)

4. شبیه سازی و نتایج

1. 4 پیاده سازی الگوریتم های متفاوت

2. 4 وابستگی عملکرد بازار به مشخصه ها

3. 4 ارزیابی الگوریتم های یادگیری ماشین

5. نتیجه گیری و تحقیق آتی

Abstract

1 Introduction

2 Methodology

2.1 Support Vector Machines

2.2 Random Forest

2.3 Gradient Boosting

2.4 Adaptive Boosting (AdaBoost)

3 Proposed Model

3.1 Factors

3.2 Scope

4 Simulation and Results

4.1 Implementation of Different Algorithms

4.2 Dependency of Market Performance on the Attributes

4.3 Evaluation of Machine Learning Algorithms

5 Conclusion and Future Scope

- اصل مقاله انگلیسی با فرمت ورد (word) با قابلیت ویرایش

- ترجمه فارسی مقاله با فرمت ورد (word) با قابلیت ویرایش، بدون آرم سایت ای ترجمه

- ترجمه فارسی مقاله با فرمت pdf، بدون آرم سایت ای ترجمه