جریان نقد و بازگشت سرمایه شرطی بازار

چکیده

با توجه به نظر مرتون (1973). ما عنوان می داریم که مجموع موقت عدم نقدینگی بازار با کمک بازگشت سود شرطی بهتر بازار جبران می شود. برای آزمایش کردن این فرضیه، ما از دو تئوری نقدینگی یعنی نسخه ای از معیار نقدینگی امیهود و معیاری بر اساس قیمت های تبادلی وجوه معامله استفاده می کنیم. بررسی ما بر اساس مدل های اوتورگرسیو برداری برای بازار سهام آلمان بین ژولای 2006 و ژوئن 2010 می باشد. معیار غیر نقدینگی مبتنی بر سرمایه در بدست آوردن نتایج پایدار برای بازگشت سرمایه بالاتر بازار بصورت رایج مورد استفاده قرار می گیرد. ما رابطه دوطرفه بین غیرنقدینگی و بازگشت بازار را تایید می کنیم، یعنی، بازگشت های فعلی به غیر نقدینگی عقب افتاده بستگی دارد و غیر نقدینگی فعلی را می توان با ترکیبی از بازگشت سرمایه در گذشته و هم غیر نقدینگی گذشته مشخص کرد. رابطه نشان دهد غیر نقدینگی ثابت می باشد و با کاهش بازار هدایت می شود.

1. مقدمه

در مقاله ای مهم، امیهود و مندلسون (1986) اشاره کردند که نقدینگی تاثیر بسزایی بر روی قیمت دارایی ها دارد. دوره های استرس بازار دائما نشان می دهد که نقدینگی کم می شود و بنابراین بازارهای سرمایه به طور کلی ویژگی های حجم مبادلات، ترازنامه ها و تغییرات آرام قیمت را نشان نمی دهد. هرگونه افزایش غیرنقدینگی موقت در بازار سهام نشانه ای مهم برای اعضای بازار می باشد. بسیار مهم است که به بررسی ویژگی ها و مشخص کننده های مجموع غیر نقدینگی بازار و همچنین قیمت های دارایی کل بپردازیم.

3 نتیجه گیری

در ذات قیمت گذاری ریسک های غیر متنوع در سطح بازار، این مقاله شواهد قابل توجهی برای عدم نقدینگی موقت در بازده بازار یافته و از این رو قیمت گذاری از عدم نقدینگی بازار را جمع می کند. با استفاده از بازار بورس آلمان به عنوان مثال، سرمایه مبتنی بر عدم نقدینگی که EILLIQ را اندازه گیری می کند نتایج قابل توجه و سازگار در رابطه دو متغیره پویا بین عدم نقدینگی بازار و بازده بازار ارائه می کند. پژوهش های آینده در مورد اقدامات جایگزین و مدل جایگزین اندازه گیری عدم نقدینگی موجود و همچنین رویکردهایی که عدم نقدینگی را به اجزای مورد انتظار و غیر منتظره تقسیم می کنند، می توانند نتایج دقیق تری در این رابطه مهم بدست آورند.

Abstract

In the spirit of Merton (1973), we assert that temporary aggregate market illiquidity is compensated for in the form of higher conditional market returns. In order to test this hypothesis, we use two available liquidity proxies, namely versions of the Amihud illiquidity measure and a measure based on exchange traded fund prices. Our investigation is based on vector autoregressive models for the German stock market between July 2006 and June 2010. The fund-based illiquidity proxy dominates in capturing consistent results for the determination of time-varying market returns. Temporary illiquidity is indeed compensated for by higher market returns. We confirm a bidirectional relation between illiquidity and market returns, i.e. current returns depend on lagged illiquidity and current illiquidity can be determined by a combination of past returns as well as past illiquidity. The relation shows that illiquidity is persistent and driven by market declines.

1. Introduction

In their seminal paper, Amihud and Mendelson (1986) point out that liquidity has a significant impact on asset prices. Periods of market stress repeatedly exhibit that liquidity dries up and therefore stock markets overall do no longer provide the characteristics of stable turnover, balanced spreads, and smooth adjustments of price.1 Any form of temporary illiquidity increase in stock markets is therefore an important signal to market participants. It is of particular interest to study the characteristics and determinants of aggregate market liquidity as well as its impact on aggregate asset prices.

3. Conclusion

In the spirit of the pricing of non-diversifiable risks on the market level, this paper finds significant evidence for temporary illiquidity premia in market returns and hence the pricing of aggregate market illiquidity. Using the German stock market as an example, the fund-based illiquidity measure EILLIQ is found to deliver significant and consistent results on the dynamic bivariate relation between market illiquidity and market returns. Future research on alternative measures and alternative versions of existing illiquidity measures, as well as approaches that split illiquidity into expected and unexpected components, may derive even more detailed results on this important relation.

چکیده

1. مقدمه

1. نقدینگی و بازگشت سرمایه

2. آنالیز تجربی

2.1. داده ها

2.2. معیارهای غیر نقدینگی

2.3. آنالیزهای ابتدایی

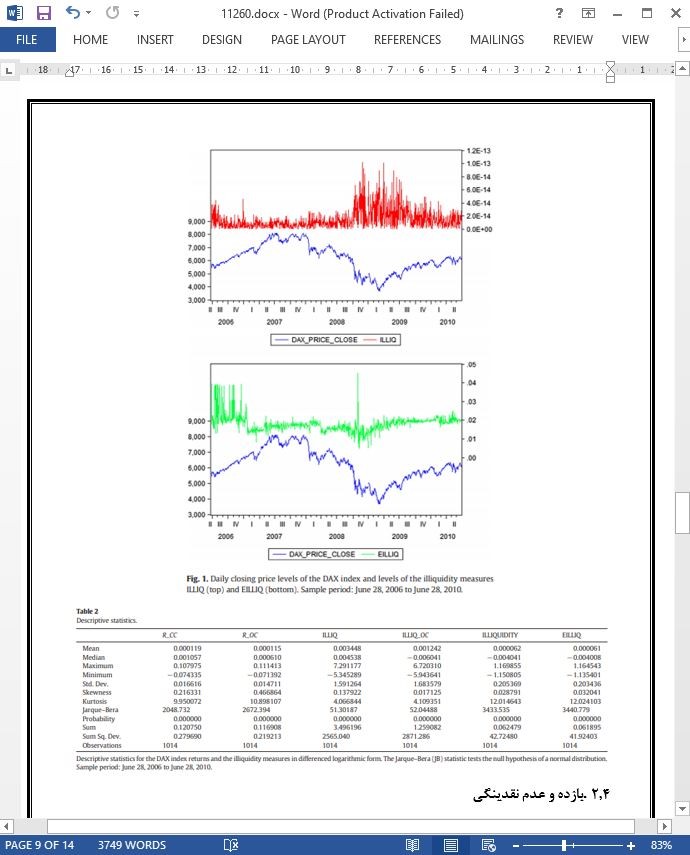

2.4. بازده و عدم نقدینگی

3 نتیجه گیری

Abstract

1. Introduction

1. Liquidity and returns

2. Empirical analysis

2.1. Data

2.2. Illiquidity measures

2.3. Preliminary analysis

2.4. Returns and illiquidity

3. Conclusion

- ترجمه فارسی مقاله با فرمت ورد (word) با قابلیت ویرایش، بدون آرم سایت ای ترجمه

- ترجمه فارسی مقاله با فرمت pdf، بدون آرم سایت ای ترجمه