نامتجانسسازی ، حاکمیت شرکتی و ارزش شرکت در بازارهای کوچک

چکیده

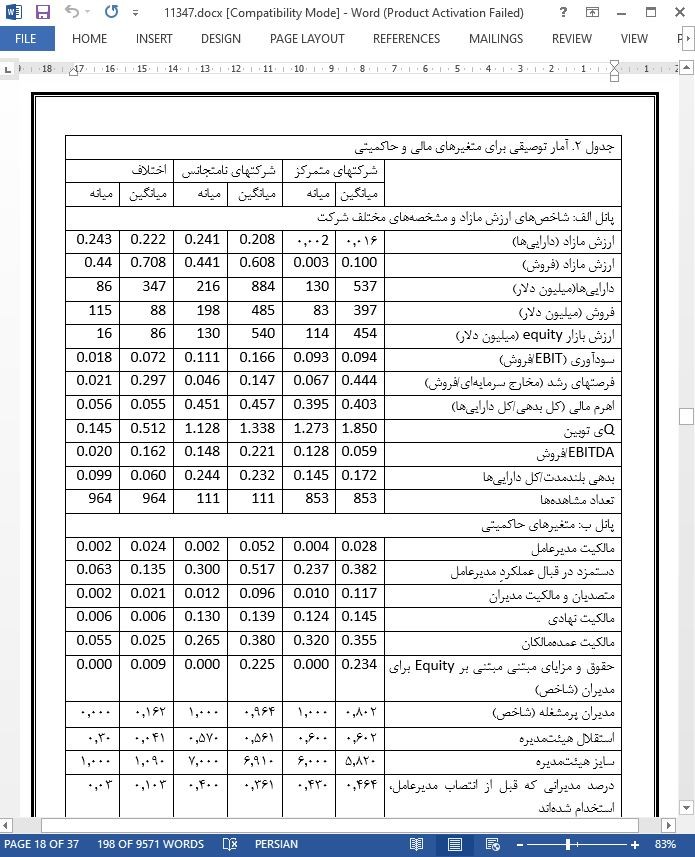

با خواندن این مقاله در مییابیم که شرکتهای نامتجانس (شرکتهای دارای فعالیتهای پراکنده) در نیوزلند، در مقایسه با شرکتهای تکبیزنسی (یا تکبخشی)، با تنزیل ارزشی برابر با 19-42 درصد مواجهند. هرچند که در این خصوص توضیحات متعدد و مختلفی در نشریات پژوهشی ارائه شده است، اما ما طی این مقاله متوجه میشویم که عدم استحکام حاکمیت شرکتی، مسئول 15-21 درصد از این تنزیل میباشد. بطور خاص میتوان گفت که سایز هیئتمدیره، پرمشغلگیِ مدیران، سطح مالکیت مدیرعامل و اینکه آیا حقوق و مزایای مدیران که بر اساس بر مولفههای مبتنی بر سهام است، مسئول بخش بزرگی از این تنزیل است یا خیر؟ نتایج ما از شرکتهایی که در نیوزلند فعالیت دارند، با تاییدِ وجود تنزیل ناشی از عدم تجانس و تاکید بر نقش حاکمیت ضعیف در زایل کردن ثروت سهامدار بر اثر پیگیریِ یک استراتژی شرکتیِ ارزشزدا، مکملی بر یافتههای اخیر در ایالات متحده میباشد. تمام نتایجی که ما بدست آوردهایم، پس از کنترل کردنِ درونزاییِ بالقوه در تصمیم راجع به نامتجانسسازی و انتخاب حاکمیت شرکتی با بکارگیریِ روش اثرات ثابتِ دوسویهی و روش تعمیمیافتهی پانل پویای تکنیکهای رگرسیون گشتاور، تصدیق شدند.

1. مقدمه

پژوهشهایی که طی سه دههی گذشته انجام گرفتهاند، حاکی از این هستند که بازارها شرکتهای ادغامی را متفاوت از شرکتهای تکبیزنسی/تکبخشی ارزشگذاری میکنند. نظریهی مالی، این تفاوتها را به هزینهها و منافعی نسبت میدهد که ناشی از فعالیت یک شرکت ادغامی میباشد. مثلاً متنوعسازیِ فعالیت در صورتی میتواند سودمند واقع شود که به هزینهی ورشکستگیِ پایینتر و مالیاتهای پایینتر از طریق ظرفیت بالاترِ بدهی بیانجامد یا در صورتی که به تخصیص منابع کارآمدتر منتج گردد. برعکس، متنوعسازی در صورتی میتواند پرهزینه باشد که به کمکهزینهی متقابلِ واحدهای غیر سودآور بیانجامد، یعنی زمانی که تقابلهای سازمان باعث میشود مدیران مشغولِ بیشنهسازیِ متنوعسازیای شوند –نظیر اجارهیابی- که برای شرکت ارزشی بهمراه ندارد یا وقتی مدیران جهت منافع شخصی خود، مشغول سرمایهگذاریهای ارزشزدا میشوند.

6. نتیجه

ما تاثیر متنوعسازیِ شرکت را بر ارزش شرکت و نقش حاکمیت شرکتی را در تبیین نوسان مقطعیِ ارزش بین شرکتهای نامتجانس و متمرکز، روی یک نمونهی جدید متشکل از شرکتهای پذیرفته شده در بورسِ نیوزلند، بررسی و تحلیل میکنیم. با بکارگیری متدولوژیِ پرکاربردِ برگر و آفِک (1995)، متوجه میشویم که شرکتهای نامتجانس نیوزلندی نیز همسو با شواهد بینالمللی، دچار تنزیل ارزشی به مقدار 19 درصد برای شاخصهای داراییبنیان و 42 درصد برای شاخصهای فروشبنیانِ ارزشهای مازاد میباشند (نسبت به شرکتهای تکبیزنسی یا تکبخشی). بعلاوه همسو با هوئکل (2012) رابطهی مقطعیِ محکمی بین متغیرهای متعددی کشف کردیم که بر استحکام حاکمیت شرکت و سطح متنوعسازی و تنزیلِ مربوطه دخیل هست. وقتی متغیرهایی که در استحکام حاکمیت شرکتی دخیل هستند را به مدل معرفی میکنیم، بزرگی تنزیل به 21 درصد برای شاخصهای داراییبنیان و به 15 درصد برای شاخصهای فروشبنیان کاهش مییابد. با توجه به اینکه تصمیم به متنوعسازی و انتخاب ساختار حاکمیت را میتوان بطور درونزا تعیین رد، با بکارگیریِ اثرات دوسویهی ثابت و تکنیکهای برآورد GMM کانال پویا، تحلیلهایی را جهت کنترل مسائل درونزا انجام دادیم. تمام نتایجمان در مقابل روشهای آلترناتیوِ ایجاد متغیرهای کنترل، شاخص آلترناتیوِ سطح متنوعسازی و شاخص آلترناتیوِ ارزش مازاد، باثبات هستند.

Abstract

We find that diversified firms in New Zealand are associated with a value discount of 19–42 per cent relative to single-segment (undiversified) firms. Although several competing explanations have been offered in the literature, we find that the strength of corporate governance explains between 15–21 per cent of this discount. Specifically, board size, busyness of directors, CEO ownership and whether or not compensation of directors includes equity-based components collectively explain a large part of the reported discount. Our results from companies trading in New Zealand complement recent findings in the US by not only confirming the existence of a diversification discount but also emphasizing the role of poor governance in destroying shareholder wealth by pursuing a value-destroying corporate strategy. All our results hold after controlling for potential endogeneity in the decision to diversify and the choice of corporate governance structure by employing two-way fixed-effects and dynamic-panel generalized method of moments regression techniques.

1. Introduction

Research spanning the last three decades suggests that markets value conglomerates differently relative to single-segment (undiversified) firms. Finance theory attributes these differences to both costs and benefits that can result from operating as a conglomerate. For example, diversification can be beneficial if it leads to lower bankruptcy costs (Amihud and Lev, 1981), lower taxes through increased debt capacity (Lewellen, 1971), or when it leads to more efficient resource allocation (Myers, 1977). Conversely, diversification can be costly if it leads to cross-subsidization of unprofitable units (Meyer et al., 1992; Rajan et al., 2000), when agency conflicts induce managers to engage in non-value maximizing diversification such as rent seeking (Scharfstein and Stein, 2000) or when managers engage in value-destroying investments for personal gains (Murphy, 1985; Denis et al., 1997; Lins and Servaes, 2002).

6. Conclusions

We examine and analyze corporate diversification’s impact on firm value and the role of corporate governance in explaining cross-sectional variation in valuation differences between diversified and focussed firms on a recent sample of NZ listed companies. Employing the widely accepted Berger and Ofek (1995) methodology we find that, consistent with international evidence, diversified companies in NZ also suffer a value discount ranging from 19 per cent for the assets-based to 42 per cent for the sales-based measures of excess values relative to single-segment firms. Additionally, consistent with Hoechle et al. (2012), there is a strong cross-sectional association between several variables that proxy for the strength of corporate governance and both the level of diversification and the associated discount. When variables that proxy for the strength of corporate governance are introduced into the model, the magnitude of the discount declines by 21 and 15 per cent for the assets and sales based measures respectively. Given the decision to diversify and choice of governance structure could potentially be endogeneously determined, we conduct our analyses to control for endogeneity issues by employing two-way fixed effects and dynamic panel GMM estimation techniques. All our results are robust to alternative methods of constructing the control variables, an alternative measure of the degree of diversification and an alternative excess value measure.

چکیده

1. مقدمه

2. حاکمیت شرکتی در نیوزلند

3. شکلگیریِ فرضیات

4. دیتا و متدولوژی

4.1 محاسبهی ارزش مازاد

4.2 رگرسیونهای چندمتغیره

4.3 متنوعسازی و حاکمیت

5. نتایج و مباحثه

5.1 نامتجانسسازی (متنوعسازی) و ارزش

5.2 متنوعسازی، ارزش شرکت و سازمان

5.3 حاکمیت شرکتی و سطح نامتجانسسازی

5.4 حاکمیت شرکتی و تنزیل ناشی از متنوعسازی

5.5 آزمونهای استواری/باثباتی

6. نتیجه

Abstract

1. Introduction

2. Corporate governance in New Zealand

3. Hypotheses development

4. Data and methodology

4.1. Computation of excess value

4.2. Multivariate regressions

4.3. Diversification and governance

5. Results and discussion

5.1. Diversification and value

5.2. Diversification, firm value and agency

5.3. Corporate governance and the level of diversification

5.4. Corporate governance and diversification discount

5.5. Robustness tests

6. Conclusions

- ترجمه فارسی مقاله با فرمت ورد (word) با قابلیت ویرایش، بدون آرم سایت ای ترجمه

- ترجمه فارسی مقاله با فرمت pdf، بدون آرم سایت ای ترجمه