نفت خام و بازارهای بورس: روابط علی در دنباله ها؟

چکیده

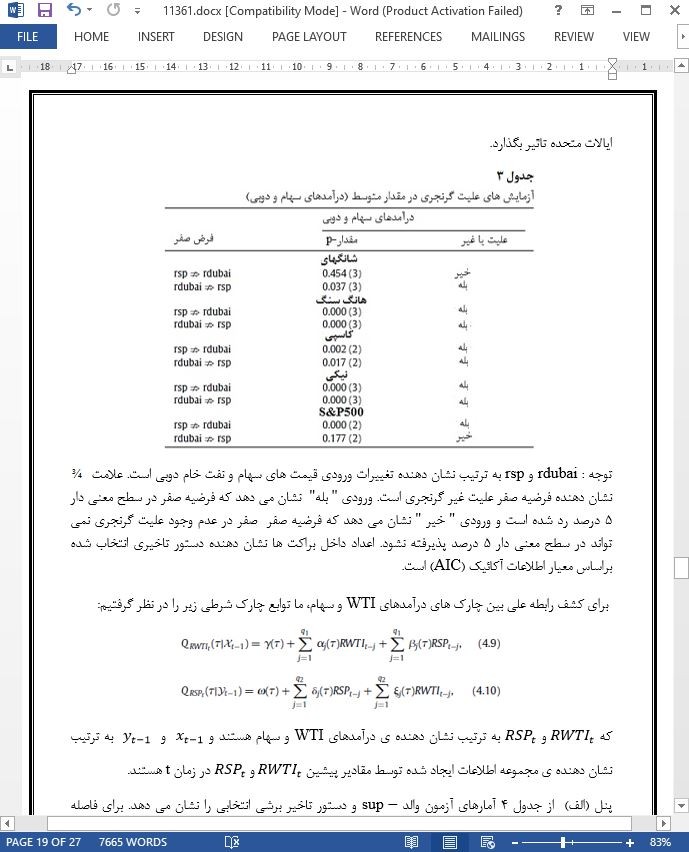

این مقاله روابط علی بین WTI و درآمد نفت خام دوبی و درآمد پنج شاخص بورس (S&P 500 ، نیکی(Nikkei) ، هانگ سنگ(Hang Seng)، شانگهای(Shanghai) و کاسپی(KOSPI) ) را در چارچوب علیت چارک با استفاده از داده های روزانه برای یک دوره از 1/ ژانویه/1996 ، تا 12/ اکتبر/ 2012 بررسی می کند. آزمون علیت چارک برای درک جامع روابط علی بین دو درآمد، آزمونی موثر است. این آزمون چند نتیجه مهم را آشکار می کند. اولا، اگرچه درآمدهای WTI وابستگی نزدیکی با کشورهای آسیایی ندارد، اما برخی از بازارهای مالی مانند نیکی و هانگ سنگ، علیت گرنجری درآمد WTI هستند. دوما، اهمیت علیت از یک بازار به دیگر بازارها تنها از سطوح بالاتر و پایین تر چارک ها غیر از حالت علیت از درآمد های نیکی به WTI بدست می آید. سوما، همه ی درآمد شاخص بورس علیت گرنجری درآمد نفت خام دوبی هستند که تقریبا بیشتر از همه سطوح چارک به جزء برای درآمد شانگهای است. چهارما، درآمد نفت خام دوبی علیت گرنجری درآمد شاخص بورس آسیا به جزء برای درآمد S&P500 می باشد. در نهایت، نتایج علیت نامتقارن از درآمد نفت خام دوبی به درآمد شانگهای و درآمد کاسپی به درآمد نفت خام دوبی را نشان می دهد.

1 . مقدمه

نفت خام یک منبع حیاتی انرژی برای جهان است و همچنین نقش مهمی برای دهه های آینده ایفا می کند، اگرچه پیشرفته هایی برای پیدا کردن منابع جایگزین انرژی شده است. از آنجا که نفت خام ورودی اصلی برای تولید محصولات است، روشن است که قیمت آن تاثیر مستقیم یا غیرمستقیم قابل توجه ای در اقتصاد دارد. برای مثال، افزایش قیمت نفت می تواند بطور مستقیمی باعث افزایش هزینه سوخت خودروها شود. علاوه براین، این افزایش قیمت می تواند سود شرکت هایی که وابسته به نفت هستند را کاهش دهد، در نتیجه بر قیمت سهام تاثیر می گذارد زیرا هزینه های تولید افزایش می یابد. بنابراین، باید به تعیین اینکه آیا این استدلال تجربی در دنیای واقعی هم امکان پذیر است پرداخته شود.

5. نتیجه گیری

این مقاله به بررسی رابطه علی بین نفت خام و بازارهای بورس از منظر علیت چارک پرداخته است. نتایج آزمون علیت چارک نشان می دهد که رابطه علی معنی داری بین درآمدهای WTI و سهام از فواصل چارک های انتهایی بدست می آید. نتایج حاکی از آن است که، زمانی که بازار مالی با شرایط شدید مواجه می شود، این احتمال وجود دارد که توسط بازارهای دیگر تحت تاثیر قرار گیرد. این نشان می دهد که در بازارهای نفت زمانی که بازارهای بورس تحت شرایط شدید هستند سرمایه گذاران باید با احتیاط قدم بردارند. علاوه براین، شرکت های وابسته به نفت باید در برابر خطرات ناشی از نوسانات قیمت نفت در بازار گاوی یا خرسی ایمن شوند. در نهایت، دولت باید تدابیر مناسبی برای به حداقل رساندن خطرات سیستماتیک در سیستم سهام نفت تحت شرایط شدید ایجاد کند.

Abstract

This paper considers the causal relationships between WTI and Dubai crude oil returns and five stock index returns (S&P 500, Nikkei, Hang Seng, Shanghai, and KOSPI) within the quantile causality framework by using daily data for a period from January 1, 1996, to October 12, 2012. The quantile causality test is useful for a comprehensive understanding of the causal relationship between two returns. The test reveals several noteworthy results. First, although WTI returns are not closely related to Asian countries, some financial markets such as Nikkei and Hang Seng Granger-cause WTI returns. Second, the significance of causality from one market to another derives only from lower and upper levels of quantiles except for the case of causality from Nikkei to WTI returns. Third, all stock index returns Granger-cause Dubai crude oil returns over almost all quantile levels except for Shanghai returns. Fourth, Dubai crude oil returns Granger-cause all Asian stock index returns except for S&P 500 returns. Finally, the results indicate asymmetric causality from Dubai crude oil returns to Shanghai returns and KOSPI returns to Dubai crude oil returns.

1. Introduction

Crude oil is a vital source of energy for the world and continuesto play a prominent role for many decades to come, although some progress has already been made in finding alternative energy sources. Because crude oil is the main input for producing products, it is clear that its price has considerable direct or indirect influence on the economy. For example, an increase in oil prices can directly affect consumers by raising fuel costs for vehicles. In addition, this increase can reduce the profitability of firms highly dependent on oil, thereby influencing their stock prices because the increase raises production costs. Therefore, it is important to determine whether this argument holds empirically in the real world.

5. Concluding remarks

This paper investigates the causal relationship between crude oil and stock markets from the perspective of quantile causality. The results of the quantile causality test indicate that the significant causal relationship between WTI and stock returns derives from tail quantile intervals. The results imply that when one financial market faces extreme conditions, it is likely to be affected by another market. This suggests that investors should be cautious about information from oil markets when stock markets are under extreme conditions. In addition, oil-dependent firms should hedge against risks from oil price fluctuations in a bear or bull market. Finally, governments should develop appropriate policy measures to minimize systemic risk in the oil stock system under extreme conditions.

چکیده

1 . مقدمه

2. مرور مقالات پیشین

3 . داده ها و آزمون های اولیه

4 . تجزیه و تحلیل تجربی

4 . 1 آزمون غیر-علی در میانگین گیری

4 . 2 آزمون غیر علیت در چارک ها

4 . 3 خلاصه ای از نتایج تجربی

5. نتیجه گیری

ABSTRACT

1. Introduction

2. Literature review

3. Data and preliminary tests

4. Empirical analysis

4.1. Non-causality test in mean

4.2. Non-causality test in quantiles

4.3. Summary of empirical results

5. Concluding remarks

- ترجمه فارسی مقاله با فرمت ورد (word) با قابلیت ویرایش، بدون آرم سایت ای ترجمه

- ترجمه فارسی مقاله با فرمت pdf، بدون آرم سایت ای ترجمه