آیا فعالیت های مدیریت ریسک بر نوسانات درآمد تاثیر می گذارد؟

چکیده

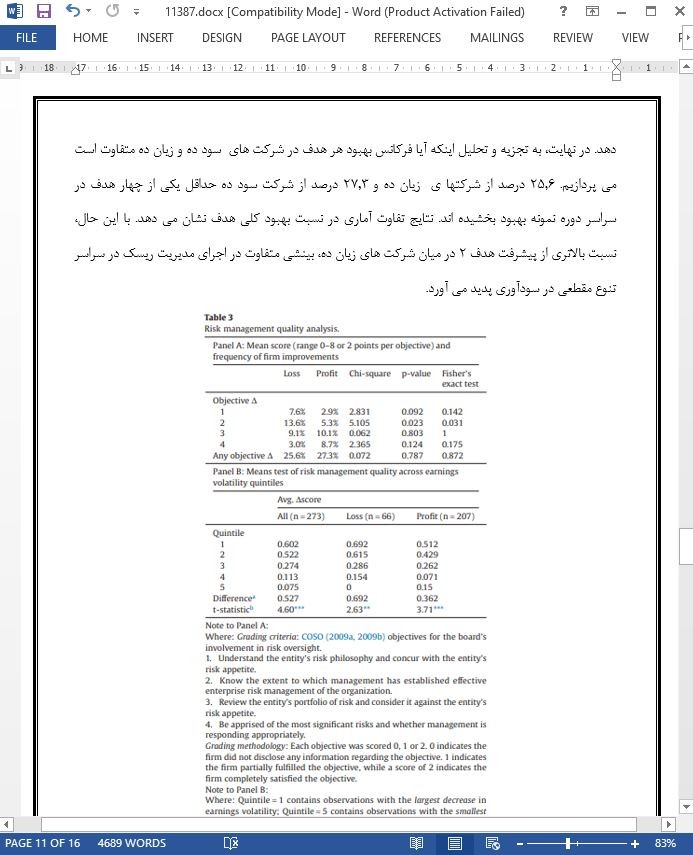

این مطالعه بررسی میکند که آیا تغییر در کیفیت مدیریت ریسک با تغییرات در نوسانات سود همراه است. یافته های ما مطابق با دستیابی شرکت ها به نوسانات درآمد پایین تر با پیاده سازی سیستم های مدیریت ریسک با کیفیت بالاتر می باشد. این نتایج در سراسر سود و زیان شرکت ها قوی هستند، اگر چه تاثیر اقتصادی کیفیت مدیریت ریسک برای شرکت های متضرر بارزتر است. نتایج ما نشان میدهند که چطور شرکتها عملکرد بازار را از طریق چارچوب مدیریت ریسک کیفیت انجام میدهند، و دلایلی ارائه میدهند که چرا شرکتها باید منابع را به سمت نظارت خطر اختصاص دهند. علاوه بر این، نتایج ما نیز نشان می دهد که طرح های اخیر سیاست های عمومی برای بهبود شیوه های مدیریت ریسک مزایای ملموسی برای سهامداران خارجی دارند.

مقدمه

در پی بحران مالی سال 2008، بسیاری از ناظران پرسیده اند که چرا شرکتها در مورد مواجهه با خطر روبروی سازمان خود اطلاعات بهتری نداشتند. در نتیجه، تاکید مجدد بر نظارت ریسک در طرح های مختلف سیاست های عمومی منجر به رفع این نگرانی میشود. در یک سخنرانی سال 2008، بن برنانکی، رئیس بانک مرکزی، با تاکید بر اهمیت نظارت خطر قوی؛ بیان کرد که "نظارت مؤثر بر یک سازمان به عنوان یک کل یکی از اساسی ترین الزامات مدیریت ریسک عاقلانه است". قانون داد-فرانک 2010 شورای نظارت ثبات مالی را ایجادکرد، که بر بازارهای مالی نظارت دارد و توصیه هایی در مورد استانداردهای جامع مدیریت ریسک ارائه میدهد. با انگیزه این ابتکارات سیاست های اخیر، ما ارتباط بین مدیریت ریسک و نوسانات درآمد را بررسی کردیم. درک این رابطه در تعیین منافع استفاده از مدیریت ریسک مهم است.

نتیجه

این مطالعه به بررسی اینکه آیا تغییر در کیفیت مدیریت ریسک با تغییرات در نوسانات سود همراه خواهد بود می پردازد. ما با استفاده از بیانیه ی پروکسی افشای خطر SEC مربوط به دخالت هیئت مدیره در نظارت خطر درصدد کنترل مدیریت ریسک کیفیت هستیم. یافته های ما مطابق با دستیابی شرکت های مواجه شده با نوسانات درآمد پایین تر و پیاده سازی سیستم های مدیریت ریسک با کیفیت بالاتر می باشد. نتایج قوی در سود و زیان شرکت های حاصل شد، اگر چه نقش افزایش تاثیر اقتصادی در کیفیت مدیریت ریسک برای نابودی رفتن شرکت ها بسیار بارز است.

Abstract

This study investigates whether changes in the quality of risk management are associated with changes in earnings volatility. Our findings are consistent with firms achieving lower earnings volatility by implementing higher quality risk management systems. These results are robust across profit and loss firms, although the economic impact of risk management quality is more pronounced for loss firms. Our results provide evidence as to how companies accomplish market performance through a quality risk management framework, and offer a reason why companies should allocate resources toward risk oversight. In addition, our results also suggest that recent public policy initiatives to improve risk management practices have tangible rather than superficial benefits to external stakeholders.

Introduction

In the wake of the 2008 financial crisis, many observers have asked why companies were not better informed about the risk exposures facing their organizations. As a result, a renewed emphasis on risk oversight has led to several public policy initiatives to address this concern. In a 2008 speech, Ben Bernanke, Chairman of the Federal Reserve, emphasized the importance of strong risk oversight; stating that “effective oversight of an organization as a whole is one of the most fundamental requirements of prudent risk management” (Bernanke, 2008). The 2010 Dodd–Frank Act established the Financial Stability Oversight Council, which monitors financial markets and makes recommendations on heightened standards of risk management. Motivated by these recent policy initiatives, we investigate the association between risk management and earnings volatility. An understanding of this relation is important in determining the true benefits of risk management.

Summary

This study examines whether changes in the quality of risk management are associated with changes in earnings volatility. We utilize SEC proxy statement risk disclosures related to the board’s involvement in risk oversight to capture risk management quality. Our findings are consistent with firms achieving lower earnings volatility by implementing higher quality risk management systems. Results are robust across profit and loss firms, although the economic impact of increases in risk management quality is more pronounced for loss firms.

چکیده

مقدمه

طراحی تحقیق و فرایند انتخاب نمونه

زمینه

معیار عملیاتی کیفیت مدیریت ریسک

انتخاب نمونه

تجزیه و تحلیل تجربی

آمار توصیفی

تجزیه و تحلیل صنعت و آمار توصیفی

کیفیت مدیریت ریسک

نتایج

تجزیه و تحلیل اصلی

تجزیه و تحلیل تکمیلی

نتیجه

ABSTRACT

Introduction

Research design and sample selection process

Background

Operational measure of risk management quality

Sample selection

Empirical analyses

Descriptive statistics

Industry analysis and descriptive statistics

Risk management quality

Results

Main analyses

Supplemental analyses

Summary

- اصل مقاله انگلیسی با فرمت ورد (word) با قابلیت ویرایش

- ترجمه فارسی مقاله با فرمت ورد (word) با قابلیت ویرایش، بدون آرم سایت ای ترجمه

- ترجمه فارسی مقاله با فرمت pdf، بدون آرم سایت ای ترجمه