نقش ویژگی های سوددهی شرکت در رابطه بین سوددهی انباشته و تولید ناخالص داخلی

چکیده

ما بررسی می نماییم که آیا سهم سوددهی حسابداری شرکت در آگاهی دهندگی این مجموعه به سوی سوددهی همراه با ویژگی های خاص گزارشگری مالی سوگیری دارد یا خیر. به طور خاص، ما بررسی می کنیم که آیا لحاظ نمودن نوسانات سوددهی نسبت به نوسانات جریان های نقدی در سطح شرکت (هموارسازی )، باعث افزایش آگاهی دهندگی سوددهی انباشته برای تولید ناخالص داخلی آتی شده، و اگر چنین باشد، آیا در پیش بینی های کلان اقتصادی از اطلاعات مزبور به طور موثری استفاده می شود. مطالعه حاضر با فراهم آوردن امکان نقش آفرینی هر شرکت در این مجموعه که به عنوان تابعی از هموارسازی سوددهی تغییر می نماید، به نوآوری در روش های اخیراً مطرح شده نمونه برداری داده های ترکیبی در راستای ایجاد معیار رشد سوددهی انباشته می پردازد. ما دریافتیم که این مجموعه به سوی شرکت های با سوددهی هموارتر سوگیری داشته و ترکیب سوددهی انباشته مزبور از طرح های وزن دهی سنتی در رابطه با رشد GDP آتی عملکرد بهتری دارد. از این گذشته، مجموعه یکسویه مزبور رابطه مثبت و قوی تری با بازنگری در پیش بینی ها دارد؛ در واقع، تحلیلگرانی که از سوددهی استفاده می کنند غالباً در پیش بینی های خود آگاهی دهندگی هموارسازی سوددهی را به طور کامل لحاظ می نمایند. نتایج ما به ایجاد و گسترش جریان های موازی و در عین حال متمایز تحقیقات درباره نقش سوددهی حسابداری شرکت و پیامدهای اقتصاد کلان پرداخته و برای ویژگی های گزارشگری مالی در این مجموعه، نقش مهمی را قائل است.

۱. مقدمه

ما بررسی نمودیم که آیا لحاظ نمودن ویژگی های گزارشگری مالی باعث ارتقاء آگاهی دهندگی کلی سوددهی انباشته برای رشد GDP واقعی آتی شده و آیا تحلیلگران حرفه ای از این اطلاعات بهره می برند یا خیر. مطالعات اخیر شواهدی ارائه نمودند دال بر اینکه سوددهی انباشته حاوی اطلاعاتی درباره تحقق آتی شاخص های مرسوم اقتصاد کلان مانند رشد GDP (کنچیچکی و پاتاتوکاس، a,b۲۰۱۴)، تورم (شیواکومار و اورکان، 2017)، و نرخ بودجه فدرال (گالو و همکاران، ۲۰۱۶) می باشد. در حالی که معیارهای سوددهی انباشته مبتنی بر ارزش وزنی و وزن یکسان که در این مطالعات به کار گرفته شده اند شواهدی را درباره آگاهی دهندگی میانگین سوددهی ارائه می نمایند، تلویحاً تفاوت ویژگی های گزارشگری مالی شرکت را نادیده می گیرند حتی اگر شواهد شرکتی نشان دهند که چنین ویژگی هایی بر آگاهی دهندگی سوددهی تاثیر می گذارند (کوتاری، 2001؛ دیچاو و دیچف، 2010).

6. نتیجه گیری

تحقیقات پیشین به بررسی محتوای اطلاعاتی سوددهی در سطح کلی برای پیامدهای اقتصاد کلان مانند بازده بازار، رشد GDP واقعی و اسمی، تورم، نرخ بیکاری و نرخ بهره پرداختند (مانند کوتاری و همکاران، 2006؛ کنچیچکی و پاتاتوکاس، a,b2014؛ شیواکومار و اورکان، 2017؛ نالاردی و اوگنوا، 2016؛ گالو و همکاران، 2016). در حالی که مطالعات مزبور نخستین گام مهم در شناخت نقش سوددهی انباشته به عنوان یک شاخص اقتصادی پیشرو محسوب می شوند، از نظر قابلیت تلفیق ویژگی های شرکت در اندازه گیری سوددهی انباشته محدود می باشند. در مقاله حاضر ما در پی پر نمودن شکاف بین یافته های شرکت و مطالعات سوددهی انباشته با بررسی نقش یک ویژگی شرکت یعنی هموارسازی سوددهی، در ایجاد یک معیار کلی با آگاهی دهندگی بیشتر می باشیم.

Abstract

We examine whether the contribution of firm-level accounting earnings to the informativeness of the aggregate is tilted towards earnings with specific financial reporting characteristics. Specifically, we investigate whether considering the volatility of earnings relative to the volatility of cash flows at the firm level (smoothness) increases the informativeness of aggregate earnings for future real GDP, and if so, whether macroeconomic forecasters use this information efficiently. This study innovates on recently developed mixed data sampling methods in the construction of an aggregate earnings growth measure by allowing each firm’s contribution to the aggregate to vary as a function of earnings smoothness. We find that the aggregate is tilted towards firms with smoother earnings and that this composition of aggregate earnings outperforms traditional weighting schemes in the association with future GDP growth. Further, this tilted aggregate has a stronger positive association with forecast revisions; in fact, analysts who utilize earnings the most in their forecasts appear to fully impound the informativeness of earnings smoothness. Our results synthesize and span parallel yet distinct streams of research on the role of accounting earnings in firm-level and macroeconomic outcomes and suggest an important role for financial reporting characteristics in the aggregate.

1. Introduction

We examine whether considering financial reporting attributes enhances the overall informativeness of aggregate earnings for future real GDP growth and whether professional forecasters incorporate this information. Recent studies provide evidence that aggregate earnings contain information about future realizations of common macroeconomic indicators, such as GDP growth (Konchitchki and Patatoukas 2014a,b), inflation (Shivakumar and Urcan 2017), and the federal funds rate (Gallo et al. 2016). While the equal- and value-weighted aggregate earnings measures employed in these studies provide evidence about the average informativeness of earnings, they implicitly neglect differences in firm-level financial reporting attributes, even though firm-level evidence suggests that such attributes affect earnings informativeness (Kothari 2001; Dechow et al. 2010).

6. Conclusions

Prior literature examines the information content of earnings at the aggregate level for macroeconomic outcomes such as market returns, real and nominal GDP growth, inflation, unemployment and interest rates (e.g., Kothari et al. 2006; Konchitchki and Patatoukas 2014a,b; Shivakumar and Urcan 2017; Nallareddy and Ogneva 2016; Gallo et al. 2016). While these studies are an important first step in understanding the role of aggregate earnings as a leading economic indicator, they are limited in their ability to incorporate firm-level attributes in the measurement of aggregate earnings. In this paper, we attempt to bridge the gap between firm-level findings and these aggregate earnings studies by considering the role of a firm-level attribute, earnings smoothness, in generating a more informative aggregate measure.

چکیده

۱. مقدمه

۲. انگیزه

۳. متغیرها و نمونه

3.1. متغیرهای سطح شرکت

3.2. متغیرهای کلان

3.3. متغیرهای کنترل

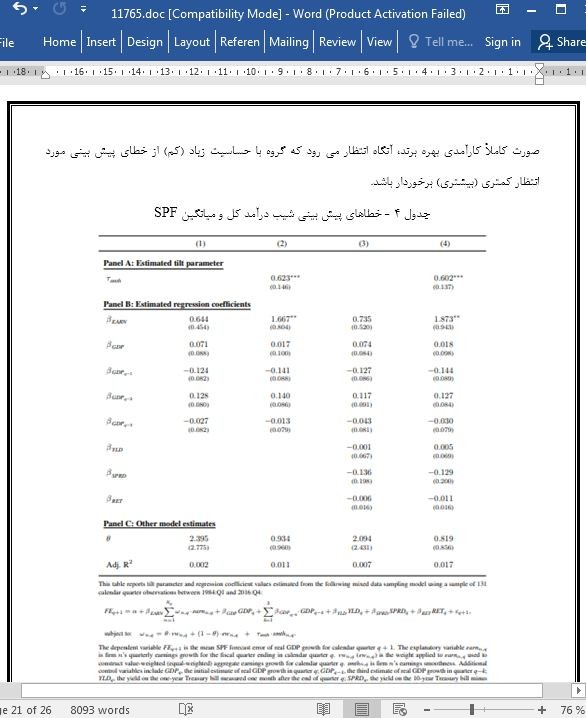

۴. سوگیری هموارسازی و رشد GDP واقعی آتی

4.1. مدل تجربی

2.2. نتایج

5. سوگیری هموارسازی پیش بینی های SPF درباره رشد GDP واقعی آتی

5.1. آیا تحلیلگران SPF اطلاعات را در سوگیری لحاظ می کنند؟

5.2. آیا تحلیلگران SPF اطلاعات را کاملاً در سوگیری لحاظ می کنند؟

5.3. آیا تحلیلگران SPF اطلاعات را در سوگیری لحاظ می کنند؟

6. نتیجه گیری

منابع

Abstract

1. Introduction

2. Motivation

3. Variables and Sample

3.1. Firm-Level Variables

3.2. Macro Variables

4. Smoothness Tilt and Future Real GDP Growth

4.1. Empirical Model

4.2. Results

5. Smoothness Tilt and SPF Forecasts of Future Real GDP Growth

5.1. Do SPF Forecasters Incorporate Information in Tilt?

5.2. Do SPF Forecasters Fully Incorporate Information in Tilt?

5.3. Do Some SPF Forecasters Incorporate Information in Tilt?

6. Conclusions

References

- اصل مقاله انگلیسی با فرمت ورد (word) با قابلیت ویرایش

- ترجمه فارسی مقاله با فرمت ورد (word) با قابلیت ویرایش، بدون آرم سایت ای ترجمه

- ترجمه فارسی مقاله با فرمت pdf، بدون آرم سایت ای ترجمه