اجتناب مالیاتی، توانایی مدیریتی و کارایی سرمایه گذاری

در این مقاله، تاثیر توانایی مدیریتی بر رابطه ی بین اجتناب مالیاتی شرکت و کارایی سرمایه گذاری را بررسی می کنیم. با استفاده از نمونه ای از شرکت های آمریکایی از سال 1994 تا 2015، درمی یابیم که زمانی که اجتناب مالیاتی افزایش می یابد، شرکت هایی با توانایی مدیریتی بالا (کم)، افزایش (کاهش) کارایی سرمایه گذاری و اختلافات کوچکتر (بزرگتر) از سطوح پیش بینی شده ی هزینه ی سرمایه گذاری را نشان می دهند. تحلیل تکمیلی نشان می دهد که زمانی که اجتناب مالیاتی افزایش می یابد، حاکمیت شرکتی قوی (ضعیف) موجب افزایش (کاهش) کارایی سرمایه گذاری می گردد. به طور کلی، یافته های ما این موضوع را روشن می سازد که آیا اجتناب مالیاتی شرکت ثروتی را برای سهامداران شرکت ایجاد می کند یا خیر، یا مشکلات سازمان را تشدید می کند یا خیر.

این که آیا اجتناب مالیاتی ثروتی را برای سهامداران شرکت ایجاد می کند یا به سادگی مساول و مشکلات سازمان را تشدید می کند یا خیر، موضوع بحث کنونی و هم چنین پرسش پژوهشی مهم و ارزشمند این مطالعه است (هانلون و هیزمان 2010). در دیدگاه سنتی، اجتناب مالیاتی، انتقال ثروت به دولت را کاهش می دهد و شرکت ها را توانمند می سازد تا منابع بیشتری را حفظ کرده و ارزش سهامداران را افزایش دهند (سویینسون 1999 گراهام و تاکر 2006 ویلسون 2009). با این حال، چندین مطالعه مانند دسای و دارماپالا (2006 و 2008 و 2009) و دسای و همکارانش در سال 2007 بیان کردند که مدیران شرکت هایی با سطوح بالاتر اجتناب مالیاتی ممکن است طراحی فعالیت های هزینه بری را برعهده بگیرند تا رفتار اجتناب مالیاتی را از مقامات دولتی پنهان نمایند. در نتیجه، ممکن است مدیران این شرکت ها صورت های مالی را با شفافیت اندک ارائه نمایند که می تواند استخراج هزینه و کرایه را تسهیل نماید و به عنوان یک رفتار فرصت طلبانه از سوی مدیران شناخته می شود. دو نمونه از رفتارهای فرصت طلبانه ی مدیریتی عبارتنداز: مدیریت شرکت با استفاده از عایدات و درامد حاصل از افزایش سطوح اجتناب مالیاتی برای افزایش سرمایه گذاری شرکت فراتر از حد و اندازه ی بهینه ی آن (بالاک ریشنان 2011) یا عدم استفاده از درآمد حاصل از افزایش سطوح اجتناب مالیاتی برای سرمایه گذاری در پروژه های ارزش فعلی خالص مثبت NPV(برتراند و مولیناتان 2003).

نتیجه گیری

مقاله ی ما در ابتدا تاثیر توانایی مدیریتی بر رابطه ی بین اجتناب مالیاتی و کارایی سرمایه گذاری را مورد بررسی قرار می دهد.

به ویژه، تاثیرات توانایی مدیریتی و حاکمیت شرکتی بر رابطه ی بین اجتناب مالیاتی و کارایی سرمایه گذاری را بررسی می کنیم. ما بیان می کنیم که زمانی که اجتناب مالیاتی افزایش می یابد، شرکت هایی با توانایی مدیریتی کم (زیاد)، اختلاف و انحراف بزرگتری از سطح سرمایه گذاری پیش بینی شده را نشان می دهند. به عبارت دیگر، ما نشان می دهیم که زمانی که اجتناب مالیاتی افزایش می یابد، توانایی مدیریتی بالا کارایی سرمایه گذاری را ارتقا می دهد در حالی که توانایی مدیریتی اندک ناکارامدی سرمایه گذاری را تشدید می کند. به طور مشابه، ما نشان می دهیم که زمانی که اجتناب مالیاتی افزایش می یابد، حاکمیت شرکتی به کارایی سرمایه گذاری مربوط می شود، بدین معنی که حاکمیت شرکتی قوی (ضعیف) کارایی سرمایه گذاری را افزایش (کاهش) می دهد. با این وجود، تایید و تصدیق می کنیم که ارتباطات آماری که بیان می کنیم مشروط به توانایی ما برای ارزیابی ساختارهای کارایی سرمایه گذاری، اجتناب مالیاتی و توانایی مدیریتی هستند.

In this paper, we examine the impact of managerial ability on the relation between corporate tax avoidance and investment efficiency. Using a sample of US firms from 1994–2015, we find that as tax avoidance increases, firms with high (low) managerial ability exhibit increased (reduced) investment efficiency, that is, smaller (greater) deviations from predicted levels of investment spending. Supplemental analysis also shows that as tax avoidance increases, strong (weak) corporate governance increases (decreases) investment efficiency. Overall, our findings shed light on whether corporate tax avoidance generates wealth for the firm’s shareholders or simply exacerbates agency problems.

Whether corporate tax avoidance generates wealth for the firm’s shareholders or simply exacerbates agency problems is a subject of ongoing debate and therefore an important research question worthy of study (Hanlon and Heitzman, 2010). In the traditional view, tax avoidance lowers wealth transfers to the state, enabling firms to retain greater resources and increase shareholder value (Swenson, 1999; Graham and Tucker, 2006; Wilson, 2009). However, several studies, such as Desai and Dharmapala (2006, 2008, 2009) and Desai et al. (2007), suggest that managers of firms with higher levels of tax avoidance may undertake costly activities designed to hide tax avoidance behaviour from government authorities. As a consequence, managers of these firms may produce financial statements with reduced transparency that may facilitate rent extraction, otherwise known as opportunistic behaviour, by managers. Two examples of such managerial opportunistic behaviour involve the firm’s management using the proceeds from increased levels of tax avoidance to increase firm investment beyond its optimal size (Balakrishnan et al., 2011) or failing to use the proceeds from increased levels of tax avoidance to invest in positive net present value (NPV) projects (Bertrand and Mullainathan, 2003).

CONCLUSION

To our knowledge, our paper is the first to examine the impact of managerial ability on the relation between tax avoidance and investment efficiency.

Specifically, we examine the conditioning effects of managerial ability and corporate governance on the relation between tax avoidance and investment efficiency. We document that as tax avoidance increases, firms with low (high) managerial ability exhibit greater (smaller) deviations from predicted levels of investment. In other words, we show that as tax avoidance increases, high managerial ability promotes investment efficiency, while low managerial ability exacerbates investment inefficiency. Similarly, we show that as tax avoidance increases, corporate governance is associated with investment efficiency; that is, strong (weak) corporate governance increases (decreases) investment efficiency. Nevertheless, we acknowledge that the statistical associations we document are contingent on our ability to measure the constructs of investment efficiency, tax avoidance, and managerial ability.

پژوهش قبلی و توسعه ی فرضیات

توانایی مدیریتی، اجتناب مالیاتی و کارایی سرمایه گذاری

حاکمیت شرکتی، اجتناب مالیاتی و کارایی سرمایه گذاری

طرح پژوهش

ارزیابی متغیرهای وابسته

ارزیابی اجتناب مالیاتی

توانایی مدیریتی

حاکمیت شرکتی

مدل تجربی برای آزمون H1: توانایی مدیریتی

مدل تجربی برای آزمون H2: حاکمیت شرکتی

انتخاب نمونه

نتایج تجربی

آمار توصیفی

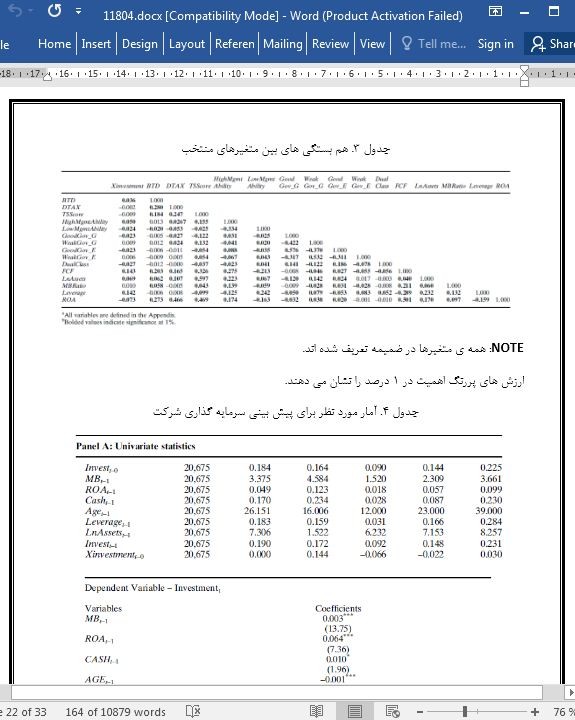

هم بستگی ها

سرمایه گذاری پیش بینی شده

نتایج: فرضیه- توانایی مدیریتی MA

نتایج: توانایی مدیریتی کم و زیاد

نتایج: حاکمیت شرکتی

نتیجه گیری

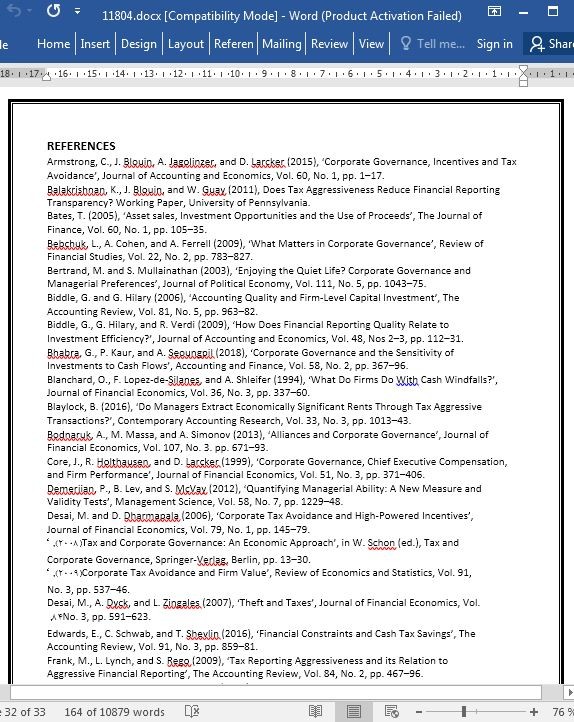

منابع

PRIOR RESEARCH AND HYPOTHESIS DEVELOPMENT

Managerial Ability, Tax Avoidance, and Investment Efficiency

Corporate Governance, Tax Avoidance, and Investment Efficiency

RESEARCH DESIGN

Measurement of Dependent Variables

Measures of Tax Avoidance

Managerial Ability

Corporate Governance

Empirical Model for Test of H1: Managerial Ability

Empirical Model for Test of H2: Corporate Governance

Sample Selection

EMPIRICAL RESULTS

Descriptive Statistics

Correlations

Predicted Investment

Results: Hypothesis – Managerial Ability (MA)

Results: Low and High Managerial Ability

Results – Corporate Governance

CONCLUSION

REFERENCES

APPENDIX

- اصل مقاله انگلیسی با فرمت ورد (word) با قابلیت ویرایش

- ترجمه فارسی مقاله با فرمت ورد (word) با قابلیت ویرایش، بدون آرم سایت ای ترجمه

- ترجمه فارسی مقاله با فرمت pdf، بدون آرم سایت ای ترجمه