تنوع بخشی بین المللی: یک رویکرد کاپولا

چکیده

امکانپذیری تنوعبخشی بینالمللی، مستلزم وجود تعادل بین هزینهها و مزایا است. این تعادل منوط به میزان وابستگی به داراییها است. ما با توجه به تحقیقات نظری در مورد ارتباط تنوعبخشی و وابستگی، تنوعبخشی بینالمللی را با استفاده از دو معیار وابستگی بررسی میکنیم: همبستگی و کاپولا. ما یافتههای متعددی را گزارش میکنیم. اولاً، وابستگی با گذشت زمان افزایش یافته است. دوما، شواهدی مبنی بر وابستگی نامتقارن یا ریسک نزولی در آمریکای لاتین مشاهده کردیم که در G5 کمتر بود. نتایج ما ریسک نزولی بسیار پایینی را در آسیای شرقی نشان میدهند. سوما، نتایج آسیای شرقی و آمریکای لاتین، تقریباً پیچیدگی همبستگی را نشان میدهد. جالب توجه است که مناطقی که بیشترین میزان وابستگی و یا کمترین تنوعبخشی را دارند، از بازده زیادی برخوردار نیستند. نتایج ما وجود محدودیتهای بینالمللی برای تنوعبخشی را نشان میدهند. آنها با توازن احتمالی بین تنوعبخشی بینالمللی و ریسک سیستمی، سازگار هستند.

1. مقدمه

مزایای خالص تنوعبخشی بینالمللی، اهمیت زیادی در محیط اقتصادی امروز دارد. بهطور کلی، توازن بین مزایا و هزینههای تنوعبخشی، همانطور که توسط Samuelson (1967)، Ibragimov و همکاران (2009b)، Shin (2009)، Veldkamp و Van Nieuwerburgh (2010) و سایر محققان مشاهده شده، منوط به میزان وابستگی به حوزه اوراق بهادار است. اقتصاددانان و سرمایهگذاران اغلب مزایای تنوعبخشی را با استفاده از اندازهگیری وابستگی، مانند همبستگی ارزیابی میکنند . درنتیجه، این امر برای اندازهگیری دقیق وابستگی حیاتی است. معیارهای متعددی مانند همبستگی سنتی و کاپولا در فرانسه وجود دارند. درحالیکه هر رویکرد مزیتها و معایبی دارد، محققان بهندرت آنها را در یک مطالعات تجربی مشابه مقایسه میکنند . اینگونه اتکا بر معیار وابستگی از سهولت ارزیابی میزان فرصتهای تنوعبخشی بینالمللی، و نحوه ارزیابی آنها با گذشت زمان در همه مناطق جلوگیری میکند.

6. نتیجهگیری

همانطور که مجموعه کثیری از مقالات نظری به آن اشاره کردند، تنوعبخشی دارای مزایا و معایبی است. هرچند که تنوعبخشی توسط وابستگی در زمان ثابت بودن حاشیهها اندازهگیری میشود، اما تعداد اندکی از مطالعات، وابستگی داراییها را با استفاده از معیارهای قدرتمند وابستگی مقایسه میکنند. علاوه براین، زمانی که داراییها دارای دنبالههای سنگینی باشند، تنوعبخشی ممکن است مطلوب نباشد و هر یک از تنوعبخشیهای مطلوب ممکن است با مطلوبیت اجتماعی فرق داشته باشد، زیرا سرمایهگذاران اهمیت زیادی به ریسک سیستمی نمیدهند. این مشاهدات انگیزه انجام مطالعه تجربی ما را فراهم میآورند. ما فرصتهای تنوعبخشی را با استفاده از دو معیار مختلف وابستگی، یعنی همبستگی و کاپولا، در بازارهای بینالمللی بررسی میکنیم.

Abstract

The viability of international diversification involves balancing benefits and costs. This balance hinges on the degree of asset dependence. In light of theoretical research linking diversification and dependence, we examine international diversification using two measures of dependence: correlations and copulas. We document several findings. First, dependence has increased over time. Second, we find evidence of asymmetric dependence or downside risk in Latin America, but less in the G5. The results indicate very little downside risk in East Asia. Third, East Asian and Latin American returns exhibit some correlation complexity. Interestingly, the regions with maximal dependence or worst diversification do not command large returns. Our results suggest international limits to diversification. They are also consistent with a possible tradeoff between international diversification and systemic risk.

1. Introduction

The net benefit of international diversification is of great importance in today’s economic climate. In general, the tradeoff between diversification’s benefits and costs hinges on the degree of dependence across securities, as observed by Samuelson (1967), Ibragimov et al. (2009b), Shin (2009), Veldkamp and Van Nieuwerburgh (2010), and Bai and Green (2010), among others. Economists and investors often assess diversification benefits using a measure of dependence, such as correlation.1 It is therefore vital to have accurate measures of dependence. There are several measures available in finance, including the traditional correlation and copulas. While each approach has advantages and disadvantages, researchers have rarely compared them in the same empirical study.2 Such reliance on one dependence measure prevents easy assessment of the degree of international diversification opportunities, and how they differ over time or across regions.

6. Conclusions

Diversification carries benefits and costs, as noted by a growing body of theoretical literature. Although diversification is measured by dependence when marginals are fixed, few studies compare asset dependence using robust dependence measures. Moreover, when assets have heavy tails, diversification may not be optimal, and individually optimal diversification may differ from social optimality since investors undervalue systemic risk. These observations motivate our empirical study. We examine diversification opportunities in international markets, using two different dependence measures, correlations and copulas.

چکیده

1. مقدمه

2. تنوعبخشی، وابستگی و ریسک سیستمی

2.1. سابقه نظری

2.2. رابطه نتایج نظری با دنبالههای سنگین و کاپولاها

2.3. تحقیقات تجربی مرتبط

2.4. نوآوری مقالۀ ما

3. ارزیابی تنوعبخشی

3.1. همبستگیها

3.2. کاپولاها

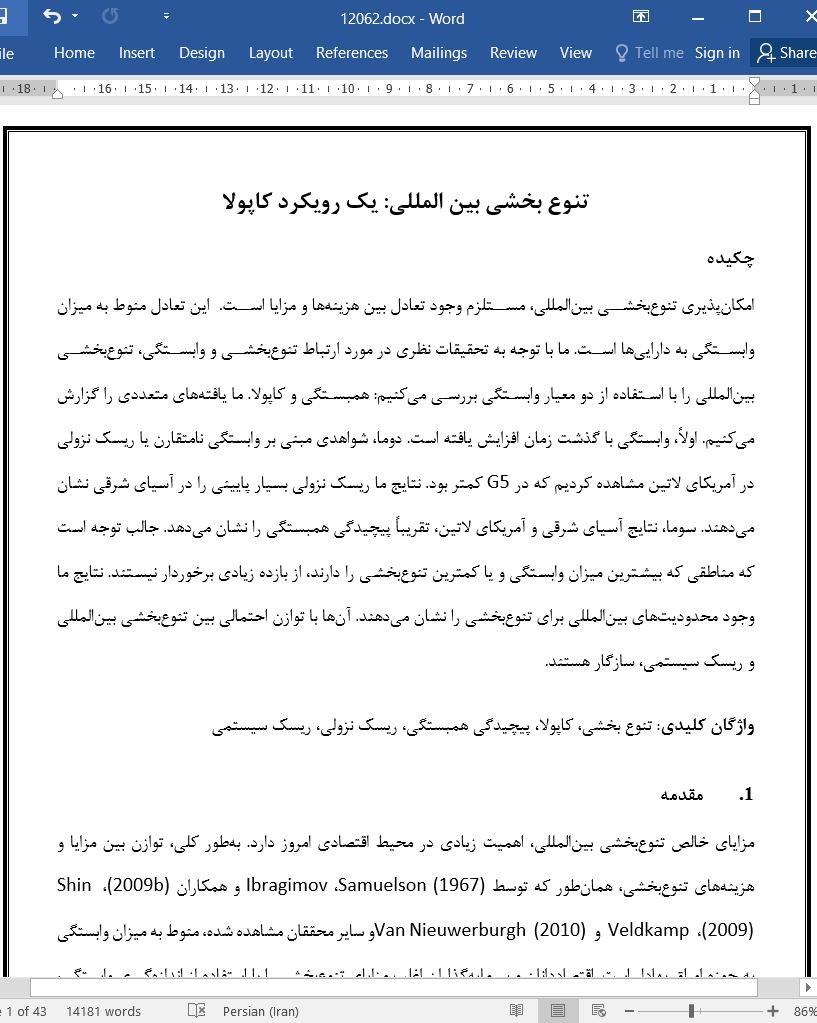

3.3. رابطه معیارهای تنوعبخشی

4. دادهها و نتایج

4.1. برآوردهای همبستگی از وابستگی

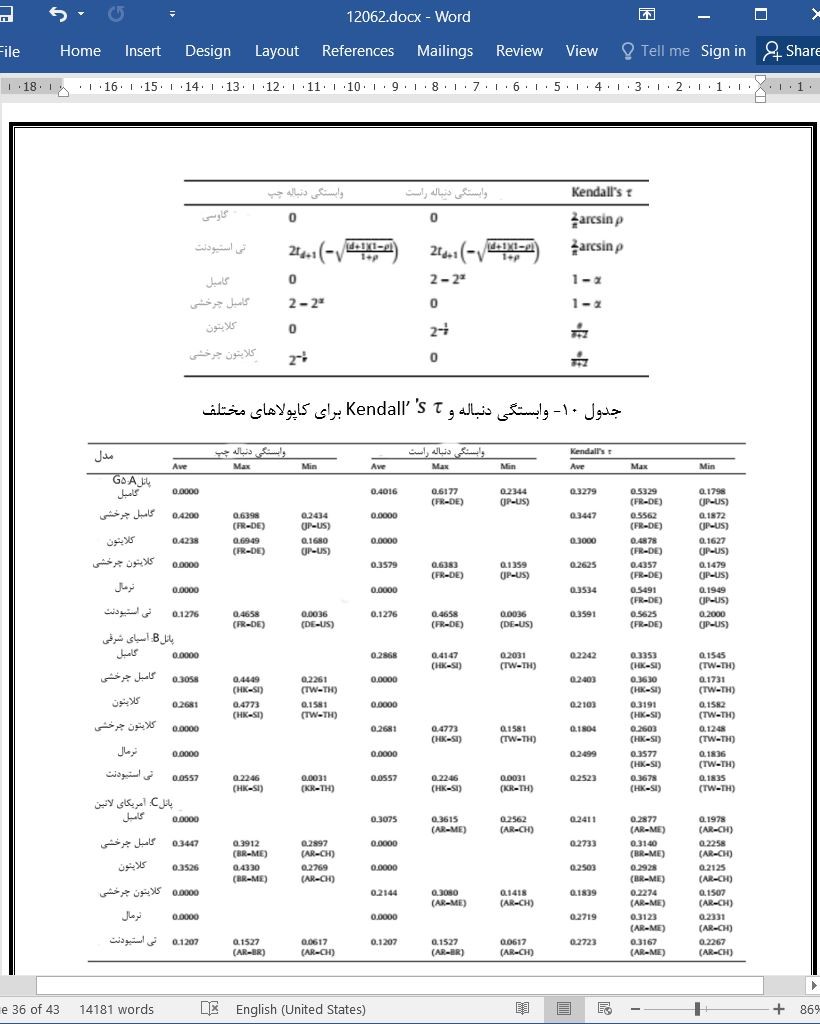

4.2. نتایج کاپولا

4.3. مقایسه همبستگی و نتایج کاپولا

4.4. دیدگاههای بیشتر در مورد دنبالههای سنگین و وابستگی

5. مفاهیمی برای امور مالی بینالمللی

5.1. رابطه بین بازدهها و وابستگی

6. نتیجهگیری

منابع

Abstract

1. Introduction

2. Diversification, dependence, and systemic risk

2.1. Theoretical background

2.2. Relation of theoretical results to heavy tails and copulas

2.3. Related empirical research

2.4. Contribution of our paper

3. Measuring diversification

3.1. Correlations

3.2. Copulas

3.3. Relationship of diversification measures

4. Data and results

4.1. Correlation estimates of dependence

4.2. Copula results

4.3. Comparing correlation and copula results

4.4. Further perspectives on heavy tails and dependence

5. Implications for international finance

5.1. Relationship between returns and dependence

6. Conclusions

Acknowledgements

References

- ترجمه فارسی مقاله با فرمت ورد (word) با قابلیت ویرایش، بدون آرم سایت ای ترجمه

- ترجمه فارسی مقاله با فرمت pdf، بدون آرم سایت ای ترجمه