یک مدل شبکه DEA جدید برای ارزیابی عملکرد صندوق سرمایه گذاری مشترک

چکیده

صندوق سرمایه گذاری مشترک یک ابزار سرمایه گذاری محبوب در میان سرمایه گذاران است. سرمایه گذاران معمولاً عملکرد مدیر صندوق را بر اساس مقایسه با معیارها و الگوهای هدف قضاوت می کنند. از سوی دیگر، مدیران صندوق نیز به دانستن میزان یا علت عملکرد خوب یا ضعیف خود نسبت به همتایان خود در زمینه های مختلف مدیریت صندوق علاقه مندند. برای دستیابی به بینش و درک بهتر نسبت به این مسئله و طراحی یک معیار جامع و کامل برای سنجش عملکرد، نقش مدیریت صندوق به شکل یک فرآیند سه مرحله ای مفهوم پردازی شده است. بدین منظور، برای بررسی عملکرد کلی و مرحله ای مدیر، یک مدل تحلیل پوششی داده های شبکه توسعه داده شده و فرض شده است که فرآیندهای سه مرحله ای تحت دو شرایط محیطی متفاوت – یعنی سطح ریسک متفاوت – فعالیت می کنند. فعالیت در سطوح متفاوت ریسک از طریق شرایط تحمیل شده برای معیارهای میانی مدل سازی می شود. در این میان به صورت تجربی نشان داده خواهد شد که شاخص جدیدی که برای بررسی عملکرد پیوند پیشنهاد شده است قدرت تمایز عملکرد را بهبود خواهد بخشید. در ادامه کاربردهای بیشتر مدل پیشنهادی بررسی خواهد شد.

1.مقدمه

صنعت صندوق سرمایه گذاری مشترک (MF) ایالات متحده، بزرگترین صنعت صندوق سرمایه گذاری مشترک در جهان با تقریباً 16 تریلیون دلار دارایی در پایان سال 2015 است. پنجاه و دو درصد دارایی های این صندوق سرمایه گذاری مشترک شامل صندوق های سهام، صندوق های اوراق قرضه (21%)، صندوق های بازار پول (18%)، و صندوق های ترکیبی (9%) است که بقیه را تشکیل می دهند (موسسه شرکت سرمایه گذاری، 2016). صندوق-های سهام، اوراق قرضه، و ترکیبی، سرمایه گذاری های طولانی مدت عادی هستند، در حالی که صندوق های بازار پول، بازده کوتاه مدت را فراهم می کنند. سرمایه گذاران خانگی، تجاری و نهادی، علاقه فراوانی به صندوق های سرمایه گذاری مشترک دارند. صندوق سرمایه گذاری مشترک یک ابزار مالی جذاب برای خانوارها است، چون این صندوق ها توسط کارشناسان مالی مدیریت می شوند و داشتن سهام در صندوق سرمایه گذاری مشترک یک روش مقرون به صرفه برای تنوع بخشی به سرمایه گذاری ها است. تقریباً هشتاد و نه درصد دارایی های صندوق های سرمایه گذاری مشترک در ایالات متحده در دست خانوارهاست. اما چون تعداد زیادی از شرکت ها، گزینه های فراوانی برای انتخاب ارائه می کنند، انتخاب صندوق سرمایه گذاری مشترک کار آسانی نیست. آژانس های رتبه-بندی، مانند مورنینگ استار، راهنمایی هایی در این مورد فراهم می کنند و درجه بندی براساس ستاره را با درنظر گرفتن بازده تعدیل شده ریسک ارائه می کنند. با این وجود، این کاملاً به نفع سهامداران کوچک یا بزرگ است که دید کلی از عملکرد صندوق، و بازده تعدیل شده ریسک داشته باشند. از سوی دیگر، مدیران صندوق به این مساله علاقمند هستند تا بدانند آیا عملکردشان خوب است یا ضعیف، و در مقایسه با همتایان خود در ابعاد مختلف مدیریت صندوق چطور عمل می کنند. هدف ما بررسی این مساله از طریق مدل چندمرحله ای تحلیل پوششی داده است.

Abstract

Mutual fund is a popular investment vehicle for investors. Investors usually judge fund manager performance relative to target benchmarks. Fund managers, on the other hand, are interested in knowing how/why they perform well or poorly relative to their peers in different aspects of fund management as well. To acquire more insights about this issue and design a comprehensive performance measure, fund management function is conceptualised as a three-stage production process. To assess overall and stage-level performance, a network data envelopment analysis model is developed. The stage-level processes are deemed to operate under two different environmental conditions—levels of risk exposure. Operation under different levels of risk exposure is modelled through conditions imposed on the intermediate measures. A new index proposed to assess linkage performance is demonstrated empirically to improve discriminatory power of performance. Further applications of the proposed model are discussed.

1. Introduction

U.S. mutual fund (MF) industry is the largest in the world with nearly $16 trillion in assets at year-end 2015. Fifty-two per cent of these MF assets are equity funds with bond funds (21%), money market funds (18%) and hybrid funds (9%) making up the rest (Investment Company Institute, 2016). Equity, bond and hybrid MFs are typical long-term investments whereas money market funds provide shortterm yields. Interest in MFs is generally widespread across households, business and institutional investors. MF is an attractive financial instrument for households because MFs are managed by financial experts and owning shares in a MF is a cost effective way of diversification. In the U.S., approximately eighty-nine per cent of MF assets are held by households. However, as large number of companies offers a wide choice, MF selection is not an easy task. Rating agencies such as Morningstar give guidance to this end by providing star ratings based on risk-adjusted return. Nevertheless, it is in the best interest of investors, whether big or small, to have a general overview of fund performance in addition to risk-adjusted return. Fund managers, on the other hand, will be interested in knowing why/how they perform well or poorly overall as well as in different aspects of fund management compared to their peers. Our aim is to investigate this issue through a novel multistage data envelopment analysis model.

چکیده

1.مقدمه

2- ارزیابی عملکرد صندوق سرمایه گذاری مشترک با استفاده از DEA

2-1 پیشینه

2-2 ساختار شبکه ای پیشنهادی

3- توسعه مدل

3-1 فرآیند تولید سه مرحله ای با پیوند میان دو مرحله اول

3-2 بررسی عملکرد کلی

3-3 بررسی عملکرد در سطح مرحله ای

مرحله 1: محاسبه کارآیی اجرای فرآیند کلی

مرحله 2: کنترل عدم تعادل در منابع میانی

مرحله 3: محاسبه کارآیی در سطح مرحله ای

4- کاربرد در صندوق های سهام ایالات متحده

5- نتایج و بحث

5-1 مرور عملکرد کلی، عملکرد فرآیند پیوسته و عملکرد سطح فرآیند

5-2 عملکرد در سطح صندوق های سرمایه گذاری مشترک منفرد

عملکرد کلی

عملکرد فرآیند پیوسته

عملکرد مدیریت عملیاتی

عملکرد مدیریت منابع

عملکرد مدیریت پورتفوی

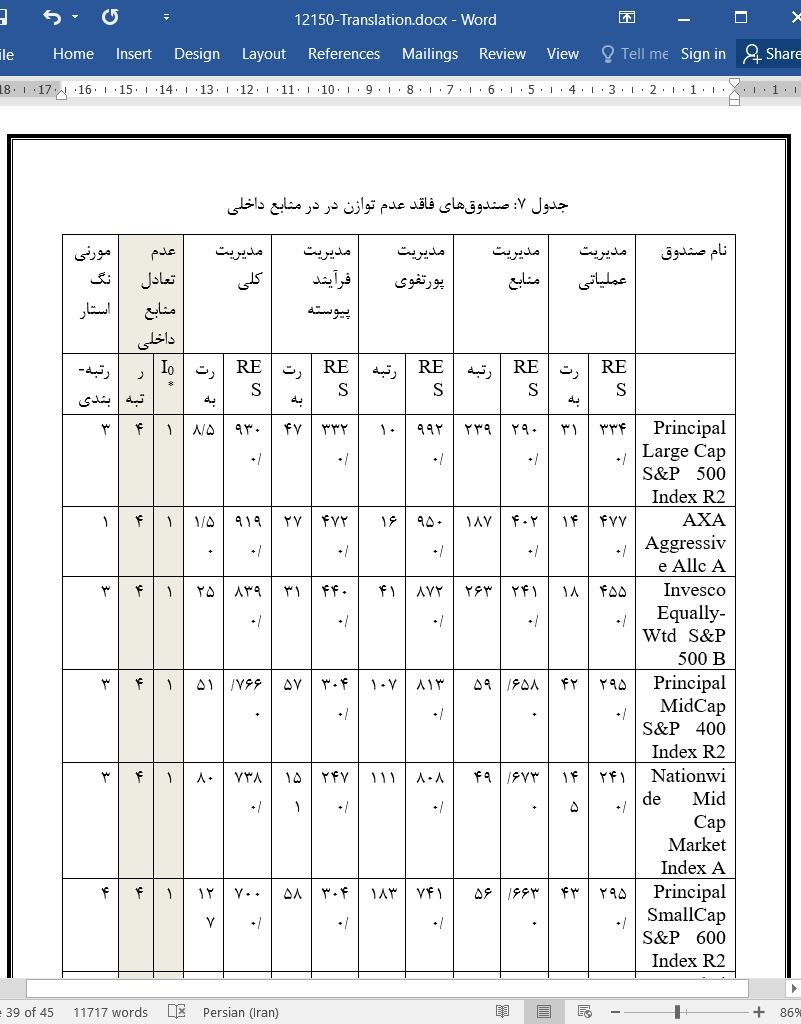

5-3 عدم توازن در منابع داخلی

5-4 ارتباط با رتبه بندی مورنینگ استار

6- بررسی استواری

6-1 تغییر در اولویت در تفکیک کارآیی کلی

6-2 تخفیف شرایط سناریوی بدترین حالت در رابطه با عدم توازن در منابع داخلی

7- نتیجه گیری

منابع

Abstract

1. Introduction

2. Mutual fund performance appraisal using DEA

2.1 Background

2.2 Proposed network structure

3. Model development

3.1 Three-stage production process with alliance between the first two stages

3.2 Assessing overall performance

3.3 Assessing stage-level performance

Step-I: Computing efficiency of overall process components

Step-II: Controlling for intermediate resource imbalance

Step-III: Computing stage level efficiency

4. Application to U.S. equity mutual funds

5. Results and discussion

5.1 Overview of overall, allied process and stage level performance

5.2 Performance at the individual fund level

Overall performance

Allied process performance

Operational management performance

Resource management performance

Portfolio management performance

5.3 Intermediate resource imbalance

5.4 Association with Morningstar rating

6. Robustness check

6.1 Change in priority in overall efficiency decomposition

6.2 Relaxing the worst case scenario condition on intermediate resource imbalance

7. Concluding remarks

References

- ترجمه فارسی مقاله با فرمت ورد (word) با قابلیت ویرایش، بدون آرم سایت ای ترجمه

- ترجمه فارسی مقاله با فرمت pdf، بدون آرم سایت ای ترجمه