مواظبت کردن، یا ریسکی برای شکست

چکیده

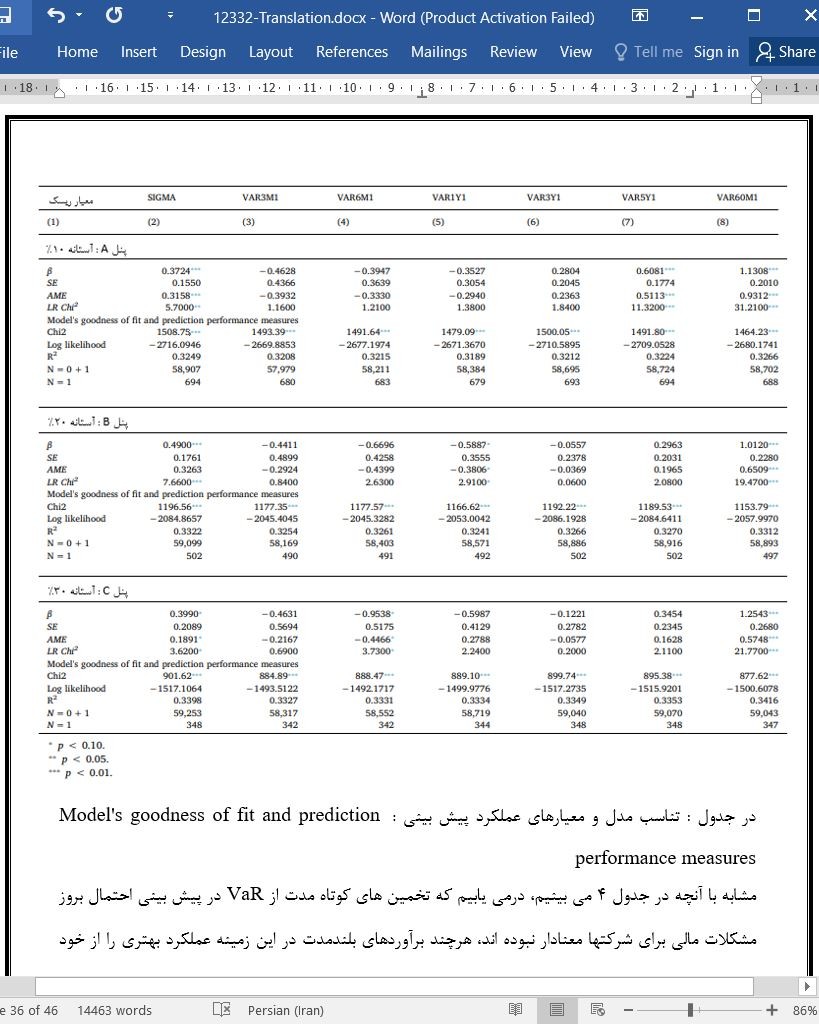

در این پژوهش، نشان می دهیم که بازده سهام روزانه بیش از حد منفی، ریسک تعقیبی بیشتری را به دنبال خواهد داشت و در نتیجه این امر احتمال بروز مشکلات مالی برای شرکتها را افزایش خواهد داد. خصوصاً ما نقش ارزش در معرض خطر و ریزش موردانتظار را در شرکتهایی که در معرض مشکلات مالی هستند، بررسی می کنیم. نتایج مطالعات ما نشان می دهد که ریسک تعقیبی افق های برنامه ریزی بلندمدت تر (سه و پنج سال) به طور مثبتی به شرکتهای در معرض مشکلات مالی کمک می کند. علاوه بر این، با در نظر گرفتن تعداد رو به کاهش بایگانی های ورشکستگی و افزایش مبادلات و وامهای بازسازمانی، ما در رابطه با شرکتهایی که وضعیت نگران کننده ای دارند و به مرز ورشکستگی نزدیک شده اند، بحث خواهیم کرد. بنابراین، ما معنی ای برای مشکلات مالی مشروط به درآمد شرکتها، هزینه های مالی، ارزش در بازار و جریان نقدی عملیات در این مطالعه آماده کردیم.

1. مقدمه

مشکلات مالی و ریسک تعقیبی دو موضوع ظاهراً متفاوتی هستند که در ادبیات مالی شرکتی توجه زیادی را به خود جلب می کنند. مشکلات مالی سالهای 2007 و 2008 زنگ خطری بود که بر نگرانی های جهانی در خصوص ریسک تعقیبی در بین مدیران ریسکهای مالی، افزود. از آن پس ما شاهد افزایش نگرانی میان سهامداران درباره خطر ورشکستگی شرکتها و یا بروز مشکلات مالی هستیم. اگرچه مبحث ریسک تعقیبی در حوزه های مربوط به انستیتوهای مالی و ثبات مالی بسیار موردبررسی قرار گرفته است، اما این پژوهش نخستین مطالعه آکادمیک است که ارتباط میان بازده¬ی بیش از حد منفی سهام روزانه شرکتها و احتمال ورشکستگی آنها را مشخص میکند. ما نشان می دهیم که بازده سهام روزانه بیش از حد منفی، ریسک تعقیبی بیشتری را به دنبال خواهد داشت و در نتیجه این امر احتمال ورشکستگی یا بروز مشکلات مالی برای شرکتها را افزایش خواهد داد.

9. نتیجه گیری

قیمت گذاری مناسبِ ریسک اعتباری به منظور حفظ و نگهداری فعالیتهای رقابتی و پایدار وام دهی، امری ضروری است. این امر همچنین برآورد ذخایر سرمایه را مشخص می کند که موسسات وام دهی ملزم به حفظ تناسب آن با ریسک وزنی دارایی های خود هستند. پیش برآوردسازی ریسک اعتباری منجر به افزایش ذخایر سرمایه می شود و بنابراین، کاهش فرصت، درحالی که برآورد کم موجب کاهش ذخایر سرمایه می شود، ممکن است موجب کسری و زیان های شدید به سرمایه بشود. ما به وسیله مستندسازی آثار معیارهای ریسک تعقیبی بر احتمال بروز التهابات و مشکلات مالی برای شرکتها، به این قسمت از پیشینه پژوهش کمک می کنیم.

Abstract

In this study we hypothesise that more frequent extreme negative daily equity returns result in higher tail risk, and this subsequently increases firms' likelihood of entering financial distress. Specifically, we investigate the role of Value-at-risk and Expected Shortfall in aggravating firms' likelihood of experiencing financial distress. Our results show that longer horizon (three- and five-year) tail risk measures contributes positively toward firms' likelihood of experiencing financial distress. Additionally, considering the declining number of bankruptcy filings, and increasing out-of-court negotiations and debt reorganisations, we argue in favour of penalising firms for becoming sufficiently close to bankruptcy that they have questionable going-concern status. Thus, we propose a definition of financial distress contingent upon firms' earnings, financial expenses, market value and operating cash flow.

1. Introduction

Financial Distress and Tail Risk are two apparently diverse topics that are gaining increasing attention in the corporate finance literature. The financial crisis of 2007–08 was the alarm bell that augmented global awareness toward tail risk among financial risk managers. Since then, we have witnessed increasing concern among stakeholders toward firms' risk of bankruptcy or financial distress. Although tail risk has been an active area of investigation in the domain concerned with large financial institutions and financial stability, to the best of our knowledge this study is the first academic attempt to address the relationship between firms' extreme negative daily equity returns and their likelihood of experiencing financial distress. We hypothesise that more frequent extreme negative daily equity returns result in higher tail risk, and this subsequently increases firms' likelihood of entering financial distress.

9. Conclusion

Appropriate pricing of credit risk is integral to maintaining sustainable and competitive lending practices. This also informs the estimation of capital reserves that lending institutions are required to maintain in proportion to their risk-weighted assets. Overestimation of credit risk will lead to higher capital reserves and, thus, an opportunity loss, whereas underestimation results in lower capital reserves, but may trigger large shortfalls and significant capital losses (see DemirgucKunt, Detragiache, & Merrouche, 2013, for brief discussion). We contribute to this strand of literature by documenting the impact of tail risk measures on firms' likelihood of financial distress.

چکیده

1. مقدمه

2. تعریف مشکلات مالی

3. تخمین مقادیر ریسک کاهشی

3.1. ارزش در معرض خطر

3.2. ریزش موردانتظار

4. داده ها و متغیرهای کمکی

4.1. داده ها

4.2. متغیرهای کمکی

4.2.1. متغیرهای مستقل

4.2.2. متغیرهای وابسته

4.2.3. متغیرهای کنترلی

5. روش های تجربی

5.1. روش پنل رگرسیون لجستیک

5.2. خلاصه ای بر آمار و همبستگی ها

5.4. مدل چندمتغیره پایه

5.5. مدلهای چندمتغیره همراه با معیارهای ریسک

6. مدلهای چندمتغیره همراه با آستانه

7. مدلهای چندمتغیره همراه با حد آستانه و معیارهای ریسک

8. مدل چندمتغیره با تخمین ریسک تعقیبی 5%

9. نتیجه گیری

منابع

ABSTRACT

1. Introduction

2. Defining financial distress

3. Estimating downside risk measures

3.1. Value-at-risk

3.2. Expected shortfall

4. Data and covariates

4.1. Data

4.2. Covariates

4.2.1. Dependent variable

4.2.2. Independent variables

4.2.3. Control variables

5. Empirical methods

5.1. Panel logistic regression

5.2. Summary statistics and correlations

5.3. Univariate regression and average marginal effects

5.4. Baseline multivariate model

5.5. Multivariate models with risk measures

6. Multivariate models with thresholds

7. Multivariate models with thresholds and risk measures

8. Multivariate models with 5% tail risk estimates

9. Conclusion

References

- اصل مقاله انگلیسی با فرمت ورد (word) با قابلیت ویرایش

- ترجمه فارسی مقاله با فرمت ورد (word) با قابلیت ویرایش، بدون آرم سایت ای ترجمه

- ترجمه فارسی مقاله با فرمت pdf، بدون آرم سایت ای ترجمه