دانلود مقاله اثر صادرات بر انتخاب های بدهی مالی SME ها

چکیده

ما با استفاده از داده های مالی و صادراتی کامل از شرکت های کوچک و متوسط (SME) بلژیکی بین سالهای 1998 و 2013، پی بردیم که صادر کنندگان در مقایسه با همتاهای غیر صادرکننده باید سرمایه در گردش (سرمایه جاری) نسبتاً بیشتری را تأمین کنند، و اینکه آنها این نیاز مالی را از طریق گرفتن وام های مالی کوتاه مدت بیشتر، برآورده می کنند. ما همچنین در عین اینکه نیازهای سرمایه در گردش را کنترل کردیم، پی بردیم که رابطه مثبت بین دارائی های کوتاه مدت قابل وثیقه و تأمین مالی کوتاه مدت از محل استقراض، برای شرکت های صادر کننده، چشمگیرتر است. ما خصوصاً نشان می دهیم که رابطه بین دارائی های کوتاه مدت قابل وثیقه و تأمین مالی از محل استقراض برای شرکتهای صادر کننده (با حجم صادرات زیاد) و شرکت هایی که محصولاتشان را به مقصدهای دور و مخاطره آمیز صادر می کنند، قوی تر است.

1. مقدمه

در دهه های گذشته تلاش های زیادی برای افزایش درک ما از پیچیدگی تصمیمات مالی سازمانی انجام شده است. تاکنون مطالعاتی در مورد ساختار سرمایه سازمانی و انتخاب های سررسید بدهی عمدتاً بر خصوصیات شرکت و عوامل تعیین کننده صنعت (دی جانگ، کبیر، و نگوئن 2008؛ تیتمن و وِسلز 1988)، و همچنین بر تأثیر فرهنگ ملی، قانونگذاری و سایر خصوصیات کشور (دمیرگوچ-کانت و ماکسی موویک 1999؛ فَن، تیتمن و توایت 2012) متمرکز بوده اند. با اینحال مطالعاتی که رابطه بین بین المللی شدن و سیاست مالی سازمانی را بررسی کرده اند خیلی محدودتر هستند و غالباً به شرکت های بزرگ، با قیمت بالای بورس اوراق بهادار محدود می گردند. یکی از بینش های اصلی این مقالات این است که شرکتهای چند ملیتی (MNC) در مقایسه با شرکت های داخلی مشابه (DC)، نسبت بدهی بلند مدت کمتر، و نسبت بدهی کوتاه مدت بیشتری دارند (برگمَن 1996؛ دوکاس و پانزالیس 2003؛ فاطمی 1988). این تفاوت بهره گیری بین MNC ها و DC ها با این حقیقت توضیح داده می شود که تأثیر مثبت تنوع فروش جغرافیایی بر تأمین مالی بلند مدت از محل استقراض توسط افزایش ریسک ناشی از نمایش نرخ ارز و رویدادهای سیاسی پیش بینی نشده جبران می شود. بعلاوه MNC ها بعلت پیچیدگی عملیاتی خود از لحاظ اطلاعاتی، مبهم تر (ناشفاف تر) هستند و این سبب افزایش هزینه های نمایندگی بدهی ها می گردد. برای کاهش مشکلات همراه با یک خصوصیات استقراض مخاطره آمیزتر و ناسازگاری های نمایندگی، سررسید وام ها کوتاه تر می گردد (بارکلی و اسمیت 1995؛ مایرز 1977). مطالعه حاضر بر مبنای این مطالعات نوشته شده است و هدف آن توسعه مقالات جاری از طریق «بررسی تأثیر صادرات بر روی تصمیمات مالی سازمانی طبقه مهم دیگری از صادرکنندگان (یعنی SME ها)» است. چون SME ها – بعلت مشکلاتی که در بدست آوردن تأمین مالی بلند مدت از محل استقراض از مؤسسات مالی دارند – به آسانی شرکت های بزرگ، نمی توانند جایگزین تأمین مالی بلند مدت از محل استقراض گردند (اورتیز-مونیلا و پناس 2008)، بنابراین مکانیزم تأثیرگذاری فعالیت های صادرات بر سیاست های مالی SME میتواند با آنچه که در مقالات MNC اثبات شده است متفاوت باشد. طبق سازمان تجارت جهانی (WTO)، دسترسی به منابع مالی برای پشتیبانی از فعالیت های صادراتی، یکی از نگرانی های مهم برای SME ها است چون صادرات علاوه بر هزینه های از دست رفته آشکار قبلی (بعنوان مثال هزینه های مربوط به پیروی از مقررات بازارهای خارجی و تحقیقات مقدماتی بازار)، نیازمند سرمایه گذاری مداوم قابل توجهی در سرمایه در گردش (سرمایه جاری) نیز می باشد چون فعالیت های صادرات، طول چرخه تبدیل پول نقد شرکت را (بعنوان مثال از طریق دوره های حمل طولانی تر و مسئولیت اجرایی همراه با تجارت بین المللی) تا حد زیادی افزایش میدهد (WTO, 2016). بنابراین درک اینکه SME های صادرکننده چطور این نیازهای مالی را برآورده می کنند میتواند بینش های سودمندی را برای صادرکنندگان، بانک ها و سیاست گذاران ایجاد کند.

Abstract

Using detailed financial and exporting data from Belgian small and medium-sized enterprises (SMEs) between 1998 and 2013, we find that exporters have to finance relatively more working capital than their nonexporting peers and that they resolve this financing need by carrying more short-term financial debt. In addition, while controlling for working capital needs, we find that the positive association between pledgeable short-term assets and short-term debt financing is more pronounced for exporters. In particular, we show that the linkage between pledgeable short-term assets and short-term debt financing is stronger for export-intensive firms and firms that serve distant and risky export destinations.

1. Introduction

Over the past decades, considerable effort has been devoted to enhancing our understanding of the complexity of corporate financing decisions. To date, studies on corporate capital structure and debt maturity choices have mainly focused on firm characteristics and industry determinants (De Jong, Kabir, & Nguyen, 2008; Titman & Wessels, 1988), as well as on the influence of the national culture, legislation and other country characteristics (Demirgüç-Kunt & Maksimovic, 1999; Fan, Titman, & Twite, 2012). Studies investigating the relationship between internationalization and corporate financing policy, however, are much more limited and are mostly confined to large, stock exchange quoted firms. One of the main insights of this literature is that multinational corporations (MNCs) have lower longterm debt ratios and higher short-term debt ratios than those of comparable domestic corporations (DCs) (Burgman, 1996; Doukas & Pantzalis, 2003; Fatemi, 1988). This leverage differential between MNCs and DCs is explained by the fact that the positive effect of geographic sales diversification on long-term debt financing is offset by the increased risk stemming from exchange rate exposure and unforeseen political events. Furthermore, due to their operational complexity, MNCs are more informationally opaque, which increases the agency costs of debt. To mitigate the problems associated with a riskier borrower profile and agency conflicts, loan maturities are shortened (Barclay & Smith, 1995; Myers, 1977). Building on these studies, the aim of this article is to advance the current literature by empirically investigating the impact of exporting on the corporate financing decisions of another important class of exporters, viz., small and mediumsized enterprises (SMEs). Since SMEs cannot substitute short-term and long-term debt financing as easily as large companies - due to difficulties in obtaining long-term debt financing from financial institutions (Ortiz-Molina & Penas, 2008) - the mechanism through which export activities affect SME financing policies may very well be different from what is demonstrated in the MNC literature. According to the World Trade Organization (WTO), access to financial resources to support export activities is a key concern for SMEs since, besides the one-time upfront sunk costs (e.g., costs related to compliance with foreign market regulations and preparatory market research), exporting requires substantial ongoing investment in working capital, as export activities considerably lengthen the cash conversion cycle of the firm (e.g., through longer shipment periods and the administrative burden associated with trading internationally) (WTO, 2016). Hence, understanding how exporting SMEs cope with these financing needs may yield useful insights for exporters, banks and policy makers.

H1. Exporters carry relatively more short-term financial debt than their nonexporting peers.

H2a. The relationship between short-term pledgeable assets and shortterm financial debt is stronger for exporters than it is for their nonexporting peers.

H2b. The relationship between short-term pledgeable assets and shortterm financial debt is weaker for exporters than it is for their nonexporting peers.

H3a. The relationship between short-term pledgeable assets and shortterm financial debt is stronger for firms with higher export commitment and exposure to export risks.

H3a. The relationship between short-term pledgeable assets and shortterm financial debt is weaker for firms with higher export commitment and exposure to export risks.

H1. صادرکنندگان در مقایسه با شرکت های مشابه غیرصادراتی، وام های مالی نسبتاً کوتاه مدت تری را دریافت می کنند.

H2a. رابطه بین دارائی های کوتاه مدت قابل وثیقه و بدهی مالی کوتاه مدت برای صادرکنندگان در مقایسه با همتاهای غیرصادراتی آنها، قوی تر است.

H2b. رابطه بین دارائی های کوتاه مدت قابل وثیقه و وام مالی کوتاه مدت برای صادرکنندگان در مقایسه با همتاهای غیر صادراتی آنها، ضعیف تر است.

H3a. رابطه بین دارائی های کوتاه مدت قابل وثیقه و وام های مالی کوتاه مدت برای شرکت هایی بالاتر است که تعهد صادراتی بالاتری دارند و در معرض ریسک های صادرات قرار دارند.

H3a. رابطه بین دارائی های کوتاه مدت قابل وثیقه و وام های مالی کوتاه مدت برای شرکت هایی ضعیف تر است که تعهد صادراتی بالاتری دارند و در معرض ریسک های صادرات قرار دارند.

چکیده

1. مقدمه

2. تأمین مالی فعالیت های صادرات SME ها

3. انتخاب ساده و تعاریف متغیر

3.1 انتخاب نمونه

3.2 متغیرها

3.2.1 متغیرهای وابسته

3.2.2 متغیرهای آزمایش

3.2.3 متغیرهای کنترل

4. آمار توصیفی و آزمایشات تک متغیری

5. تحلیل چندمتغیری

5.1 روش شناسی و رگرسیون خط مبنا

5.2 نتایج رگرسیون خط مبنا

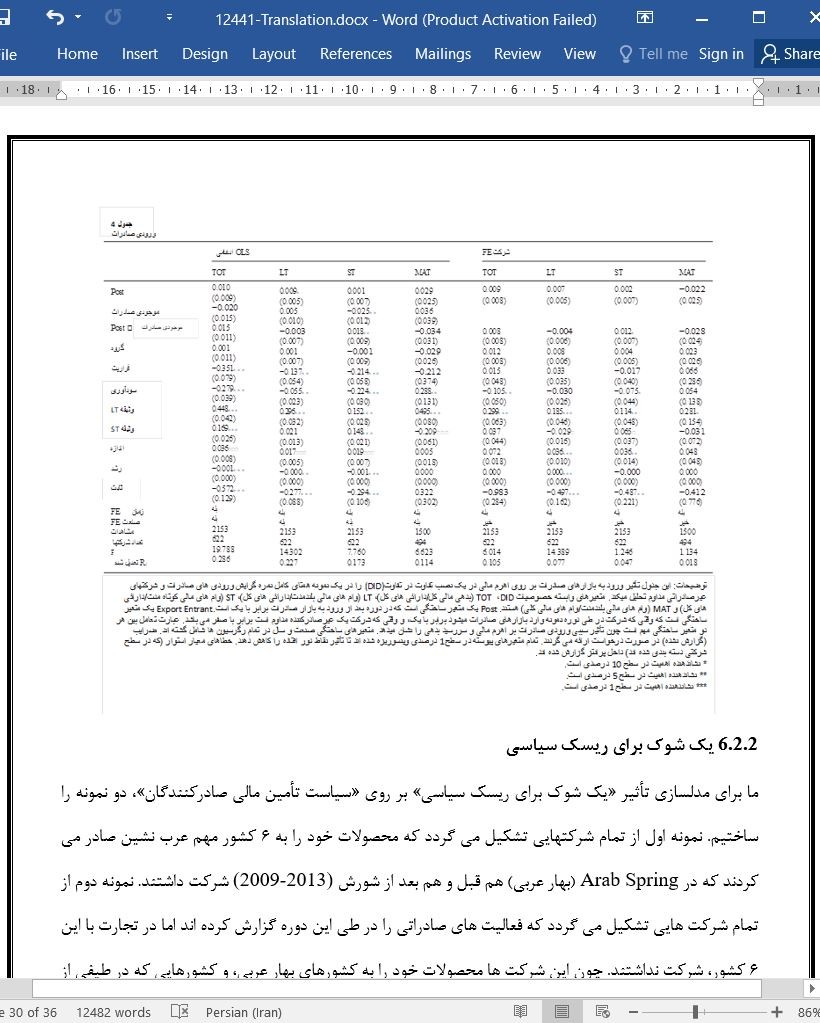

5.3 ابعاد صادرات و انتخاب های وام های مالی: نتایج

6. بررسی استواری

6.1 ترکیب نمونه

6.2 تحلیل های تفاوت در تفاوت

6.2.1 ورودی صادرات

6.2.2 یک شوک برای ریسک سیاسی

7. نتیجه گیری ها

منابع

ABSTRACT

1. Introduction

2. Financing of SME export activities

3. Sample selection and variable definitions

3.1. Sample selection

3.2. Variables

3.2.1. Dependent variables

3.2.2. Test variables

3.2.3. Control variables

4. Descriptive statistics and univariate tests

5. Multivariate analysis

5.1. Methodology and baseline regression

5.2. Base line regression: results

5.3. Export dimensions and financial debt choices: results

6. Robustness checks

6.1. Sample composition

6.2. Difference-in-difference analyses

6.2.1. Export entry

6.2.2. A shock to political risk

7. Conclusions

References

- اصل مقاله انگلیسی با فرمت ورد (word) با قابلیت ویرایش

- ترجمه فارسی مقاله با فرمت ورد (word) با قابلیت ویرایش، بدون آرم سایت ای ترجمه

- ترجمه فارسی مقاله با فرمت pdf، بدون آرم سایت ای ترجمه