تاثیر بحران مالی جهانی بر دارایی های نقد شرکت ها

چکیده

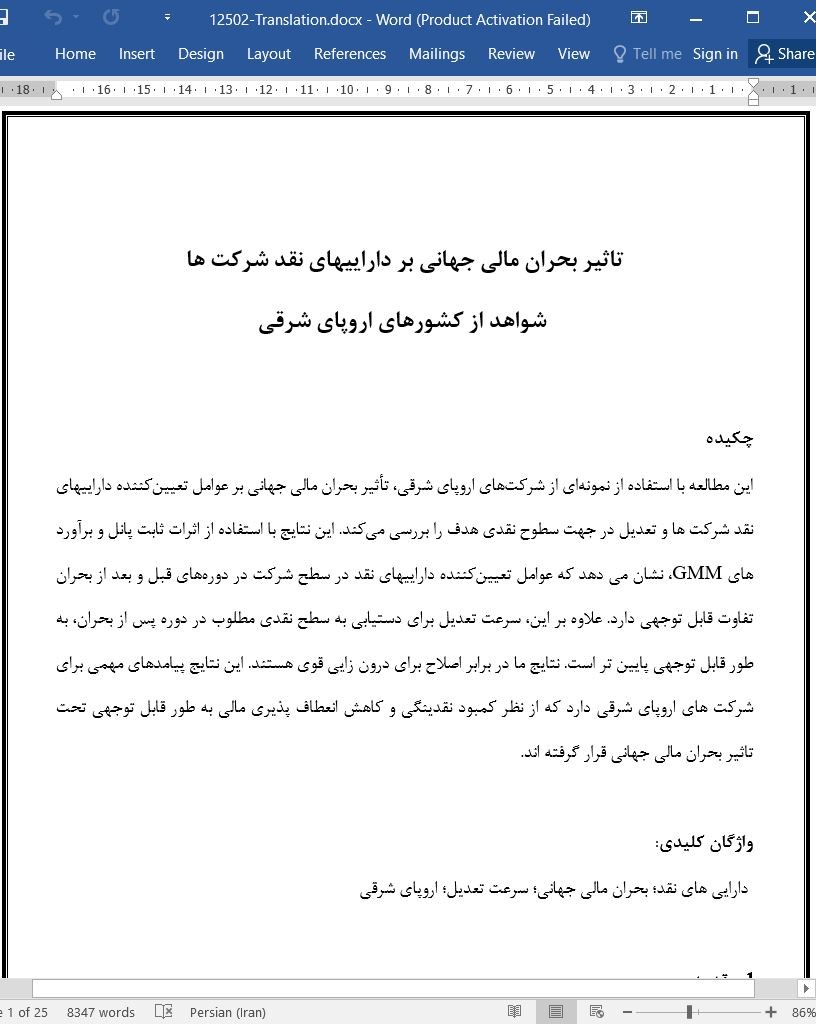

این مطالعه با استفاده از نمونهای از شرکتهای اروپای شرقی، تأثیر بحران مالی جهانی بر عوامل تعیینکننده داراییهای نقد شرکت ها و تعدیل در جهت سطوح نقدی هدف را بررسی میکند. این نتایج با استفاده از اثرات ثابت پانل و برآورد های GMM، نشان می دهد که عوامل تعیینکننده داراییهای نقد در سطح شرکت در دورههای قبل و بعد از بحران تفاوت قابل توجهی دارد. علاوه بر این، سرعت تعدیل برای دستیابی به سطح نقدی مطلوب در دوره پس از بحران، به طور قابل توجهی پایین تر است. نتایج ما در برابر اصلاح برای درون زایی قوی هستند. این نتایج پیامدهای مهمی برای شرکت های اروپای شرقی دارد که از نظر کمبود نقدینگی و کاهش انعطاف پذیری مالی به طور قابل توجهی تحت تاثیر بحران مالی جهانی قرار گرفته اند.

1. مقدمه

در طی بیست سال گذشته، شرکت های اروپای شرقی با شرایطی متفاوت از سوی همتایان خود در اروپای غربی مواجه شده اند، ضمن اینکه استراتژیهای شرکتی خودشان را دنبال می کرده اند. با آغاز قرن بیست و یکم، آنها با بهره گیری از جهانی شدن و ادغام در اقتصاد اروپا به نقدینگی فراوانی دست یافته اند. همانطور که اقتصاد آنها برای مشارکت در اقتصاد بازار تجدید ساختار شد، اکثر شرکتهای غیر مالی و همچنین موسسات مالی به سرعت تغییر یافتند. بی تردید، جریان سرمایه از بانک های اروپای غربی و سایر موسسات مالی نقش مهمی در این گذار داشته اند. در نتیجه این فرآیند ادغام، یازده کشور اروپای شرقی طی پانزده سال گذشته به اتحادیه اروپا (EU) پیوستند و حتی برخی از آنها با جایگزینی پول ملی خود با یورو به اتحادیه پولی اروپا ملحق شدند.

6. بحث و نتیجه گیری

این مطالعه به بررسی عوامل تعیینکننده خاص و کلان اقتصادی شرکت در خصوص داراییهای نقد 1514 شرکت از کشورهای اروپای شرقی از جمله ترکیه از سال 2003 تا 2016 پرداخته است. علاوه بر این، ما فرآیند تعدیل هدف دارایی های نقدی را با استفاده از برآوردهای GMM پویا نشان داده ایم. برای نشان دادن تأثیر بحران مالی جهانی بر عوامل تعیینکننده داراییهای نقد و شیوه تعدیل هدف، دوره نمونه خود را به دوره های قبل از بحران و پس از بحران تقسیم کرده و برآوردهای پنلی ثابت و GMM خود را برای زیردوره ها دوباره به کار گرفتیم.

Abstract

This study investigates the impact of the global financial crisis on the determinants of corporate cash holdings and adjustments towards target cash levels using a sample of Eastern European firms. Employing panel fixed effects and GMM estimations, the results reveal that firm-level determinants of cash holdings significantly differ for pre- and post-crisis periods. Moreover, we find significantly lower adjustment speed to attain the optimal cash level in the post-crisis period. Our results are robust to correction for endogeneity. These results hold important implications for Eastern European firms, which are significantly afflicted by the global financial crisis in terms of liquidity shortage and limited financial flexibility.

1. Introduction

Over the past twenty years, Eastern European firms have faced circumstances different from their counterparts in Western Europe while pursuing their corporate strategies. As the twenty-first century began, they have achieved an abundance of liquidity by taking advantage of globalization and integrating into the European economy. As their economies were restructured for participation in a market economy, the majority of non-financial firms as well as financial institutions transformed rapidly. Undoubtedly, capital inflows from West European banks and other financial institutions played an important role in this transition. As a result of this integration process, eleven Eastern European countries joined the European Union (EU) during the last fifteen years, and some of them even joined the European Monetary Union by replacing their national currency with the euro.

6. Discussion and conclusion

This study investigates the firm-specific and macroeconomic determinants of cash holdings of 1514 firms from East European countries including Turkey from 2003 to 2016. Additionally, we reveal the target adjustment process of cash holdings using dynamic GMM estimations. To unravel the impact of the global financial crisis on the determinants of cash holdings and target adjustment behavior, we split our sample period into pre-crisis and post-crisis periods and re-employed our panel fixed and GMM estimations for the sub-periods.

چکیده

1. مقدمه

2. جریان های نقد در کشورهای اروپای شرقی قبل و بعد از بحران مالی

3. داده ها و روش شناسی

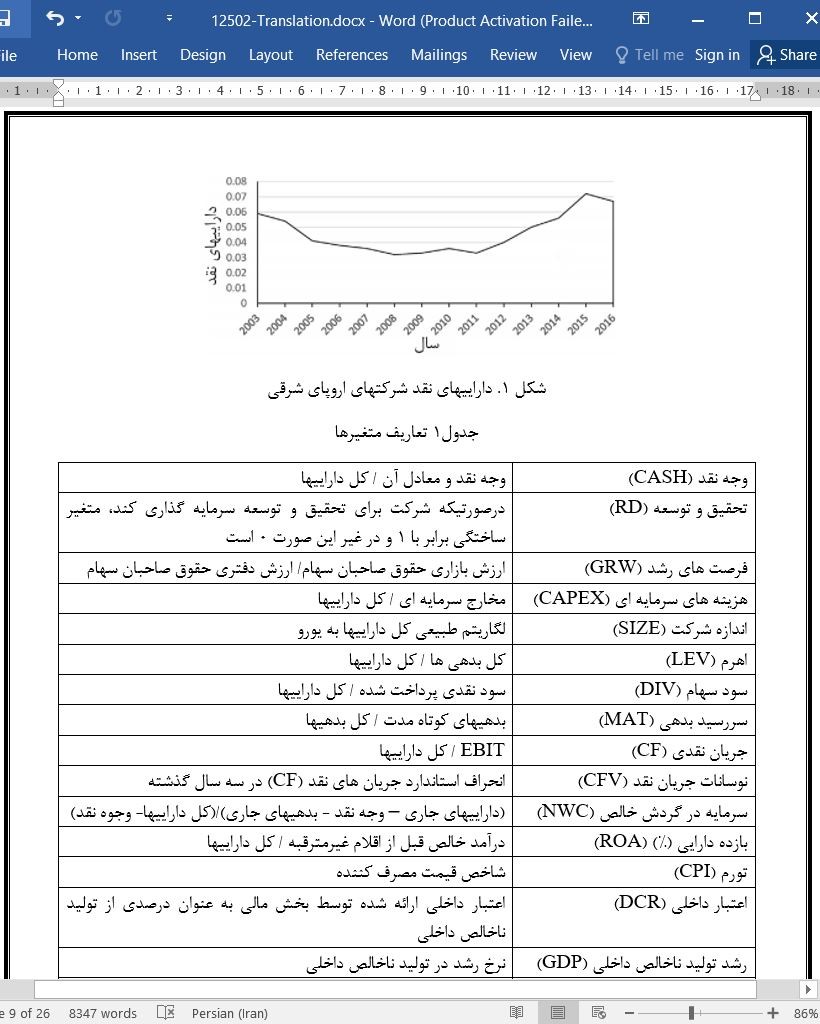

3.1. هزینه های تحقیق و توسعه (RD)

3.2. فرصتهای رشد (GRW)

3.3. هزینه های سرمایه ای (CAPEX)

3.4. اندازه شرکت (SIZE)

3.5. اهرم (LEV)

3.6. پرداخت سود سهام (DIV)

3.7 سررسید بدهی (MAT)

3.8 جریان نقدی (CF)

3.9 نوسانات جریان نقدی (CFV)

3.10 سرمایه در گردش خالص (NWC)

3.11 بازده داراییها (ROA)

3.12 نرخ تورم (CPI)

3.13 اعتبار داخلی (DCR)

3.14 رشد تولید ناخالص داخلی (GDP)

3.15 شاخص حاکمیت قانون (LAW)

3.16 ارزش کل بازار (TMV)

4 نتایج رگرسیون اصلی

5 درون زایی و برآوردهای GMM

6 بحث و نتیجه گیری

منابع

Abstract

1. Introduction

2. Cash flows in Eastern European countries before and after the financial crisis

3. Data and methodology

3.1. Research and development expenditures (RD)

3.2. Growth opportunities (GRW)

3.3. Capital expenditures (CAPEX)

3.4. Firm size (SIZE)

3.5. Leverage (LEV)

3.6. Dividend payout (DIV)

3.7. Debt maturity (MAT)

3.8. Cash flow (CF)

3.9. Cash flow volatility (CFV)

3.10. Net working capital (NWC)

3.11. Return on assets (ROA)

3.12. Inflation rate (CPI)

3.13. Domestic credit (DCR)

3.14. GDP growth (GDP)

3.15. Rule of law index (LAW)

3.16. Total market value (TMV)

4. Main regression results

5. Endogeneity and GMM estimations

6. Discussion and conclusion

References

- اصل مقاله انگلیسی با فرمت ورد (word) با قابلیت ویرایش

- ترجمه فارسی مقاله با فرمت ورد (word) با قابلیت ویرایش، بدون آرم سایت ای ترجمه

- ترجمه فارسی مقاله با فرمت pdf، بدون آرم سایت ای ترجمه