دانلود مقاله کاربرد مدل 5 عاملی قیمت گذاری دارایی فاما و فرنچ

چکیده

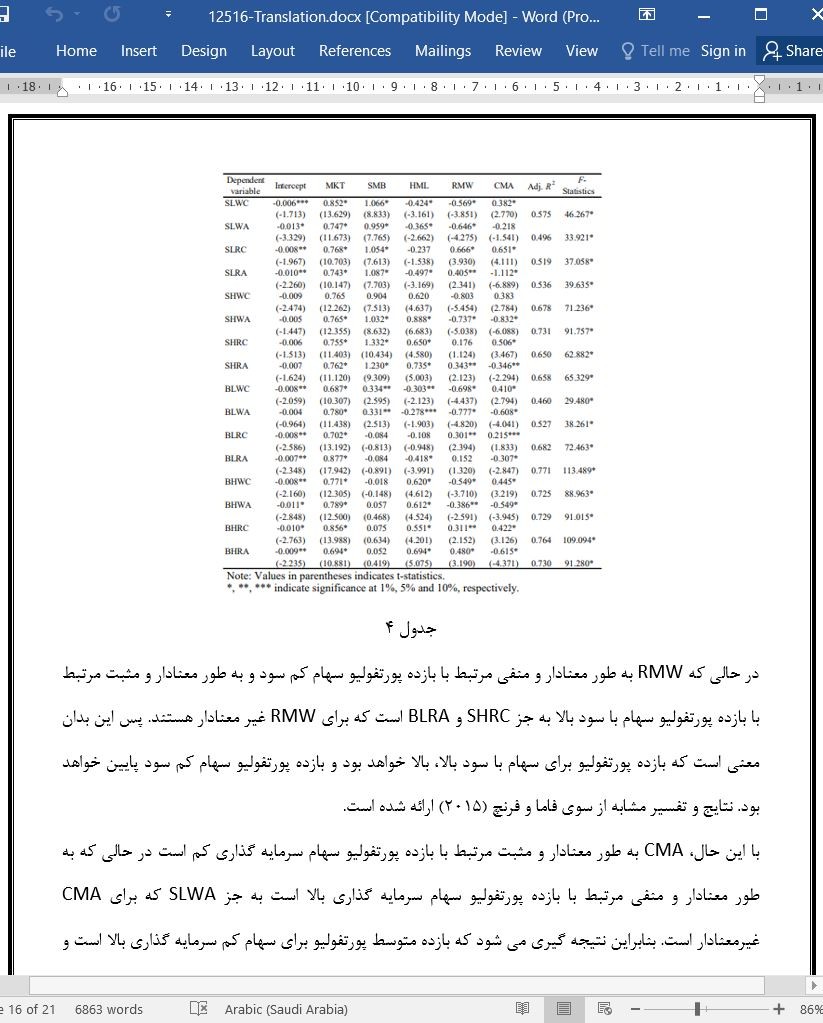

قیمت گذاری دارایی یکی از زمینه های مورد بحث مالی است زیرا قیمت گذاری اوراق بهادار نقش مهمی در تدوین استراتژی های سرمایه گذاری عوامل بازار سهام ایفا می کند. این مطالعه به بررسی قابلیت کاربرد مدل 5 عاملی فاما و فرنچ (2015) در بازار سهام پاکستان برای توضیح تغییر در سری زمانی در بازده مازاد سهام می پردازد. برای مرتب سازی پورتفولیوها از داده ژوئن 2000 تا ژوئن 2013 از 120 شرکت بر اساس بازار سرمایه ثبت شده در بورس اوراق بهادار پاکستان استفاده می شود. 16 پورتفولیو را بر اساس اندازه، نسبت حساب دفتری به بازار، سودآوری عملیاتی و سرمایه گذاری یعنی کوچک منهای بزرگ (SMB)، زیاد منهای کم (HML)، قوی منهای ضعیف (RMW) و محافظه کارانه منهای مهاجم (CMA) همراه با عامل خطر مارکر به عنوان چهار عامل خطر تدوین می کنیم. از نظر تجربی، تکنیک رگرسیون دو طرفه Fama and Macbeth (1973) با یافتن مدل 5 عاملی فاما و فرنچ به عنوان یک مدل مناسب برای قیمت گذاری دارایی در توضيح تغيير سري زماني خطر تنظيم شده استفاده می شود. این یافته ها معیارهایی برای سرمایه گذاری در بازار سهام پاکستان دارد.

1. مقدمه

قیمت گذاری دارایی یکی از حوزه های مورد بحث مالی است زیرا سرمایه گذاران علاقه مند به محاسبه قیمت اساسی دارایی های مالی هستند. قیمت پایه با قیمت بازار غالب دارایی برای تصمیم گیری های سرمایه گذاری مقایسه می شود. قیمت گذاری اوراق بهادار نقش مهمی در استراتژی های سرمایه گذاری عامل بازار سهام ایفا می کند. سرمایه گذاری در دارایی های مالی مانند سهام خطرناک در نظر گرفته می شود؛ بنابراین، سرمایه گذاران به دنبال فرصت های سرمایه گذاری هستند که خطر بالاتر را جبران می کنند. اکثر مدل های چند عاملی مدل های بازده تنظیم شده خطر هستند که در آن قیمت های اساسی، بر اساس عوامل خطر سیستماتیک منعکس کننده بازده تنظیم شده خطر است. با این حال، قیمت های غالب بازار همواره بازده تنظیم شده خطر را نشان نمی دهد. بنابراین، برای شناخت بازده تنظیم شده خطر، سرمایه گذاران به مدل های قیمت گذاری دارایی چند عاملی علاقه مند هستند زیرا اوراق بهادار بازده بیشتر، کمتر یا برابر با خطر سیستماتیک را ارائه می کند.

4. نتیجه گیری

این مطالعه به منظور اندازه گیری رابطه خطی بین مازاد بازده پورتفولیو نسبت به نرخ آزاد خطر بازده و حق بیمه بازار، حق بیمه اندازه، حق بیمه ارزش، حق بیمه سودآوری و حق بیمه سرمایه گذاری انجام شده و به آزمایش قابلیت استفاده از مدل 5 عاملی فاما و فرنچ برای توضیح تغییر در سری زمانی در مازاد بازده پورتفولیو برای بازار سهام پاکستان پرداخته است. برای مرتب سازی پورتفولیوها، اطلاعات 14 ساله از ژوئن 2000 تا ژوئن 2013 از صورت های مختلف مالی از تجزیه و تحلیل ترازنامه منتشر شده به وسیله بانک دولتی پاکستان گردآوری شده است. داده های مربوط به قیمت سهام ماهانه از وب سایت ضبط کسب و کار به دست آمده که در آن داده نرخ صورت حساب خزانه شش ماه از صورت های ماهیانه بانک دولتی پاکستان گرفته شده است. بزرگ ترین 120 بنگاه با سرمایه بازار، از بین شرکت های ذکر شده در بازار سهام کراچی، به عنوان نمونه برای تجزیه و تحلیل مورد استفاده قرار گرفتند.

ABSTRACT

Assets pricing is one of the most debated domains of finance as pricing of securities plays an important role in the investment strategies of stock market players. This study tests the applicability of the Fama and French (2015) five factor model in the Pakistani stock market to explain the time series variation in excess portfolio returns. For portfolio sorting, we use data from June 2000 to June 2013 for 120 firms on the basis of market capitalization listed on the Pakistan Stock Exchange. We formulate 16 portfolios on the basis of size, book to market ratio, operating profitability and investment i.e. small minus big (SMB), high minus low (HML), robust minus weak (RMW), and conservative minus aggressive (CMA) along with marker risk factor are considered as four risk factors. For empirics, we apply the Fama and Macbeth (1973) two pass regression technique with the finding that the five factor model is an appropriate model for assets pricing in explaining risk adjusted time series portfolio variations. These findings have implications for investments in the Pakistani stock market listed stocks.

1. INTRODUCTION

Assets pricing is one of the most debated domains of finance. It is because investors are interested in calculating the fundamental price of financial assets. Fundamental price is then compared with prevailing market prices of assets for taking investment decisions. Pricing of securities plays a very important role in stock market player investment strategies. Investments in financial assets such as stocks are considered as risky; therefore, investors seek investment opportunities that compensate them for taking higher risk. Most multifactor models are risk adjusted returns models where fundamental prices, based on systematic risk factors reflect risk adjusted returns. However, prevailing market prices do not always reflect risk adjusted returns. Therefore, to know risk adjusted returns, investors are interested in multifactor asset pricing models as securities providing them returns greater, less or equal to systematic risks.

4. CONCLUSION

This study is conducted to measure the linear relationship between excess portfolio returns over risk free rate of returns and market premium, size premium, value premium, profitability premium and investment premium. It is intended to test the applicability of the Fama and French five factor model for explaining time series variation in excess portfolio returns for the Pakistani equity market. For sorting of portfolios, data of 14 years from June 2000 to June 2013 had been collected from various financial statements of “balance sheet analysis” published by the State Bank of Pakistan. Data of monthly stock prices were collected from the website of business recorder whereas data of six-month treasury bill rates had been taken from the monthly statements of the State Bank of Pakistan. The largest 120 firms by market capitalization, out of all companies listed on the Karachi stock market, were used as the sample for analysis.

چکیده

1. مقدمه

2. پیشینه پژوهش

2.1 تکامل مدل های قیمت گذاری دارایی

2.2 ادبیات در مورد مدل های قیمت گذاری در بازار های جدید

3. روش شناسی

3.1 منابع داده

3.2 ساخت پورتفولیو

4. نتیجه گیری

منابع

ABSTRACT

1. INTRODUCTION

2. LITERATURE REVIEW

2.1 EVOLUTION OF ASSET PRICING MODELS

2.2 LITERATURE ON PRICING MODELS IN EMERGING MARKETS

3. METHODOLOGY

3.1 SOURCES OF DATA

3.2 PORTFOLIO FORMATION

4. CONCLUSION

REFERENCES

- ترجمه فارسی مقاله با فرمت ورد (word) با قابلیت ویرایش، بدون آرم سایت ای ترجمه

- ترجمه فارسی مقاله با فرمت pdf، بدون آرم سایت ای ترجمه