دانلود مقاله مقایسه نوآوری بانکی در کشورهای کم درآمد: یک رویکرد فرامرزی

چکیده

نواوری مالی یک عامل مهم برای پیشرفت در بخش مالی است که بطور مستقیم تاثیر مثبتی بر اقتصاد می گذارد. نواوری مالی می تواند واسطه گری مالی را تغییر و شفافیت و اطمینان پذیری را افزایش دهد. پژوهش ها نشان داده اند که سطوح نواوری مالی در بین کشورهای پردرامد یکسان است. در عین حال، مطالعات حاکی از ان بوده اند که پیشرفت مالی در کشورهای کم درامد، صرف نظر از رشد اقتصادی بسیار متفاوت است که نشان می دهد نواوری مالی نیز در این کشورها متفاوت می باشد. این مطالعه سطح نواوری مالی و عوامل تعیین کننده ی نواوری را در بین کشورهای کم درامد ارزیابی می کند. به طور خاص، در این پژوهش یک رویکرد فرامرزی دو مرحله ای جدید برای براورد نسبت شکاف فناوری ارائه گردید و یک مدل سانسور شده نیز برای تعیین عوامل تاثیر گذار در نظر گرفته شد. نتایج حاکی از ان هستند که در کشورهای کم درامد، نواوری مالی بسیار متفاوت است. رقابت، گنجایش مالی و دسترسی بانکی به عنوان مهمترین عوامل تاثیر گذار بر نواوری مالی شناخته می شوند.

1. مقدمه

نظام بانکداری جهانی تغییرات گسترده ای را در زمینه ی نواوری تجربه کرده است و پیشرفت های زیادی در جنبه ی مخابراتی، نظریه ی مالی، فناوری اطلاعات، ارتقای جهانی سازی و ازاد سازی در صنعت بانکداری داشته است. نواوری مالی در شکل های مختلفی مانند محصولات و خدمات جدید، فرایندهای تولید و سازمان های جدید ارائه شده است. مثالی از این نوع خدمات و محصولات، وام های درجه 2 می باشد. فرایندهای تولید در بردارنده ی ایمن سازی دارایی ها می شوند در حالیکه در فرم های سازمانی، تنها بانکداری انلاین وجود دارد. این نواوری ها بیشتر در کشورهای پیشرفته مانند ایالات متحده ی امریکا و کشورهای اروپایی رخ داده اند (فریم و وایت، 2009). در کشورهای کم درامد، نواوری مالی اغلب منحصر به انتقال، انطباق و پذیرش فناوری کنونی می شود. خصوصیات بازارهای محلی، تعیین کننده ی میزان پذیرش یا ارائه ی ابتکارات جدید هستند. به عنوان مثال، کشورهای کم درامد به دنبال سطوح کمتر گنجایش مالی هستند و از موانع بیشتر برای ورود اجتناب می ورزند. پغوسیان (2013) نشان داد که بانک ها در کشورهای کم درامد متحمل هزینه های واسطه گری بیشتری در مقایسه با هزینه های مشابه در بازارهای درحال ظهور می شوند. این نوع بازارها از لحاظ اقتصادی ضعیف هستند و محیط رقابتی کمی در انها وجود دارد. خصوصیات ذکر شده یک مانع برای ارائه ی نواوری های جدید در کاهش هزینه ها محسوب می شوند.

4. نتیجه گیری

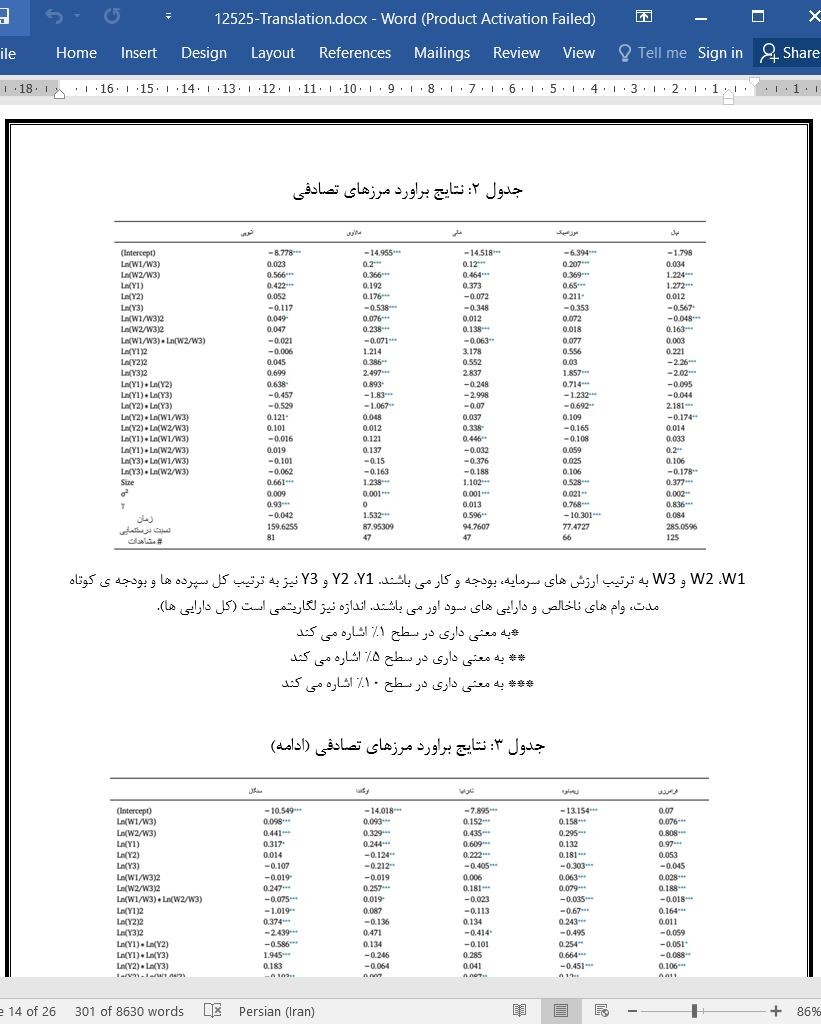

این مطالعه نواوری کاهش هزینه را در 9 کشور کم درامد بررسی نمود. ما از مدل فرا مرزی دو مرحله ای با پارامترهای جدید استفاده کردیم که توسط هوانگ و همکارانش (2014) برای محاسبه ی نسبت شکاف فناوری توسعه داده شده بود. از طرفی، از رویکرد رگرسیون توبیت برای براورد عوامل تعیین کننده بهره بردیم. نتایج حاکی از ان هستند که کشور نپال بیشترین میزان نواوری کاهش هزینه را دارد در حالیکه مالاوی کمترین میزان را به خود اختصاص داده است. این دو کشور محیط های بانکی کاملا متفاوتی دارند. نپال از عمق مالی، دسترسی بانکی، مشارکت مالی و رقابت نسبت به هشت کشور دیگر بهره می برد. در عین حال، مالاوی کمترین میزان عمق مالی و رقابت پذیری را به خود اختصاص داده است. یک رابطه ی مثبت میان رقابت و نواوری وجود دارد. بر اساس پارادایم SCP، هر دو فرضیه ی شومپیتر و فرار از رقابت تایید شدند، و حاکی از ان بودند که رقابت منجر به نواوری مالی در اولین بخش منحنی می شود و حالت انحصاری نیز منجر به نواوری مالی در منحنی دوم خواهد شد. مشارکت مالی، عمق مالی، و دسترسی بانکی یک رابطه ی مثبت با نسبت شکاف فناوری دارند. با این وجود، کفایت سرمایه رابطه ی منفی با نواوری مالی دارد. از سوی دیگر، سود اوری نتایج ترکیبی به همراه داشت. ثبات مالی تاثیر منفی روی نواوری مالی دارد که از فرضیه ی ساکن پشتیبانی می کند. در مقابل، اندازه تاثیر منفی روی نواوری مالی دارد.

به سیاست گذاران توصیه می شود تا سیاست هایی را اتخاذ کنند که هم رقابت و هم رقابت پذیری را در بازار تشویق می کنند. از سوی دیگر، مدیران بانکی می توانند استانداردهای مختلفی را به کار گیرند که انها را قادر می سازد تا هزینه های دستمزد را از طریق فناوری اطلاعات کاهش دهند.

Abstract

Financial innovation is a crucial factor behind many of the improvements in the financial sector that directly affect the economy in a positive way. Financial innovation may also alter financial intermediation and increase reliability and transparency. Research has demonstrated that levels of financial innovation are similar among high-income countries; however, research has shown that financial development differs substantially in low income countries regardless of the economic size, suggesting that financial innovation may also differ. This study evaluated the levels of financial innovation and the determinants of innovation within the low-income countries. In particular, a new two-step meta-frontier approach was constructed to estimate technology gap ratios, and a censored model was built to establish their determinants. The results show that low-income countries do in fact vary greatly in terms of financial innovation. Competition, financial inclusion and banking access constitute major determinants of financial innovation.

1. Introduction

The global banking system has experienced tremendous changes in terms of innovation, with advances in telecommunication, financial theory, information technology, the rise of globalization, and banking liberalization. Financial innovation has occurred in many forms, including new products and services, production processes, and organizations. An example of such a product and services is subprime mortgages. Production processes encompass asset securitization, while the organizational forms include online-only banking. These innovations have mainly occurred in advanced economies such as the United States and Europe (Frame & White, 2009). In low-income countries, financial innovation often constitutes a transfer, an adaptation, and an adoption of an existing technology. The characteristics of local markets determine the adoption level or the occurrence of new inventions. For example, low-income countries tend to have lower levels of financial inclusion or higher barriers to entry. Poghosyan (2013) revealed that banks in low-income countries incur higher intermediation costs than those in emerging markets, indicating a less competitive, weaker economic environment. These characteristics hinder cost-reducing innovations.

4. Conclusion

This study evaluates cost-reducing innovation in nine low-income countries. We used a new parametric two-stage meta-frontier model developed by Huang et al. (2014) to calculate the technology gap ratio, and a Tobit regression approach to estimate their determinants. The results demonstrate that Nepal has the most favorable cost-reducing innovations, while Malawi has the worst. These two countries have markedly different banking environments. Nepal enjoys high financial depth, banking access, financial inclusion, and competition relatively to the eight other countries considered. Malawi, however, possesses the lowest financial depth and competition. There is a positive relationship between competition and innovation. Under the SCP paradigm, however, both the Schumpeterian and “Escape Competition” hypotheses are confirmed, suggesting that competition leads to financial innovation along the first part of the curve, and that a monopoly leads to financial innovation along the second part. Financial inclusion, financial depth, and banking access have a positive relationship with the technology gap ratio. However, capital adequacy is negatively related to financial innovation. Profitability on the other hand yields mixed results. Financial stability has a negative effect on financial innovation, supporting the Quiet Life Hypothesis. Size, by contrast, has a negative effect on financial innovation.

Policy makers are recommended to set policies that encourage both market competition and contestability. On the other hand, bank managers can implement standards that allow them to reduce labor expenses through information technology.

چکیده

1. مقدمه

2. مواد و روش ها

2.1 روش شناسی

2.2 توصیف داده ها

3. نتایج تجربی و بحث

3.1 نواوری مالی

3.2 عوامل تعیین کننده ی نواوری مالی

3.2.1 عوامل تعیین کننده ی ویژه یک کشور

3.2.2 عوامل تعیین کننده ی بانکی

3.2.3 عوامل تعیین کننده ی نواری مالی با شاخص رقابت

3.2.4 عوامل تعیین کننده ی نواوری مالی با شاخص تراکم

4. نتیجه گیری

منابع

ABSTRACT

1. Introduction

2. Material and methods

2.1. Methodology

2.2. Data description

3. Empirical results and discussion

3.1. Financial innovation

3.2. The determinants of financial innovation

3.2.1. Country specific determinants

3.2.2. Bank-specific determinants

3.2.3. Determinants of financial innovation with competition proxy

3.2.4. Determinants of financial innovation with concentration proxy

4. Conclusion

References

- اصل مقاله انگلیسی با فرمت ورد (word) با قابلیت ویرایش

- ترجمه فارسی مقاله با فرمت ورد (word) با قابلیت ویرایش، بدون آرم سایت ای ترجمه

- ترجمه فارسی مقاله با فرمت pdf، بدون آرم سایت ای ترجمه