دانلود رایگان مقاله تاثیر پیشگیری از تقلب در روابط بانک و مشتری

چکيده

هدف - هدف این مقاله، ایجاد یک مفهوم و همچنین ارتباط تجربی بین فعالیت های بانک هاي جزئي برای محافظت از مشتریان خود در برابر تقلب شخص ثالث، کیفیت ارتباط با مشتری و وفاداری مشتری است.

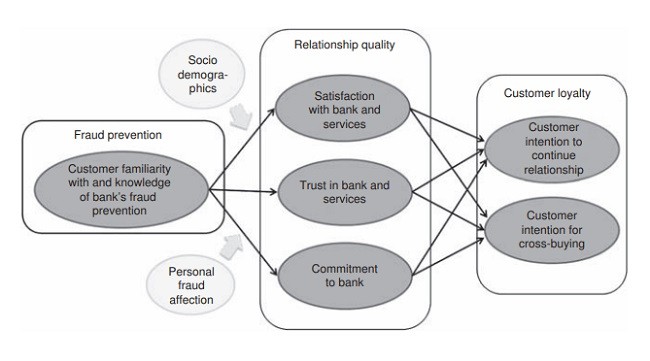

طراحی / روش شناسی / رویکرد – يک چارچوب مفهومی براي ارتباط دادن آشنایی مشتری و دانش در مورد اقدامات پیشگیری از تقلب، کیفیت ارتباط و وفاداری مشتری توسعه داده شده است. برای آزمون تجربی چارچوب مفهومی، داده ها در همکاری با یک بانک جزئي بزرگ آلمان جمع آوری شده است.

یافته ها – يک ارتباط مثبت بین مشتری آشنایی و دانش در مورد اقدامات پیشگیری از تقلب و کیفیت روابط مشتری به صورت اندازه گیری شده توسط رضایت، اعتماد و تعهد يافت شد. کیفیت روابط مشتری، به نوبه خود، به طور مثبت با وفاداری مشتری را به صورت اندازه گیری شده توسط مقاصد ادامه ارتباط آنها با خرید متقابل محصولات دیگر از بانک خود مرتبط است.

محدودیتها/مفاهیم تحقیق - در این مقاله تمرکز بر روی بازار بانکداري جزئي آلمان است و تنها از داده هاي یک بانک استفاده مي شود. پژوهش های آینده ممکن است قابليت تعمیم یافتگي را در سراسر بانک های دیگر، و همچنین کشورهای دیگر بررسی کند. علاوه بر این، تحقیقات آینده می تواند به ابزار خاص ضد تقلب بپردازد و ارتباط آنها به طور متفاوت بر رضایت ، اعتماد و تعهد مشتری تاثير مي گذارد.

پیامدهای عملی – اين نتایج بر اهمیت جلوگیری از تقلب در بانک هاي جزئي تأکید مي کند و نشان می دهد که علاوه بر هدف مالی کاهش هزینه های عملیاتی، پیشگیری از تقلب و ارتباط موثر بر آن، يک روش معنی دار برای بهبود کیفیت رابطه با مشتری و در نهایت، وفاداری مشتری است.

اصالت / ارزش - این اولین مطالعه علمی برای بررسی تجربی رابطه بین مکانیسم پیشگیری از تقلب بانک هاي جزئي (ارتباطات) و کیفیت روابط مشتری آنها است.

1. مقدمه

امنیت يک مسئله اساسی و به طور فزاینده مهم در صنعت بانکداری امروز (Kanniainen، 2010) است. در طول چند سال گذشته، تعداد معاملات جعلی مرتکب شده توسط اشخاص ثالث فوق العاده افزایش یافته است (بانک ها، 2005). در نتیجه، پیشگیری از تقلب به یک نگرانی مرکزی براي بانک ها، مشتریان، و سیاست گذاران عمومی (Sullivan، 2010) تبدیل شده است. همانطور که تقلب بانکی در نهایت ممکن است کیفیت رابطه با مشتری و وفاداری مشتری را تحت تاثیر قرار دهد، پیشگیری از تقلب و ارتباط موثر آن، يک موضوع مهم براي تحقیق دانشگاهی است.

تقلب بانکی هم به بانک ها و هم به مشتریان آنها لطمه می زند. بانکها متحمل هزینه های عملیاتی قابل توجهی از ضرر و زیان مشتریان مي شوند (Gates، و Jacob، 2009)، در حالی که مشتریان بانک، زمان قابل توجه و زیان های عاطفی را تجربه می کنند. آنها باید معاملات جعلی را تشخیص دهند، با بانک خود ارتباط برقرار نمايند، شروع به مسدود کردن و صدور دوباره و یا بازگشایی کارت یا حساب نمايند، و در مورد بازپرداخت خسارات پولی مباحثه نمايند (Douglass، 2009؛ Malphrus، 2009). تبدیل شدن به یک قربانی تقلب نیز ممکن است ادراک مشتریان از احساس امن و محافظت شده در بانک خود را تحت تاثیر قرار دهد. بر این اساس، تقلب ممکن است به ارتباط مشتری-بانک به دلیل اعتماد شکسته شده (Krummeck، 2000) و همچنین افزایش نارضایتی به دلیل از کار افتادن خدمات درک شده آسيب برساند (Varela، Neira و همکاران، 2010) اين، به نوبه خود، ممکن است به طور منفی روي وفاداری مشتری تاثیر می گذارد و باعث تحریک رفتار سوئیچینگ شود (Rauyruen و Neira، 2007، Gruber، 2011)، در نتیجه به اعتبار بانک صدمه بزند و مانع از جذب مشتریان جدید شود (Buchanan، 2010).

در نتیجه پیشگیری از تقلب ممکن است شانس بانک ها براي افزایش روابط با مشتریان خود را بيشتر کند. اين کار به بانک ها این فرصت را مي دهد تا (پاسخ) دوباره به اعتماد مشتری به خدمات خود اطمینان نمايند (تجزیه و تحلیل Guardian، 2011). در واقع، احساس مرتبط با امنیت ممکن است یک ابزار موثر برای حفظ مشتریان موجود و جذب امکانات جدید باشد (Bahram، 2005). با این حال، به منظور انتقال پیشگیری از تقلب به روابط کیفیت بالاتر ، ارتباطات کلیدی مي باشند. ارتباطات موثر به بانک ها اجازه می دهد تا یک درک مشترک را از ارزش های بین خود و مشتریان آن بیرون بکشد (Asif و Sargeant، 2000). بنابراین بانک ها باید دانش و شایستگی خود را در خصوص پیشگیری از تقلب توسط برقراري ارتباط با اقدامات ضد تقلب به طور موثر نشان دهند و در نتیجه احساس امنیت در میان مشتریان را ایجاد نمايند (Rauyruen و Neira، 2007). اين احساس امنیت به احتمال زیاد باعث بهبود کیفیت رابطه با مشتری و وفاداری مشتری مي شوند، که عوامل کلیدی موفقیت در صنعت بانکداري جزئي بسیار رقابتی هستند (Alexander و Colgate، 2000)

هدف از این مطالعه به لحاظ تجربی، ارزیابی تاثیر آشنایی مشتری و شناخت در مورد اقدامات پیشگیری تقلب در کیفیت فعلی و همچنین پتانسیل آینده روابط مشتری بانک است. در انجام این کار، ما چندين کمک را به نوشته هاي بازاریابی بانک مي نماييم. اول، ما یک چارچوب جامع را براي مدیریت تقلب در بانکداري جزئي با یکپارچه سازی مفاهیم کلیدی بازاریابی رابطه، وفاداری مشتری، و همچنین نوشته هاي پیشگیری از تقلب توسعه مي دهيم. دوم، از طریق آزمایش تجربی این چارچوب مفهومی با استفاده از مجموعه ای گسترده از داده های نظر سنجی، ما برای اولین بار نشان می دهيم که چگونه اقدامات پیشگیری از تقلب و ارتباط موثر آنها قادر به بهبود کیفیت ارتباط با مشتری اندازه گیری شده به صورت رضایت مشتری، اعتماد و تعهد است. علاوه بر این، ما نشان می دهيم که چگونه کیفیت بالاتر رابطه با مشتری پس از آن به وفاداری مشتری به صورت اندازه گيري شده توسط تمایل آنها برای ادامه رابطه با یک بانک و برای گسترش و غنی سازی آن از طریق خرید متقابل از آن بانک تبديل مي شود. سوم، مشخص مي کنیم که چگونه هر دو عوامل موقعیتی (به عنوان مثال یک تجارب قبلي مشتری در مورد تقلب) و همچنین عوامل اجتماعی و جمعیتی (مانند سن مشتری، جنسیت، درآمد، و آموزش) با روابط قبلي ارتباط دارد.

باقی مانده این مطالعه به شرح زیر سازماندهی شده است. بخش ، 2 بررسی نوشته هاي مربوطه، بخش 3 معرفی چارچوب مفهومی و فرضیه، بخش 4 ارائه طرح پژوهشی، بخش 5 تست تجربی چارچوب مفهومی و بخش 6 نتيجه گيري است.

2. پيش زمینه نوشته ها

2.1 مدیریت تقلب در بانکداري جزئي

تقلب در بانکداري جزئي مستلزم هر گونه تلاش مجرمان براي رسیدن به سود مالی در هزینه های مشتریان مشروع و یا موسسات مالی از طریق هر کانال معامله [Y]، مانند کارت های اعتباری، کارت بانکی، دستگاههای خودپرداز، بانکداری آنلاین و یا چک است. (Sudjianto و همکاران ، 2010، ص 5). نوشته هاي اخیر، تقلب را توسط شخص انجام دهنده آن و تفاوت ها بین تقلب شخص اول و شخص ثالث طبقه بندی مي کنند. در تقلب شخص-اول، يک مشتری مشروع به بانک خیانت مي کند، در حالی که در تقلب شخص ثالث، مشتری، تبدیل به یک قربانی مجرماني مي شود که سرقت هویت مي کنند، از کارت هاي گم شده و یا به سرقت رفته، کارت های تقلبی استفاده مي کنند یا به وسیله دیگري دسترسی غیر مجاز به حساب مشتری دارند (Gates و Jacob، 2009، Green، 2009). این مطالعه بر روی تقلب شخص ثالث متمرکز شده است.

تقلب شخص ثالث را می توان به طبقات مختلف تقسیم نمود. شایع ترین تمایز بین تقلب در پرداخت ها و سرقت هویت است. تقلب در پرداخت اشاره به "هر فعالیتی دارد که از اطلاعات از هر نوع معامله پرداخت برای افزایش غیر قانونی استفاده مي کند (Gates و Jacob، 2009، ص 7). این مورد زمانی اتفاق می افتد که متقلبان به حساب های مشتری دسترسی پيدا مي کنند و از این حساب برای سود مالی خود استفاده مي کنند (Sullivan، 2010؛ Malphrus، 2009). سرقت هویت نیز ممکن است موجب دسترسی متقلبان نامشروع به حساب مشتری شود (Hartman-Wendels و همکاران، 2009)، اما معمولا اشاره به افتتاح حساب جدید به نام مشتری دارد (Malphrus، 2009). این مطالعه به طور کلی روي تقلب در پرداخت و تقلب در کارت به طور خاص، تمرکز مي کند، زيرا اهمیت آن در سطح جهان (Worthington، 2009) رو به افزایش است.

2.2 طبیعت و روند تقلب در بانکداري جزئي

امروزه، مشتریان به شدت برای کسب و کار بانکی خود روي وب سایت ها تکیه می کنند، که منجر به افزایش در تعداد معاملات آنلاین مي شود (Berney، 2008). متقلبان به این تغییرات زماني که اینترنت براي آنها فرصت های بیشتر برای حمله به مشتریان را فراهم می کند، واکنش نشان می دهند (Gates، و Jacob، 2009). در وب، مشتریان به طور فیزیکی براي تأیید اعتبار معاملات، که تقلب را تسهیل مي کند، وجود ندارند (Malphrus، 2009، Gates و Jacob، 2009). ). Orad (2010ادعا می کند که اینترنت اجازه می دهد تا مجرمان به عنوان یک شبکه سازماندهی، از یکدیگر در حملات خود حمایت نمايند.

Abstract

Purpose – The purpose of this paper is to establish a conceptual as well as an empirical link between retail banks’ activities to protect their customers from third-party fraud, the quality of customer relationships, and customer loyalty.

Design/methodology/approach – A conceptual framework is developed linking customer familiarity with and knowledge about fraud prevention measures, relationship quality, and customer loyalty. To empirically test the conceptual framework, data were collected in collaboration with a large German retail bank.

Findings – A positive association was found between customer familiarity with and knowledge about fraud prevention measures and the quality of customer relationships as measured by satisfaction, trust, and commitment. The quality of customer relationships, in turn, is positively associated with customer loyalty as measured by intentions to continue their relationship with and cross-buy other products from their bank.

Research limitations/implications – The paper focuses on the German retail banking market and uses data from only one bank. Future research may investigate the generalizability of the findings across other banks, as well as other countries. Moreover, future research could address how specific anti-fraud instruments and their communication differentially affect customer satisfaction, trust, and commitment.

Practical implications – The results stress the importance of fraud prevention for retail banks and show that besides the financial objective of reducing operating costs, fraud prevention and its effective communication is a meaningful way to improve customer relationship quality and, ultimately, customer loyalty.

Originality/value – This is the first academic study to empirically examine the relationship between a retail bank’s (communication about) fraud prevention mechanisms and the quality of their customer relationships.

1. Introduction

Security is a fundamental and increasingly important issue in today’s banking industry (Kanniainen, 2010). Over the last few years, the number of fraudulent transactions committed by third parties has risen tremendously (Banks, 2005). Consequently, fraud prevention has become a central concern to banks, customers, and public policy makers (Sullivan, 2010). As banking fraud might ultimately affect customer relationship quality and customer loyalty, fraud prevention and its effective communication is an important topic for academic research.

Banking fraud hurts both banks and their customers. Banks incur substantial operating costs by refunding customers’ monetary losses (Gates and Jacob, 2009), while bank customers experience considerable time and emotional losses. They have to detect the fraudulent transactions, communicate them to their bank, initiate the blocking and re-issuance or re-opening of a card or account, and dispute the reimbursement of their monetary losses (Douglass, 2009; Malphrus, 2009). Becoming a fraud victim may also impact customers’ perception of feeling secure and protected at their bank. Accordingly, fraud may damage the bank-customer relationship because of shattered trust and confidence (Krummeck, 2000), as well as increased dissatisfaction because of a perceived service failure (Varela-Neira et al., 2010). This, in turn, may negatively affect customer loyalty and stimulate switching behavior (Rauyruen and Miller, 2007; Gruber, 2011), thereby hurting the banks’ reputation and impeding the attraction of new customers (Buchanan, 2010).

Fraud prevention may thus entail chances for banks to enhance the relationships with their customers. It gives banks the opportunity to (re-)assure customer trust in their services (Guardian Analytics, 2011). Indeed, the associated feeling of security may be an effective means to retain existing customers and attract new ones (Behram, 2005). However, in order to translate fraud prevention into higher-quality relationships, communication is key. Effective communication allows a bank to evoke a shared understanding of values between itself and its customers (Asif and Sargeant, 2000). Banks should therefore demonstrate their knowledge and competence regarding fraud prevention by communicating anti-fraud measures effectively, thereby creating a feeling of safety among customers (Rauyruen and Miller, 2007). This feeling of safety likely improves customer relationship quality and customer loyalty, which are key success factors in the highly competitive retail banking industry (Alexander and Colgate, 2000).

The aim of this study is to empirically assess the impact of customer familiarity with and knowledge about fraud prevention measures on the current quality as well as future potential of bank-customer relationships. In so doing, we make several contributions to the bank marketing literature. First, we develop a comprehensive framework of fraud management in retail banking by integrating key concepts from the relationship marketing, customer loyalty, as well as fraud prevention literature. Second, by empirically testing this conceptual framework using an extensive set of survey data, we are first to show how fraud prevention measures and their effective communication are capable to improve customer relationship quality as measured by customer satisfaction, trust, and commitment. Moreover, we show how higher customer relationship quality subsequently translates into customer loyalty as measured by their tendency to continue the current relationship with a bank and to extend and enrich it through cross-buying from that bank. Third, we identify how both situational factors (e.g. a customer’s prior fraud experiences) as well as socio-demographic factors (e.g. a customer’s age, gender, income, and education) moderate the prior relationships.

The remainder of this study is organized as follows. Section 2 reviews relevant literature. Section 3 introduces the conceptual framework and hypotheses. Section 4 presents the research design. Section 5 empirically tests the conceptual framework. Section 6 concludes.

2. Literature background

2.1 Fraud management in retail banking

Retail banking fraud entails any attempt of criminals to “achieve financial gain at the expense of legitimate customers or financial institutions through any [y] transaction channel, such as credit cards, debit cards, ATMs, online banking, or checks” (Sudjianto et al., 2010, p. 5). Recent literature categorizes fraud by the person conducting it and differentiates between first-party and third-party fraud. In first-party fraud, a legitimate customer betrays the bank, whereas in third-party fraud, the customer becomes a victim of criminals who steal identities, use lost or stolen cards, counterfeit cards, or gain unauthorized access to customer accounts by other means (Gates and Jacob, 2009; Greene, 2009). This study focusses on third-party fraud.

Third-party fraud can be subdivided into different classes. Most common is a differentiation between payments fraud and identity theft. Payments fraud refers to “any activity that uses information from any type of payments transaction for unlawful gain” (Gates and Jacob, 2009, p. 7). It occurs when fraudsters gain access to customer accounts and use these accounts for their own financial benefit (Sullivan, 2010; Malphrus, 2009). Identity theft may also comprise fraudsters illicitly gaining access to customer accounts (Hartmann-Wendels et al., 2009), but usually refers to opening new accounts in the customer’s name (Malphrus, 2009). This study focusses on payments fraud in general and on card fraud in particular, since it is of rising importance globally (Worthington, 2009).

2.2 The nature of and trends in retail banking fraud

Nowadays, customers rely heavily on the web for their banking business, leading to an increase in the number of online transactions (Berney, 2008). Fraudsters react to these changes as the internet provides them with more opportunities to attack customers (Gates and Jacob, 2009). On the web, customers are not physically present to authenticate transactions, which facilitates fraud (Malphrus, 2009; Gates and Jacob, 2009). Orad (2010) even claims that the internet allows criminals to organize as a network, supporting each other in their attacks.

چکيده

1. مقدمه

2. پيش زمینه نوشته ها

2.1 مدیریت تقلب در بانکداري جزئي

2.2 طبیعت و روند تقلب در بانکداري جزئي

3. چارچوب مفهومی و فرضیه ها

3.1 دیدگاه مشتری در مورد تقلب در بانکداري جزئي

3.2 روابط مشتری

3.3 عوامل تعدیل

4. طرح پژوهشی

4.1 پردازش جمع آوری داده ها

4.2 شرح نمونه

4.3 طراحی پرسشنامه

4.4 مقیاس های اندازه گیری

4.5 اعتبار و قابلیت اطمینان مقیاس

5.تجزیه و تحلیل داده ها و نتایج

5.1 نتایج اصلی

5.2 تجزیه و تحلیل اعتدال

6. بحث و نتیجه گیری

6.1 بحث در مورد نتایج

6.2 مفاهیم مدیریتی

6.3 محدودیت ها و پژوهش های آینده

Abstract

1. Introduction

2. Literature background

2.1 Fraud management in retail banking

2.2 The nature of and trends in retail banking fraud

3. Conceptual framework and hypotheses

3.1 A customer perspective on retail banking fraud

3.2 Customer relationships

3.3 Moderating factors

4. Research design

4.1 Data collection process

4.2 Sample description

4.3 Questionnaire design

4.4 Measurement scales

4.5 Scale validity and reliability

5. Data analysis and results

5.1 Main results

5.2 Moderation analysis

6. Discussion and conclusion

6.1 Discussion of results

6.2 Managerial implications

6.3 Limitations and future research

References