دانلود رایگان مقاله عوامل گسترش نرخ بهره بانک های تجاری

چکیده

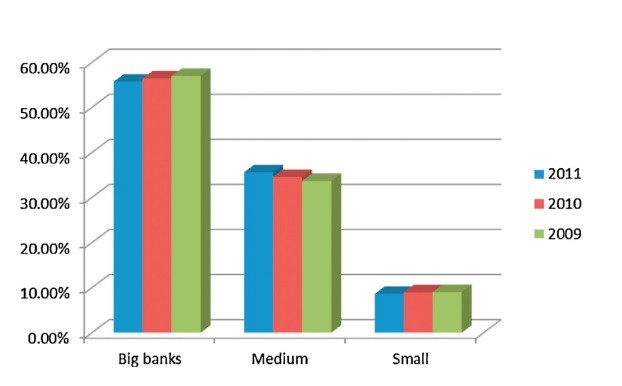

این مقاله, عوامل موثر بر گسترش نرخ بهره در بخش بانکداری کنیا را بر اساس تجزیه و تحلیل داده های پانل به لحاظ تجربی بررسی می کند. این یافته ها نشان می دهند که عوامل خاص-بانک, نقش مهمی در تعیین گسترش نرخ بهره ایفا می کنند. این خدمات عبارتند از اندازه بانک، ریسک اعتباری که به صورت نسبت وام های عملکردی به وام های کلی اندازه گیری می شود، بازده دارایی های متوسط و هزینه های عملیاتی که همه آنها به طور مثبت گسترش نرخ بهره را تحت تاثیر قرار می دهند. از سوی دیگر، نسبت نقدینگی بالاتر بانک اثر منفی بر گسترش دارد. به طور متوسط، بانک های بزرگ در مقایسه با بانک های کوچک دارای گسترش بالاتر هستند. تاثیر عوامل اقتصاد کلان مانند رشد اقتصادی واقعی نیز ناچیز است. اثر نرخ بهره پولی مثبت است اما بسیار قابل توجه نیست. نتایج, تا حد زیادی منعکس کننده ساختار و صنعت بانکداری است که در آن چند بانک بزرگ, سهم قابل توجهی از بازار را کنترل می کنند.

1. مقدمه

یکی از مزایای مورد انتظار آزاد سازی مالی و عمیق تر نمودن بخش مالی, محدود تر شدن گستره نرخ بهره، یعنی اختلاف بین نرخ بهره مطالبه شده برای وام گیرندگان و نرخ پرداخت شده به سپرده گذاران است. این مقوله در درک افزایش رقابت و بهره وری در بخش مالی به واسطه آزادسازی پیش بینی شده است. بنابراین، حاشیه نرخ سود سپرده-وام گسترده می تواند نشان دهنده ناکارآمدی بخش بانکی و یا بازتابی از سطح توسعه مالی باشد (Folawewol و Tennant، 2008). در واقع، بهره وری واسطه گری مالی, سودآوری و تاثیر سیاست های پولی چند عامل نمونه هستند که در این گستره قرار دارند. بسیاری از کشورها در زیر صحرای آفریقا (SSA) هنوز هم با وجود انجام اصلاحات تنظیم ساختاری که در آزاد سازی نرخ های بهره در چندین کشور این منطقه, به آزادسازی منجر شده است با سطح بالایی از نرخ بهره مواجه هستند. دو دهه پس از آزادسازی بخش مالی در کنیا در اوایل دهه 1990 برای تعیین نرخ بهره بازار، نگرانی ها در مورد گسترش نرخ بهره بالا ادامه دار است و بسیاری از بحث ها در هر دو انجمن های عمومی و سیاسی در این مورد در جریان است.

نقش بخش مالی در تسهیل رشد و توسعه اقتصادی به خوبی شناخته شده است. در کنیا، بخش بانکی نقش غالب را در بخش مالی، به ویژه با توجه به جمع کردن پس انداز و تامین اعتبار ایفا می کند. تجزیه و تحلیل گسترش نرخ بهره بالا در این بخش نه تنها در حق خود مفید است، بلکه همچنین برای درک روند واسطه گری مالی و محیط اقتصاد کلان است که در آن بانک ها عمل می کنند بسیار مهم است. با وجود این, تحقیقات تجربی کمی در مورد این موضوع، به خصوص با توجه به بررسی عوامل تعیین کننده در سطح-صنعت و یا در سطح بانک بر گسترش نرخ بهره وجود داشته است. این مقاله به بررسی تجربی عوامل می پردازند که باعث گسترش نرخ بهره در بخش بانکداری کنیا شده است. هر دو عوامل خاص-بانک و اقتصاد کلان به حساب آورده می شوند. این تجزیه و تحلیل تجربی بر اساس داده های پانل از بانک های تجاری برای دوره 2002-2011 است.

نتایج نشان می دهند که عوامل خاص-بانک نقش نسبتاً اساسی تر را در تعیین گسترش نرخ بهره در بخش بانکی ایفا می کنند. این خدمات عبارتند از اندازه بانک، ریسک نقدینگی، ریسک اعتباری و بازگشت سرمایه و دارایی متوسط. به طور کلی، یافته های تحقیق مانند همبستگی نسبتاً بالا بین اندازه بانک و گسترش نرخ بهره به ساختار بخش بانکی مرتبط می شوند که در آن بازار تحت سلطه چند بانک بزرگ است.

بقیه مقاله به شرح زیر است: بخش 2, یک بررسی از متون در مورد تعیین گسترش بهره را فراهم می کند در حالی که روش تجربی و شرح متغیرهای مورد استفاده در تجزیه و تحلیل تجربی در بخش 3 مشخص شده است. بخش 4, یک تجزیه و تحلیل اکتشافی و پس از آن تجزیه و تحلیل تجربی را ارائه می دهد و بحث در مورد نتایج در بخش 5 انجام شده است. بخش 6 نتیجه گیری است.

2. بررسی متون

2.1. متون نظری

نوشته های مختلف در مورد گسترش متشکل از مطالعات در مورد تعیین حاشیه بهره و همچنین گسترش نرخ بهره می شود. موثرترین مدل نظری تعیین حاشیه های بهره, مدل معامله بانک های توسط Ho و Sanders (1981) است که در آن اندازه حاشیه های بهره بانک بر اساس عدم قطعیت ها در ارتباط با سپرده و بازارهای وام، رفتار مصون سازی و حداکثرسازی مطلوبیت مورد انتظار توضیح داده می شود. تصور می شود که بانک ها, معامله کنندگان ریسک گریز در نقش خود به عنوان واسطه های مالی هستند. این مدل بر این واقعیت استوار است که بانک ها سپرده ها را در فواصل زمانی تصادفی و در عین حال درخواست ها برای وام را به شیوه ای تصادفی دریافت می کنند و این درخواست ها باید برآورده شوند. این اتفاقی، و در نتیجه عدم قطعیت در مورد شیوه ای که در آن سپرده می آید و شیوه ای که به واسطه آن مشتریان درخواست وام می دهند, نشان می دهد که بانک ها با ریسک در موجودی مواجه هستند که باید از طریق یک گسترش بین نرخ های وام و سپرده جبران شود- این گسترش بهره خالص است. حاشیه سود ناشی از مدل Ho-Sanders بر اساس بانک هایی است که وام ها و سپرده های مشابه و همگن را ارائه می دهند و تفاوت ها در حاشیه های بهره در سراسر بانک ها به حساب هزینه های معامله متوسط، تغییرات در نرخ بهره، رفتار ریسک پذیری مدیران بانک و میزان رقابت در بازار این بانک است (Allen، 1988).

مطالعات بعدی, برخی از مفروضات را در مدل Ho و Sanders (1981) اصلاح نموده اند، به عنوان مثال، McShane و Sharpe (1984) فرض نموده اند که بانک ها با عدم قطعیت در نرخ های بهره بازار پول در کوتاه مدت مواجه هستند . در انجام واسطه گری بین سپرده گذاران و وام گیرندگان، آنها فرض می کنند که بانک ها سود مورد انتظار و ریسک گریزی در بازارهای وام و سپرده را به حداکثر می رسانند. آنها حاشیه های بهره را به عنوان نرخ ها برای واسطه گری مالی با توجه به اتفاقی بودن درخواست های وام و دریافت سپرده و عدم قطعیت در نرخ بهره کوتاه مدت تعریف می کنند. با این حال، این مطالعه, محدودیت تعریف حاشیه نرخ بهره را خاطرنشان می کند و مدل خود را در یک مدل کلی تر از به حداکثر رساندن سود تعبیه می کند. انتظارات نشان می دهند که یک رابطه مثبت بین حاشیه های بهره بانک و قدرت بازار، درجه ریسک گریزی بانک، عدم اطمینان نرخ بهره و متوسط حجم معامله وجود دارد.

در یک مطالعه جداگانه، Allen (1988), مدل Ho-Sanders (1981) برای در نظر گرفتن بانک به عنوان معامله گران منفعل شبیه به متخصصان در مبادلات اوراق بهادار گسترش داده است. در نتیجه، آنها قیمت های خود را به عنوان راهی برای تغییر تقاضا برای محصولات خود، سپرده ها و وام تغییر می دهند. میزان وام دهی به واسطه تخفیف قیمت های صحیح تنظیم شده ریسک-پیش فرض وام تنظیم می شوند, در حالی که قرار دادن یک قیمت واقعی تنظیم شده ریسک-پیش فرض برای سپرده تعیین می شوند. به گفته Allen (1988)، گسترش های بهره, از قدرت انحصاری و حق بیمه ریسک تحت تاثیر قرار می گیرند. در شرایط بی طرفی ریسک، گسترش های بهره به حداقل می رسد از آنجا که هیچ نیازی به یک حق بیمه ریسک به منظور جبران بانک ها برای عدم قطعیت در پیرامون ورود سپرده ها و درخواست برای وام ها وجود ندارد.

به طور کلی، چند عامل از متون مختلف در تعیین نرخ بهره و گسترش حاشیه پدید آمده اند. این خدمات عبارتند از درجه ریسک گریزی بانک، ساختار بازار بخش بانکی، نوسانات نرخ های بهره بازار پول، مقررات، بهره وری بانک ها و نمونه کارهای بانک. عوامل دیگر, ریسک های اعتباری، نقدینگی بانک ها، سهم سرمایه خارجی، اندازه بانک، و همچنین عوامل اقتصادی هستند که خاص-صنعت یا دارای ماهیت کلان هستند.

Abstract

The paper empirically investigates the determinants of interest rate spread in Kenya’s banking sector based on panel data analysis. The findings show that bank-specific factors play a significant role in the determination of interest rate spreads. These include bank size, credit risk as measured by non-performing loans to total loans ratio, return on average assets and operating costs, all of which positively influence interest rate spreads. On the other hand, higher bank liquidity ratio has a negative effect on the spreads. On average, big banks have higher spreads compared to small banks. The impact of macroeconomic factors such as real economic growth is insignificant. The effect of the monetary policy rate is positive but not highly significant. The results largely reflect the structure of the banking industry, in which a few big banks control a significant share of the market.

1. Introduction

One of the expected benefits of financial liberalization and deepening of the financial sector is the narrowing of the interest rate spreads, i.e. the difference between the interest rate charged to borrowers and the rate paid to depositors. This is predicated on the understanding that liberalization enhances competition and efficiency in the financialsector. Thus, wide deposit-lending interest rate margin could be indicative of banking sector inefficiency or a reflection of the level of financial development (Folawewol and Tennant, 2008). Basically, embedded in the spread isthe information to do with the efficiency ofthe financial intermediation, profitability and monetary policy impact, among other factors. Most countries in Sub Saharan Africa (SSA) are still confronted with high levels of interest rates, despite having undertaken structural adjustment reforms that led to the liberalization of interest rates in several countries in the region. Two decades after the financial sector in Kenya was liberalized in the early 1990s to allow market-determined interest rates, concerns about high interest rate spreads have continued to persist and attracted a lot of debate in both public and policy forums.

The role of financial sector in facilitating economic growth and development is well acknowledged. In Kenya, the banking sector plays a dominant role in the financial sector, particularly with respect to mobilization of savings and provision of credit. An analysis of the high interest rate spreads in the sector is not only useful in its own right, but is also central to the understanding of the financial intermediation process and the macroeconomic environment in which the banks operate. That notwithstanding, there has been little empirical research on this issue, particularly with respect to the investigation of industry-level or bank-level determinants of interest rate spreads. This paper examines and empirically investigates factors that drive the interest rate spread in Kenya’s banking sector. Both bank-specific and macroeconomic factors are considered. The empirical analysis is based on panel data of commercial banks for the period 2002–2011.

The results show that bank-specific factors play a relatively more fundamental role in the determination of the interest rate spread in the banking sector. These include bank size, liquidity risk, credit risk and return on average assets. In general, the research findings such as the relatively high correlation between bank size and interest rate spread are linked to the structure of the banking sector, in which the market is dominated with a few big banks.

The rest of the paper is organized as follows: Section 2 provides a survey of the literature on the determination of interest spreads while the empirical methodology and description of the variables used in the empirical analysis is outlined in Section 3. Section 4 provides an exploratory analysis followed by empirical analysis and discussion of the results in Section 5. Section 6 concludes.

2. A survey of the literature

2.1. Theoretical literature

The literature on spreads consists ofstudies on the determination of interest margins as well asinterest rate spreads. The most influential theoreticalmodel of determination ofinterestmargins is the bank dealership model by Ho and Saunders (1981), in which the size of bank interest margins is explained on the basis of the uncertainties associated with deposit and loan markets, hedging behaviour and expected utility maximization. Banks are assumed to be risk-averse dealers in their role as financial intermediaries. The model is premised on the fact that banks receive deposits in random intervals while the requests for loans come in a stochastic manner and these requests have to be satisfied. This randomness, and therefore the uncertainty brought about by the manner in which deposits come and the manner by which customers make loan requests implies that banks face an inventory risk, which has to be compensated through a spread between loan and deposit rates—this is the pure interest spread. The interest margin arising from Ho–Saunders model is computed on the basis of banks that offer similar or homogeneous loans and deposits, and differences in interest margins across the banks is on account of average transaction costs, changes in interest rates, risk taking behaviour of bank managers and the extent of competition within the bank’s market (see Allen, 1988).

Subsequentstudies have modified some ofthe assumptionsin the Ho and Saunders (1981) model, for instance, McShane and Sharpe (1984) assume that banks face uncertainty in the shortterm money market interest rates, as opposed to deposit and loan interest rates. In undertaking intermediation between depositors and borrowers, they assume that banks maximize expected utility and risk aversion in loan and deposit markets. They define interest margins as fees for financial intermediation given the randomness of loan requests and receipt of deposits, and the uncertainty in short term interest rates. However, the study notes the narrowness of this definition of interest rate margin and embeds their model in a more general model of profit maximization. The a priori expectations are that there is a positive relationship between bank interest margins and market power, the degree of bank risk aversion, interest rate uncertainty and average transaction size.

In a separate study, Allen (1988) extends Ho–Saunders model (1981) to treat banks as passive dealers akin to specialists on securities exchanges. Consequently, they change their prices as a way of changing demand for their products—deposits and loans. Lending rates are set by discounting default-risk adjusted true prices of the loan while deposit rates are determined by putting a mark-up on default-risk adjusted true price of the deposit. According to Allen (1988), the spreads are influenced by monopoly power and risk premium. In situations of risk neutrality, interestspreads areminimized since there is no need for a risk premium to compensate banks for the uncertainty surrounding the arrival of deposits and request for loans.

In general, a multiple of factors have emerged from the literature on the determination of interest rate spreads and margins. These include degree of bank risk aversion, market structure of the banking sector, volatility of money market interest rates, regulation, efficiency of banks and bank-portfolio. Other factors are credit risks, liquidity of banks, share of foreign capital, bank size, as well as economic factors that are industry-specific or macro in nature.

چکیده

1. مقدمه

2. بررسی متون

2.1. متون نظری

2.2. شواهد تجربی

3. روش شناسی و داده های تجربی

3.1. شرح متغیرها

4. تجزیه و تحلیل اکتشافی

5. نتایج تجربی و بحث و گفتگو

6. نتیجه گیری و بینش های سیاسی

منابع

Abstract

1. Introduction

2. Asurvey of the literature

2.1. Theoretical literature

2.2. Empirical evidence

3. Empirical methodology and data

3.1 Description of variables

4. Exploratory analysis

5. Empirical result and discussion

6. Conclusion and policy insight

References