دانلود رایگان مقاله توانایی مدیریتی و فرصت سرمایه گذاری شرکت

چکیده:

این مطالعه بررسی می کند که آیا شرکت های مدیریت شده توسط مدیران ارشد می توانند فرصت های سرمایه گذاری مطلوب تری را با استفاده از داده های شرکت های صنعتی ایالات متحده در طول سال های 1988-2015 بدست آورند. نتایج تجربی مشخص می کند که بین توانایی مدیریتی و فرصت سرمایه گذاری رابطه مثبتی وجود دارد و این رابطه تنها در شرکت های بدون محدودیت مالی یا شرکت هایی که دارای موقعیت مالی قوی هستند، قابل توجه است. به طور کلی، یافته های ما شرکت هایی را تایید می کند که دارای مدیران با توانایی بالاتری هستند، می توانند از طریق فرصت سرمایه گذاری بهتر، سود اقتصادی بیشتری کسب کنند. از طریق تحقیقات ما، سیاست گذاران و سرمایه گذاران می توانند توجه بیشتری به توانایی های مدیریتی داشته باشند.

1.مقدمه

توانایی مدیران ثابت کرده که نقش تعین کننده ای در فرار مالیاتی، کیفیت درآمد، آسیب پذیری حسن نیت و دیگر سیاست های شرکت ها ایفا می کند. به هر حال، رابطه بین فرصت سرمایه گذاری و توانایی های مدیریتی برای مدت زمان طولانی مبهم است، که احتمالا به علت مشکلات ارزیابی و سایر محدودیت های داده است. این مطالعه به دو دلیل زیر بر روی چگونه توانایی های مدیریتی برتر بر فرصت های سرمایه گذاری تاثیر می گذارد تمرکز می کند: اولا، به عنوان نقش مهمی در مالی شرکت ها، فرصت سرمایه گذاری بر ساختار سرمایه شرکت، سیاست تقسیم سود سهام و رشد آینده تاثیر می گذارد. (اسمیت و واتس (1992)، کالاپور و ترامبلی (1999)). دوم، به دلیل فرصت سرمایه گذاری توسط بیگانگان غیر قابل تجربه است، آن مفید خواهد بود اگر بتوانیم فرصت سرمایه گذاری را به ویژگی های دیگر شرکت و توانایی های مدیریتی پیوند دهیم.

استدلال می کنیم که مدیران برتر می توانند روند صنعتی را بهتر درک کنند، پیش بینی تقاضای محصول را دقیق تر پیش بینی و در پروژه های ارزشمند تر سرمایه گذاری کنند، بنابراین خود را با فرصت سرمایه گذاری بهتر ارتباط می دهند. اگر چه فرضیه ای که ما پیشنهاد می دهیم بنحوی بصری است، مطالعه اخیر در امور مالی شرکت همچنین نشان می دهد که مدیران با شهرت خوب و بسته جبرانی ممکن است در پروژه های ترجیحی ریسک پذیر تر و وقت گیرتری درگیر شوند که ممکن است به فرصت های سرمایه گذاری آسیب برساند(گراهام، کامپبل و مانژو (2013)) علاوه بر این، قصد داریم متوجه شویم که آیا رابطه بین توانایی مدیریتی و فرصت سرمایه گذاری در شرایط مختلف مالی و محیط اقتصادی متفاوت است. به جای استفاده از توانایی برجسته مدیران مانند سوابق تحصیل، ویژگی های شخصیتی و تجربه کاری، ما ارتباط را با اتخاذ اقدامات توسعه یافته جدید توانایی مدیریتی تعریف شده توسط دمیرجیان، لو و مک وی (2012) - یعنی امتیاز MA را بررسی می کنیم (بنابراین از امتیاز MA برای معرفی توانایی مدیریتی استفاده کنیم). ارزیابی مذکور به دنبال یک روش دو مرحله ای متشکل از تجزیه و تحلیل پوششی داده ها و رگرسیون چند متغیری برای ارزیابی کارایی مدیران در تولید درآمد است. تحقیقات پیشین نشان می دهد که امتیاز MA می تواند مدیریت خاص عوامل را دقیق تر از طریق چندین آزمون معتبر منعکس کند و بنابراین توانایی های مدیریتی را بهتر ارزیابی می کند.

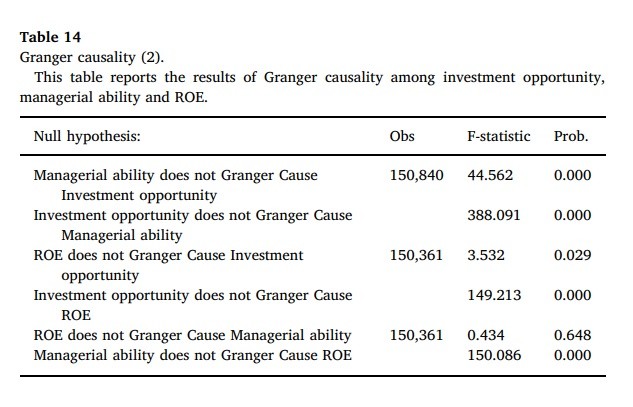

شواهد تجربی به قدرت از فرضیه ما حمایت می کنند، زیرا نتایج ما یک رابطه مثبت قابل توجهی را بین توانایی مدیریتی و فرصت سرمایه گذاری نشان می دهد حتی پس ازآنکه ما اثرات ثابت موسسه، اثرات ثابت سال و سایر متغیرهای کنترل را کنترل می کنیم. نتایج تجربی نشان می دهد که مدیران با توانایی برتر به فرصت های سرمایه گذاری برجسته تر ، طبق انتظار، مرتبط هستند. علاوه بر این، ما یک آزمایش نمونه فرعی برای بررسی چگونه تاثیر توانایی مدیریتی بر فرصت سرمایه گذاری در شرایط مختلف مالی اعمال می شود را انجام می دهیم و متوجه شدیم که نتایج بیشتر برای موسسه های با شاخص پایین کاپلان-زینگال و امتیاز Z آلتمان بیان شده است. در نهایت ما نمره MA را با HHI و رکود تصنعی جهت بررسی همبستگی های خود را تحت شرایط صنعتی و اقتصادی مختلف بررسی کنیم و نشان می دهد که توانایی برتر می تواند تاثیر منفی رقابت های صنعت و بحران مالی را کاهش دهد. برای اطمینان، آزمایش های مختلفی انجام می دهیم. اول، ما q توبین و نرخ هزینه سرمایه را به عنوان پروکسی های جایگزین برای فرصت سرمایه گذاری را اتخاذ می کنیم. دوم، ما از روش دیگری، برای تفاوت اول، برای تأیید رگرسیون پایه استفاده می کنیم. سوم، ما نمونه فرعی امتیاز MA مثبت را انتخاب می کنیم تا تجزیه و تحلیل دوباره انجام شود. چهارم، ما از 2SLS با متغیرهای ابزار، مدل معادلاتی همزمان سیستم (SEM) و گرنجر علت برای حل مشکل درونی استفاده می کنیم. همه نتایج هنوز با انتظار ما منطبق است. به طور کلی، متوجه شدیم که توانایی مدیریتی، تعیین کننده مهم فرصت های سرمایه گذاری است و شرکت ها با شرایط مالی بهتر می توانند از مدیران استثنایی تر بهره مند شوند.

این مطالعه به چندین روش به پیشینه تحقیق کمک می کند. اولا نتایج ما تاثیر توانایی مديريت بر فرصت های سرمایه گذاری را توضیح می دهد و شکاف در مطالعات موجود را پر می کند. دوم، ما شناسایی می کنیم که کدام شرکت ها در زمان استخدام مدیران فوق العاده می توانند سود اقتصادی بیشتری کسب کنند. سوم، ما پروکسی جدید برای فرصت های سرمایه گذاری اتخاذ می کنیم - یعنی کل q که توسط هر مطالعه دیگری مورد بررسی قرار نگرفته است. چهارم، یافته های ما پیامدهای اقتصادی متعددی را برای هیئت مدیره، سرمایه گذار و سیاست گذار ایجاد می کند.

باقی مانده این مقاله به شرح زیر است. بخش دوم، پیشینه مربوطه و توسعه ی فرضیه ما را ارائه می دهد.بخش سوم روند ساخت نمونه و متغیرهای اصلی را نشان می دهد که ما اجرا می کنیم. بخش چهارم نتایج تجربی در این مطالعه را نشان می دهد. در نهایت بخش V برخی اظهارات نتیجه گیری را ارائه می دهد.

2. بررسی پیشینه و توسعه فرضیه ها

در زمینه های تحقیقاتی امور مالی و حسابداری شرکت، آیا و چگونه مدیر اجرایی بر رفتار و عملکرد شرکت ها تأثیر می گذارد، مسائل مهم برای مدت زمان طولانی بررسی شده است. برتراند و شوار (2003) متوجه شدند که مدیران با سبک های مختلف مانند تجربه و توانایی تمایل به اتخاذ سیاست ها و استراتژی ها مختلف در زمان تصمیم گیری اجرایی هستند. کوستر، شولین و ونگرین (2016) بیان کردند که مدیران با توانایی بالاتری درگیر فعالیتهای فرار مالیاتی بیشتری نظیر برنامه ریزی مالیاتی و تغییر درآمد شرکت هستند. بونسول IV (2016) نشان دادند که توانایی مدیریتی بالاتری با تغییرات پایین تر در درآمدهای آتی و بازده سهام و گسترش اعتبار ارائه اوراق فرضه پایین تر همراه است. همچنين مطالعاتي وجود دارد كه تأثير مديران بر كيفيت دسترسي را بررسی می کند(گودمان، نعمتیو، شروف، و وایت (2013)). ، كيفيت درآمد(دمرجیان، لو، و مک وی (2012)) بازده غير عادي سهام (هایز & شفار 1999)، و نقص حسنه (سان (2016)).

توانایی مدیران همچنین نقش مهمی در سرمایه گذاری شرکت های بزرگ ایفا می کند، زیرا آنها معمولا نیاز به مقدار زیادی جریان نقدی و افق زمانی بلند مدت دارند. چمانور، ایمانتس و کارن (2009) شواهدی را نشان می دهد که مدیران بهتر قادر به شناسایی پروژه های NPV بالا هستند و بنابراین میزان سرمایه گذاری نیز بزرگتر خواهد بود. لین، لین، سانگ و لی (2011) نشان می دهند که ویژگی های مقام ارشد اجرایی (مدیر عامل) مانند سوابق حرفه ای و سطح آموزشی تأثیر قابل توجهی (R & D) بر ورودی و خروجی توسعه و تحقیق شرکت دارد. آندرو، الریچ، کاراسمانی و لوکا (2016) سرمایه گذاری شرکت ها را در دوره بحران مالی سال 2008 بررسی و آن به طور مثبت با توانایی های مدیریتی پیش از بحران ارتباط می دهند. به هر حال، مطالعات خروجی عمدتا بر روی سطح سرمایه گذاری، اما نه فرصت سرمایه گذاری تمرکز می کند.

به گفته مایرس (1977)، ارزش بازار شرکت متشکل از ارزش دارایی در دسترس و ارزش فرصت سرمایه گذاری است که غیر قابل مشاهده و بستگی به سرمایه گذاری های آینده دارد. چهار عامل رایج برای فرصت سرمایه گذاری وجود دارد: ارزش دفتری به ارزش بازار، ارزش بازار به ارزش سهام، نسبت قیمت-درآمد، نسبت هزینه سرمایه به ارزش خالص کارخانه، اموال و تجهیزات. آدام و گویال (2008) نشان می دهد که نسبت ارزش دفتری به ارزش بازار و یا ارزیابی دقیق مرتبط در تعداد زیادی مطالعات مورد استفاده قرار گرفت، q توبین، شامل بالاترین سطح اطلاعات در مورد فرصت سرمایه گذاری است. ما ارزیابی جدید پیشنهادی توسط پترز و تیلور (2017)، کل q، بودن پروکسی ما برای فرصت های سرمایه گذاری را اتخاذ می کنیم. بهبود اصلی کل q این است که آن ها هر دو دارایی های فیزیکی و غیرعینی را بررسی می کنند و در توسعه اخیر خدمات و صنایع با تکنولوژی بالا اهمیت می یابد. پیترز و تیلور (2017) ثابت می کنند که کل q یک اندازه بهتر در رابطه با فرصت سرمایه گذاری از Q توبین و دیگر پروکسی های موجود است. بطورکلی، انتظار داریم که شرکت هایی با مدیران برتر باید با فرصت های سرمایه گذاری بیشتری همراه باشند زیرا که آنها می توانند منابع خود را بطور کارآمد مدیریت کنند و پروژه های جدید را بهتر اجرا کنند. ما اولین فرضیه ما را به شرح زیر پیشنهاد می کنیم.

ABSTRACT

This study examines whether firms operated by superior managers can obtain more favorable investment opportunities using data on U.S. industrial firms during 1988–2015. The empirical results disclose that there exists a positive relationship between managerial ability and investment opportunity, and that the relation is only significant in financially unconstrained firms or firms in a strong financial position. Overall, our findings support that firms having managers with superior ability could gain more economic profits via better investment opportunity. Through our research, policy makers and investors can pay more attention on managerial ability.

1. Introduction

Managerial ability has been proven to play an important determinant in tax avoidance, earnings quality, goodwill impairment, and other corporate policies. However, the relationship between investment opportunity and managerial ability has remained unclear for a long time, likely due to difficulty in measurement and other data limitations. This study focuses on how superior managerial ability affects investment opportunity for the following two reasons. First, as a crucial role in corporate finance, investment opportunity impacts a firm's capital structure, dividend policy, and future growth (Smith and Watts (1992), Kallapur and Trombley (1999)). Second, because investment opportunity is unobservable by outsiders, it would be helpful if we could link investment opportunity to other firm characteristics and managerial ability.

We argue that superior managers can understand industrial trends better, predict product demand more accurately, and invest in more value-creating projects, therefore associating themselves with better investment opportunity. Although the hypothesis we propose is somehow intuitive, a recent study in behavior corporate finance also shows that managers with a good reputation and compensation package may engage in more risk-averse and time preference projects that can harm investment opportunities (Graham, Campbell, and Manju (2013)). Moreover, we aim to find out whether the relation between managerial ability and investment opportunity varies under different financial conditions and economic environments. Rather than extrapolate the ability from managers' characteristics, education background, personality traits, and working experience, we examine the relation by adopting the newly developed measure of managerial ability introduced by Demerjian, Lev, and McVay (2012) - namely, the MAscore (henceforth, we use MA-score to represent managerial ability). This measure follows a two-step procedure composed of data envelopment analysis and multivariate regression to quantify managers' efficiency in generating revenue. Prior research shows that the MA-score can reflect management-specific factors more precisely through several valid tests and is thus a better measure of managerial ability.

The empirical evidence strongly supports our hypothesis, because our results document a significantly positive relation between managerial ability and investment opportunity, even after we control for firm fixed effects, year fixed effects, and other control variables. The empirical results indicate that managers with superior ability are related to more outstanding investment opportunities, as expected. In addition, we conduct a subsample test to look at how managerial ability's impact on investment opportunity operates in different financial conditions and find that the result is more pronounced for firms with a low Kaplan-Zingales Index and a high Altman Z-score. Lastly, we interact the MA-score with the HHI dummy and Recession dummy to examine theirs correlations under different industrial and economic conditions and show that superior ability can mitigate the adverse effect of industry competition and financial crisis. For robustness, we conduct many different tests. First, we adopt Tobin's q and the capital expenditure rate as alternative proxies for investment opportunity. Second, we use another methodology, first difference, to confirm the baseline regression. Third, we select the subsample of positive MAscores to re-run analysis. Fourth, we use 2SLS with instrumental variables, system simultaneous equations model (SEM), and Granger Causality to solve the endogenous problem.1 All results are still consistent with our expectation. Overall, we find that managerial ability is The empirical evidence strongly supports our hypothesis, because our results document a significantly positive relation between managerial ability and investment opportunity, even after we control for firm fixed effects, year fixed effects, and other control variables. The empirical results indicate that managers with superior ability are related to more outstanding investment opportunities, as expected. In addition, we conduct a subsample test to look at how managerial ability's impact on investment opportunity operates in different financial conditions and find that the result is more pronounced for firms with a low Kaplan-Zingales Index and a high Altman Z-score. Lastly, we interact the MA-score with the HHI dummy and Recession dummy to examine theirs correlations under different industrial and economic conditions and show that superior ability can mitigate the adverse effect of industry competition and financial crisis. For robustness, we conduct many different tests. First, we adopt Tobin's q and the capital expenditure rate as alternative proxies for investment opportunity. Second, we use another methodology, first difference, to confirm the baseline regression. Third, we select the subsample of positive MAscores to re-run analysis. Fourth, we use 2SLS with instrumental variables, system simultaneous equations model (SEM), and Granger Causality to solve the endogenous problem.1 All results are still consistent with our expectation. Overall, we find that managerial ability is an important determinant of investment opportunity, and that firms in better financial condition can benefit more from exceptional managers.

This study contributes to the literature in several ways. First, our results shed light on the effect of managerial ability on investment opportunity and fill the gap in existing studies. Second, we identify which kind of firms can gain more economic benefits when employing extraordinary managers. Third, we adopt a new proxy for investment opportunity - namely, Total q - which has not been looked at by any studies. Fourth, our finding derives several economic implications for boards of directors, investors, and policy makers.

The remainder of this paper is organized as follows. Section II presents the relevant literature and our hypothesis development. Section III illustrates the process of sample construction and the main variables that we employ. Section IV documents the empirical results in this study. Finally, Section V offers some concluding remarks.

2. Literature review and hypotheses' development

In the research areas of corporate finance and accounting, whether and how an executive manager affects corporate behavior and performance have been considered important issues for a long time. Bertrand and Schoar (2003) find that managers with different styles, like experience and ability, tend to adopt different policies and strategies when making operating decisions. Koester, Shevlin, and Wangerin (2016) state that managers with a higher ability engage in more tax avoidance activities, such as tax planning and income shifting. Bonsall IV (2016) document that higher managerial ability is associated with lower variability in future earnings and stock returns and lower bond offering credit spreads. There are also studies that examine managers' impact on acquisition quality (Goodman, Neamtiu, Shroff, and White (2013)), earnings quality (Demerjian, Lev, and McVay (2012)), abnormal returns (Hayes & Schaefer, 1999), and goodwill impairment (Sun (2016)).

Managers' abilities also play an important role in corporate investments since they usually require a huge cash flow amount and a long time horizon. Chemmanur, Imants, and Karen (2009) present evidence showing that better managers are more capable of identifying high NPV projects, and therefore the scale of investment will also be larger. Lin, Lin, Song, and Li (2011) show that chief executive officer (CEO) characteristics such as professional background and education level have significant effects on a corporate's research and development (R&D) input and output. Andreou, Ehrlich, Karasamani, and Louca (2016) investigate corporate investment during the 2008 financial crisis period and find that it is positively related to pre-crisis managerial ability, because of finance security. However, exiting studies mostly focus on the level of investment, but not investment opportunity.

According to Myers (1977), the market value of a firm is composed of the value of assets on hand and the value of investment opportunity, which is unobservable and depends on future investments. There are four common proxies for investment opportunity: market-to-book, market-to-equity, the earnings-price ratio, and the ratio of capital expenditure over the net value of plant, property, and equipment. Adam and Goyal (2008) show that the market-to-book ratio, or the closely related measure used in a great deal of studies, Tobin's q,2 contains the highest information content with regard to investment opportunity. We adopt the new measure proposed by Peters and Taylor (2017), Total q, to be our proxy for investment opportunities. The main improvement of Total q is that it considers both physical and intangible assets and is gaining importance in the recent development of service and high-tech industries. Peters and Taylor (2017) prove that Total q is a better measure with respect to investment opportunity than Tobin's q and other existing proxies. Taken together, we expect that firms with superior managers should be associated with higher investment opportunities, since they can more efficiently manage their resources and implement new projects better. We propose our first hypothesis as follows.

خلاصه

1. مقدمه

2. بررسی ادبیات و توسعه فرضیه ها

3. طرح تحقیق

3.1. داده ها و ساخت نمونه

3.2. اندازه گیری

3.3. روش شناسی

4. نتایج تجربی

4.1. آمار توصیفی و تحلیل همبستگی

4.2. رابطه بین توانایی مدیریتی و فرصت سرمایه گذاری

4.3. رابطه در شرایط مالی مختلف

4.4. رابطه در محیط های مختلف اقتصادی

4.5. تست استحکام

5. نتیجه گیری

Abstract

1. Introduction

2. Literature review and hypotheses' development

3. Research design

3.1. Data and sample construction

3.2. Measurement

3.3. Methodology

4. Empirical results

4.1. Descriptive statistics and correlation analysis

4.2. Relationship between managerial ability and investment opportunity

4.3. The relationship in different financial conditions

4.4. The relationship in different economic environments

4.5. Robustness test

5. Conclusion