دانلود رایگان مقاله چگونگی ایجاد امنیت خزانه داری به صورت پیش فرض

چکیده

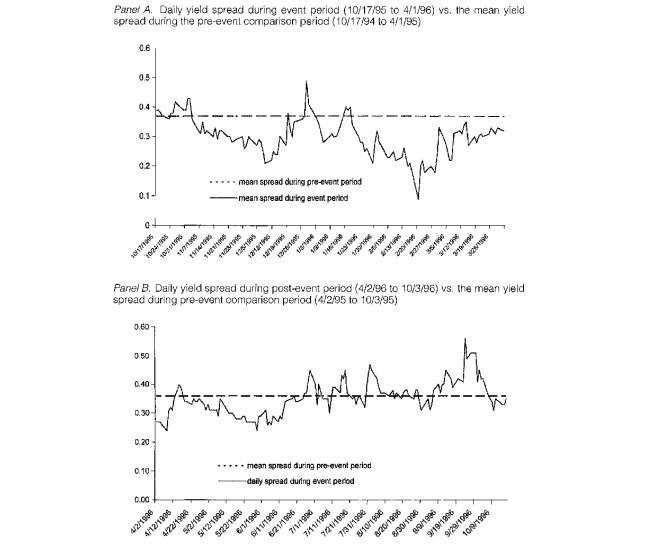

زنجیره حوادثی که منجر به اختلاف نظر بین کاخ سفید و کنگره بر روی موضوع افزایش سقف بدهی فدرال از اکتبر سال 1995 تا مارس 1996 شد، موجب ایجاد امنیت در خزانهداری به صورت پیشفرض گردید. ما اثر زنجیره رویدادها در گسترش سودمندی از اوراق تجاری به اسناد خزانهداری را بررسی کردیم و گسترش عملکرد سه یا شش ماههای را برای کاهش دوره حوادث یافتیم. نتایج تغییراتی را پیشنهاد میکند که بر طبق آن هر تجارتی موظف به تحمل خطر حاصل از ایجاد امنیت در خزانهداری است. هیچگونه شواهدی در مورد این حوادث وجود ندارد که نشان حوادث حاصله بر روی نرخ لایحهها در طول دوره رخداد حوادث تأثیر تقویتی دارند.

1. مقدمه

کارهای پیشین از T-bilfs ایالاتمتحده به عنوان یک پروکسی برای داراییِ آزاد از ریسک به صورت پیشفرض و برای مدت طولانی استفاده میکند. زیرا دولت فدرال میتواند نرخ مالیات را برای بدهیها افزایش دهد. همانند عقیدهKamara (1994, p. 416)، امنیت خزانهداری، به عنوان یک خدمت استاندار برای برگرداندن تقریباً تمام مالیات و قراردادها است (در واقع برگردانده شدن تمامی مالیات را تضمین میکند). به هر حال، بودجه بین قوه مقننه و اجرایی در 1995-1996 به بن بست برخورد کرده و موجب رخداد سؤالاتی برای هر دو شد: آیا T-biils میتوانند به عنوان نمایندهای برای دارایی بدون ریسک باشند؟ در نوامبر 1995، وزارت خزانهداری ایالات به صورت پیشفرض امنیت خزانهداری را مطرح کرد. این اتفاق در زمانی رخ داد که کاخ سفید در خبری اعلام کرد، مجدداً در 9 نوامبر که "(امنیت خزانهداری) به طور پیشفرض افزایش خواهد یافت". این اطلاعیه که در ژورنال Wa//Street (WSJ) و تمام روزنامههای مهم روز بعد منتشر شد، یک رویداد در تاریخ خزانهداری بود. اطلاعیه از طرف ایالاتمتحده صادر گردیده بود و منجر به بدهی ایالاتمتحده نتیجه زنجیره حوادثی بود که رئیسجمهور و کنگره موفق به توافق در مورد سقف بدهی فدرال شدند. این حوادث شامل امتناع توسط سخنگوی کاخ سفید، Newt Gingrich و افزایش سقف بدهیهای فدرال در عبور از لایحه بودجه ارائهشده توسط کنگره GOP میشد که توسط وزیر خزانهداری با نام " extraordinm'y steps" برای جلوگیری از حوادث پیشفرض ارائه شود. این اطلاعیه در مورد بدهی خزانهداری یک هشدار توسط Standard & Poors بود که موجب ایجاد بن بست اعتبار J,S, در بازار جهانی شد. هشدار Standard & Poors توسط یک اطلاعیه دیگر از Rubin دنبال شد. اطلاعیه دوم در مورد جلوگیری از رخداد بدهی خزانهداری در حدود 387 میلیارد دلار و کاهش اعتبار رتبه بود. در نهایت بن بست حاصله به پایان رسید و بدهی دولت فدرال بلافاصله موجب ایجاد امنیت خزانهداری در اوراق بهادار گردید. توالی اتفاقات در ژورنال WSJ و به طور جزئی تر در قسمت ضمیمه گزارششدهاند.

در این مقاله ما در جهت پاسخ به سؤال زیر تلاش میکنیم: آیا بازار به طور پیشفرض در مورد خزانهداری طرحی دارد و در زمان قبل و بعد از رخداد زنجیره حوادث چه کرد؟ ما گسترش عملکرد بین کاغذ تجاری و اسناد خزانهداری را بررسی کرده و به میزان قابلتوجهی اتفاقات پیش از رخداد حوادث را کنترل کردیم. نتایج نشانگر تغییر پیشفرض T-biils در طول دوره زمانی است. ما همچنین افزایش در عملکرد T-bills را در طول مدت زمان کنترل و پس از آن را برای افزایش نرخ تورم و نرخ بهرهوری جنبشها و شرایط بازار تأیید کردیم. به هر حال، هیچگونه شواهدی برای پایداری بودن اثر حوادث در نرخ T-bills وجود ندارد.

Moody به این سؤال که به طور پیشفرض خزانهداری ممکن است سقف بدهی را به طور قابلتوجهی افزایش دهد، در سال 1995-1996، پاسخ داد: پیش از این هرگز قانونگذاران از "ایمان و اعتبار کامل" و تعهدات دولت ثانویه بر سیاستهای مالی بحث نکرده بودند. همچنین او اشاره کرد که سؤال اصلی در مورد این است که آیا سقف بدهی در آینده به جنجال تبدیل خواهد شد یا خیر و آیا نظارت بر بحث اساسی ایجادشده پیرامون دولت فدرال برای تعیین اعتبار تعهدات میتواند اختلافات سیاسی جدیدی را به وجود آورد. میتوانید این واقعیت را که سقف بدهی دولت محدود است پذیرفته و افزایش مالیات را به عنوان دلیلی برای ایجاد امنیت اوراق خزانه تلقی کنید. نتایج نشان میدهند که هر سؤالی به خوبی پاسخ داده شده است.

ادامه مقاله به شرح زیر سازماندهی شده است: زنجیره حوادث و فرضیههایی از این حوادث در بخش دوم بحث شده است. بخش سوم، نشانگر شواهد تجربی بر روی امنیت اوراق خزانهداری است. همچنین ما در بخش چهارم نتیجهگیری را ارائه کردهایم.

2. زنجیره حوادث

زنجیره حوادث در اکتبر 1995 در ایالاتمتحده شروع شد. زمانی که سخنگوی کاخ سفید Ncwt Gingrich، با افزایش سقف بدهی در تاریخ 17 اکتبر موافقت کرد، اما روز بعد به دلیل شک و تردید جدی در حمایت از طرف اطرافیان و جمهوری خواهان از تصمیم خود بازگشت. در این مرحله، به طور پیشفرض خزانهداری آزاد نبود. تنها یک احتمال دور از ذهن و حتی محال برای انجام این کاردیده میشد و آن پیشبینی جدیت مسئله و مذاکره طولانی بین کنگره و رئیسجمهور بود که منجر به توافق میشد. بنابراین، فرض کنید رویداد 1 و 2، تأثیر قابلتوجهی بر روی عملکرد وزارت خزانهداری ندارند. چرا که بازار و جنگ حاصل از حوادث بر روی بازار پیشبینی نشده است.

رویداد 3 در نوامبر سال 1995 رخ داد. زمانی که هر دوی رئیسجمهور و سخنگوی کاخ سفید اعتراف کردند که به هیچ توافقی نرسیدهاند. بلافاصله، وزیر خزانهداری که مسئولیت انجام مراحل " extraor-dinary steps" را دارد، وارد عمل شد تا از رخداد این اتفاق جلوگیری کند. این اولین عکسالعمل عمومی برای داشتن امنیت در خزانهداری بود. ما فرض میکنیم که رویداد 3 نشانگر یک احتمال خوب برای داشتن امنیت خزانهداری به صورت پیشفرض است. بنابراین انتظار می رود که عملکرد وزارت خزانهداری افزایشیافته و گسترش عملکرد در گذر از کاغذ تجاری به T-bills در مقایسه با رقبا بهتر گردد.

رویداد اصلی در زنجیره حوادث، حوادث 4-8 بود که بین 7 نوامبر تا 15 نوامبر سال 1995 رخ دادند. در این زمان، تاریخ خزانهداری به طور پیشفرض دگرگون شد. رویداد 4 در زمان 7 نوامبر، موجب شد تا رئیسجمهور حق وتو را برای داشتن امنیت در خزانهداری و همچنین رویداد 5 در تاریخ 9 نوامبر در کاخ سفید اعلام کند. به دنبال آن در 10 نوامبر، Standard & Poor، امنیت اوراق را در خزانهداری به طور پیشفرض بیان کرد. حوادث دیگر شامل دریافت حق وتو از رئیسجمهور و افزایش سقف بدهی برای جلوگیری از رویداد هفتم (13 نوامبر) و خاموش کردن دولت فدرال (رویداد 8 در 14 نوامبر) بود. بر اساس جدیت این وقایع، ما فرض میکنیم که پرداخت حق بیمه و مالیات برای کاهش رقابت بین مقالات تجاری و T-bills است.

رویداد 9 در 22 ژانویه رخ داد. زمانی که وزیر اعلام کرد که وزارت خزانهداری از گزینههای پیشفرض برای جلوگیری از این رویدادها استفاده خواهد کرد. اعلام وزیر خزانهداری بلافاصله موجب تصمیم در 24 ژانویه سال 1996 توسط ایالاتمتحده خزانهداری در مورد جمع و جور کردن شرایط و روشن ساختن وضعیت بدهیها گردید. تصمیم، روشن ساختن مطالعات انجامشده و بررسی تأثیر قیمت اوراق بهادار (Holthausen and Leftwich (1986)) بر روی خزانهداری است. ما فرض میکنیم که رویداد 9 و 10 یک احتمال هستند و انتظار ما از کاهش در گسترش عملکرد از کاغذ تجاری تا T-bills را برآورده میسازند.

Abstract

The chain of events that led to the disagreement between th White House and Congress over the increase of the federal debt limit from mid-October 1995 to March 1996 caused a default potential for Treasury securities. We examine the effect of this event chain on the yield spread between commercial paper and Treasury bills and find that both the three and six-month yield sprt!ads were reduced during the event period. The results suggest that the market charged a default risk premium to the Treasury securities. There is no evidence that these events had a sustained effoct on T-bill rates since the yield spread during the post-event period resumed its pre-event level.

I. Introduction

The finance literature has been using U.S. T-bills as a proxy for default risk free assets for a long time because the federal govemment can raise taxes to pay for its debt. As Kamara ((1994), p. 416) mentions, Treasury securities serve as a standard for returns on virtually all fimmcial assets and contracts. However, the budget standoff between the legislature and the executive branches in 1995-1996 raises a legitimate question: can T-bills be used as proxies for risk-free assets? 1 In November 1995, the U.S. Treasury department came close to defaulting on payments of Treasury securities when the White House announced in a press re lease on November 9 that "(Treasury security) default is becoming increasingly likely." This announcement, which was reported in the Wall Street Journal (WSJ) and virtually all major newspapers on the following day, was a landmark event in the history of the Treasury. The announcement of the likely default of U.S. Trea sury debt was the result of a chain of events in which the President and Congress failed to reach an agreement on the federal debt ceiling. These events included the refusal by the Speaker of the House, Newt Gingrich, to increase the federal debt ceiling, the passing of a balanced. budget bj\} by the GOP-controlled Congress that was vetoed by President Clinton , and the rumouncement by the Treasury Secretary Rubin that the Trea sury would be taldng "extraordinary steps" to avoid default. This announcement of potential default of Treasury debt triggered a warning by Standard & Poor's that the standoff was adversely affectin g the credibility of the U.S. Treasury in the world market. Standard & Poor's warning was later folJowed by an announcement by Secretary Rubin that the Treasury would run out of op tions to avoid default by March 1996 and an announcement by .Moody'.i;; Investors Service to place $387 billion of Treasury debt on the CreditWatch for a possible credit rating downgrade. The stalemate finally ended when Congress passed an extension on the federal debt limit, followed immediately by Moody's removal of the Treasury securities from CreditWatch and continnation of the Aaa rating of U.S. Treasury debt. The sequence of events, as reported in the WSJ, is presented in the Appe ndix.

In this paper, we attempt to answer the following question: did the market perceive Treasury debt to be default 1isky and th erefore ch arge a default premium during and after the occurrence of the above events? We examin e the yield spreads between conunercial paper and Treasury bills with the same maturities and find that th e spreads during the event period arc significantly lower than those in the pre-event period. The results suggest that th e m arket did charge a default risk premium to the T-bills during that peiiod of time. We also confirm th e increase in T-bill yield during the event period after controlling for inflation rate, interest rate movemenlli, and the general market conditions. However, there is no evidence that these eventi; had a sustained effect on T bill rates since th e yield spread dming the post-event period resumed to the pre-event period level.

Moody's raised the question of possible Treasury default when it noted that the nature of the debt ceiling debate in 1995-1996 was considerably different from the past: never before had so many legislators argued that meeti ng the "full faith and credit" obligations of the government was secondary to other fiscal poli cies.2 Moody's also noted that the main question is whether this debt ceiling controversy will be repeated in the future and mentioned that it would continue to monitor the underlying debate over the federal govenunent 's si7.e and role to determine if meeting the government's full faith and credit obligations could be j eopardized once again by the on-going policy disagreements. The question there fore is: could the fact that the government is restricted by debt ceilings and by Congress from raising taxes lead to reconsiderin g the risk-free nature of Treasury secmities? The results in this paper indicate th at such a question is well founded.

The rest of the paper is organized as follows: The chain of events and the hypotheses that stem from these events are discussed in Section 11. Section ill present s th e empirica l evidence on a potential default of Treasury securities. We conclude the paper in Section TV.

II. Chain of Events

The chain of events started in October 1995 when U.S. Speaker of the House Newt Gingrich initially agreed to increase the debt limit on October 17, but backed off the very next day due to serious doubts that there was enough support among Republicans to pass the measure (referred to as Events l and 2 in the paper). At this stage, Treasury default was only a far-fetched possibility and not even discussed in the financial press. This suggests that the. market had not foreseen the seriousness and the potential for an extended standoff between the U.S. Congress and the President at this stage. We, therefore, hypothesize that Events 1 and 2 would not have a significant impact on the Treasury yield because the market had not foreseen the seriousness of the prolonged legislative battle and therefore the possibility of Treasury default.

Event 3 occurred on November 1, 1995, when both the President and Speaker of the House publicly admitted that they had reached no agreement. Immediately, the Secretary of the Treasury announced that the Treasury would take "extraor dinary steps" to avoid default. This was the first direct public indication that Treasury default was a possibility. We 11ypothesize that Event 3 indicates a good probability of default and, therefore, we expect an increase in the Treasury yield and a decrease in tl1e yield spread between commercial paper and T-bills as com pared to the pre-event period.

The main events in the.chain are Events 4-8, which occurred between Novem ber 7 and November 15, 1995. At this time, more than any other during the long history of the Treasury, default became a likely possibility. InEvent 4 on Novem ber 7, the Treasury Secretary recommended that the President veto the GOP Plan and in Event 5 on November 9 the White House conceded that "default is pos sible." Following these events, on November 10 Standard & Poor's wamed that even a short-Jived default of Treasury secmities would have a profound effect (Event 6 on November 10). The other events in the week included the President's veto of the debt limit bill, the Treasury's borrowing to avoid default (Event 7 on November 13), and the shutdown of the federal government (Event 8 on Novem ber 14). Based on the seriousness of these events, we hypothesize that Events 4-8 indicate that default is a likely possibility and, therefore, a 1isk premium is charged to the T-bills, so we expect a decrease in the yield spread between com mercial paper and T-bills.

Event 9 occurred on January 22, 1996, when Secretary Rubin announced that the Tteasury would run out of options .to avoid default by March. The Trea sury Secretary's announcement was followed immediately by Moody's decision on January 24, 1996, to place U.S. Treasury debt on CreditWatch for a possible downgrade. This decision is a clear indication of the seriousness of the situa tion, since studies have shown that the placement of debt issues on the Credit Watch list has a significantly adverse impact on the issuer's securities prices (e.g., Holthausen and Leftwich (1986)). We hypothesize that Events 9 and 10 indicate that default is a possibility and, therefore, we expect a decrease in the yield spread between commercial paper and T-bills as compared to the pre-event period.

چکیده

1. مقدمه

2. زنجیره حوادث

3. شواهد تجربی

A. مقایسه میانگین عملکرد توزیع بین حادثه و دورههای پیش از حادثه

B. گسترش عملکرد و حوادث پیشفرض: تجزیه و تحلیل رگرسیون

4. نتیجهگیری

ضمیمه

ABSTRACT

1. Introduction

2. Chain of Events

3. The Empirical Evidence

A. Comparison Of Yield Spreads between Event and Pre-Event Periods

B.Yield Spread and Default Potential Events: A Regression Analysis

4. Conclusion

Appendix