دانلود رایگان مقاله عملکرد بانکی تحلیل تطبیقی IFRS و RAS برای نظام بانکی رومانی

چکیده

مؤسسات اعتباری نقش کلیدی در نظام مالی اقتصاد کشور دارند و درستی عملکرد آنها به ثبات نظام مالی در حالت کلی وابسته است. دادههای مالی فراهمشده توسط اظهارات مالی بانکی شاخصهای با ارزشی را در قبال وضعیت اقتصادی برای یک دوره زمانی مشخص ارائه میکنند. علاوهبراین، اظهارات مالی منابع ضروری اطلاعات مالی برای تصمیم گیران در سطح اقتصادی (جمعیت، عوامل اقتصادی و غیره) هستند که بر انتظارات و رفتار آنها درنتیجه تأثیرگذاری بر رشد اقتصادی تأثیرگذار هستند. چارچوب گزارشهای نظارتی در نظر دارد تا استانداردهای گزارشنویسی خاصی را تنظیم کند که بتواند ارائه منصفانه وضعیت مالی و عملکرد مؤسسات اعتباری را تضمین کند. این استانداردهای گزارشنویسی بهصورت دورهای بهمنظور تضمین سازگاری با ابزارهای مالی پیچیدهتر، شناسایی کارآمد ریسکها با هدف ارائه اطلاعات مالی درروشی که بتواند بهراحتی پردازش شوند و درک آنها توسط کاربران را راحت تر کند، بهبود مییابند. کشور رومانی هدف دارد تا عادیسازی و هماهنگی استانداردهای گزارشنویسی مالی خود را، بهمنظور تضمین ارائه منصفانه و مقایسه پذیری وضعیت مالی و عملکرد مؤسسات اعتباری با مؤسسات مالی سرتاسر دنیا در حوزه گسترش پیوسته بازارهای مالی، در دستور کار قرار دهد. بانک مرکزی رومانی تنظیم اظهارات مالی فردی را تحت IFRS از 1 ژانویه 2012 بر اساس توافقنامه بهدستآمده در سال 2009 با IMF-EU-IFI مقرر کرده است. این مقاله تأثیر گذار از RAS(استانداردهای حسابداری رومانی) به IRFS(استانداردهاي گزارشنويسي مالی بينالمللی) را بر وضعیت مالی و عملکرد مؤسسات اعتباری مطالعه میکند. بهمنظور شناسایی تفاوتها اظهارات مالی سال مالی 2011 را برای 5 بانک رومانی با در نظر گرفتن ميزان داراييهاي آنها تحليل کرديم. این پژوهش تحلیل تطبیقی ارائه مؤلفههای اصلی داراییها و بدهیهای بانکی با تأکید بر یافتههای کلیدی را شامل میشود. یکی از مهمترین جنبههای شناساییشده به تعیین مقررات تحت مدل IFRS مرتبط است. سازگاری با الزامات NBR بررسیشده و جنبههای احتیاطی مشخص شدند.

1. مقدمه

در جولای 2002، اتحادیه اروپا مقررات 1606/2002 را با هدف عملکرد کارآمد و کمهزینه محافظت از سرمایهگذاران و تضمین اطمینان در بازارهای مالی صادر کرد. شرکتهایی که تضامنات آنها در بازار تنظیمشده اتحادیه اروپا فهرست شده باشند نیازمند تهیه اظهارات مالی تلفیقشده مطابق با استانداردهای گزارشنویسی مالی بینالمللی از سال 2005 بودند. این ابتکار از طریق مقررات 208/2005 که به نهادهای مختلف امکان تهیه اظهارات مالی بر اساس استانداردهای گزارشنویسی مالی بینالمللی از سال 2006 را ارائه میکرد، به یک اقدام ملی تبدیل شد. مؤسسات مالی موظف شدند تا یک مجموعه اظهارات مالی مطابق با استانداردهای حسابداری کشور و مجموعهای دیگر در مطابقت با استانداردهای گزارشنویسی مالی بینالمللی برای کاربران دیگر که در خارج از آن منطقه قرار دارند تهيه کنند. با آغاز ژانویه 2012 IFRS بهصورت کامل قابلاجرا شده و مؤسسات مالی باید این استانداردها را بر مبنای روزانه هنگام انجام و ثبت هر تراکنشی بهکارگیرند.

بانک مرکزی رومانی مطابق با ظرفیت خود بهعنوان نهاد نظارتی و قانونگذاری نظام بانکی رومانی راهبرد پیادهسازی IFRS را در 2010 پذیرفت. یکی از مشخصات اصلی این برنامه هماهنگی مقررات پیادهسازی تدریجی بود. NBR صورتحسابهای لازم را برای ارزیابی حسابهای گزارششده توسط بانکها تهیه و به بخش مشاوره عمومی ارسال کرد تا با اهداف احتیاطی بانکها هماهنگ شود. مؤسسات مالی از طرف خود باید برنامههای عملی NBR برای پیادهسازی IFRS و اینکه کدام پیادهسازی دقیقاً توسط بانک مرکزی در سال 2011 نظارتشده را تهیه و به تأیید برسانند.

ایسارسکو (2011) بیان میکند که از دیدگاه NBR پیادهسازی IFRS یکی از حوزههای نگرانی بانک مرکزی بوده است، چراکه سنجش مناسب و کافی داراییها، بدهیها و ارزش ویژه سهامداران مؤسسات اعتباری پیشنیازهای ضروری برای محاسبه شاخصهای احتیاطی واقعی هستند.

دلیل مهم دیگر برای بهکارگیری الزامات IFRS تضمین سازگاری، ثبات و شفافیت در بخش بانکی، بین اظهارات مالی تلفیقی و انفرادی برای اطلاعات مالی فراهمشده، است (FS منتشرشده، اطلاعات مالی برای اهداف نظارتی، اهداف مالیاتی و غیره). پیادهسازی IFRS انتظار میرود تا عدم تقارن اطلاعات و همچنین هزینه سرمایه را کاهش دهد.

چالشهای بسیاری که بانک مرکزی باید در قبال پیادهسازی کارآمد IFRS نشان دهد بهروزرسانی چارچوب مقرراتی (حسابداری، گزارشنویسی نظارتی و غیره)، بهروزرسانی سیستمهای گزارشنویسی /حسابداری داخلی توسط بانکها، آموزش کارکنان در بانکها و نهادهای نظارتی، عدم وجود سازگاری در سری اطلاعاتی که برای گزارش شدن مجموعهای از اطلاعات به NBR موردنیاز هستند.

2. مرور مقالات

چندین نویسنده دشواریهای پیش روی مؤسسات مالی را از کشورهای اتحادیه اروپا در بهکارگیری IFRS مطالعه کردند و دریافتند که پیچیدگی IFRS و راهنمایی ناکافی برای پیادهسازی بهعنوان چالشهای عمده در نظر گرفته میشوند (لارسون و استریت، 2004؛ هوگندوم، 2006؛ جرماکوویج و گورنیک-توماشوسکی،2006).

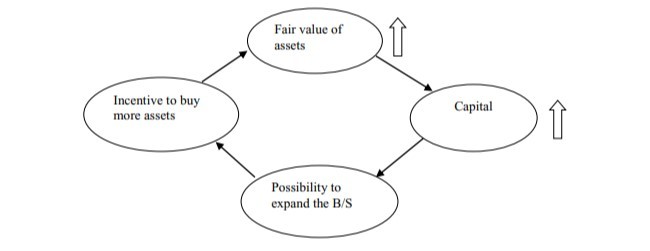

در مورد انتظارات تأثیر IFRS بر هزینه سرمایه مطالعاتی انجامشده است اما نتایج بهطور معناداری متفاوت هستند. داسکه (2006) و جرماکوویچ و گورنیک-توماشوسکی (2006) نتیجه گرفتند که پذیرش IFRS منجر به کاهش سرمایه نمیشود، درحالیکه لی (2010) در نظر میگیرد که پیادهسازی IFRS باعث کاهش معناداری در هزینه سرمایه خواهد شد.

در مورد بانکها تغییر مدل محاسبات یکی از مهمترین چالشها در پیادهسازی IFRS بوده است. گبهارت و نووتنی-فارکاس (2011) پیامدهای پذیرش IFRS را بر کیفیت حسابداری بانکها در 12 کشور اتحادیه اروپا مطالعه کردند و نتیجه گرفتند که استفاده از رویکرد زیان بهوجودآمده منجر به شناخت با تأخیر زیانهای آینده خواهد شد.

Abstract

Credit institutions have a key role in the financial system of national economies, of their soundness depends the stability of the financial system as a whole. The financial data provided by banking financial statements offers indicators of significant value regarding the state of economy for a given period of time. Moreover, financial statements are an essential resource of financial information for decision-makers at economy level (population, economic agents etc.) influencing their expectations and behaviour and as a result impacting economic development. The regulatory reporting framework aims at setting certain reporting standards that would ensure a fair presentation of the financial position and performance of credit institutions. These reporting standards are periodically improved as to ensure adaptability to more complex financial instruments, to efficiently identify risks aiming at presenting financial information in a manner that would be easy to process and understand by its users. Romania targets at the normalization and harmonization of its financial reporting standards as to ensure a fair presentation and comparability of the financial position and performance of its credit institutions with financial institutions worldwide in the context of continuously expanding financial markets. The Central Bank of Romania regulates the preparation of individual financial statements under IFRS as of 1 January 2012 as per the agreement concluded in 2009 with the IMF-EU-IFI. This paper studies the impact of transition from RAS (Romanian Accounting Standards) to IFRS (International Financial Reporting Standards) on the financial position and performance of credit institutions. In order to identify the differences we analyzed the financial statements as per 2011 financial year for 5 Romanian banks considering their size in terms of assets. The research involved a comparative analysis and presentation of the major components of banking assets and liabilities emphasizing key findings. One of the major aspects identified relates to determining provisions under the IFRS model. Compliance with the NBR requirements was checked and prudential aspects were outlined.

1. Introduction

In July 2002, the European Union issued Regulation 1606/2002 aiming at an efficient and cost-effective functioning of the capital market, protection of investors and ensuring confidence in financial markets. Companies whose securities were listed on an EU regulated market were required to prepare consolidated financial statements according to the International Financial Reporting Standards starting 2005. This initiative was transposed into national practice through regulation 208/2005 allowing entities to prepare financial statements according to International Financial Reporting Standards starting 2006. Financial institutions had to prepare a set of financial statements as per national accounting standards and a second one in accordance with International Financial Reporting Standards for other users than the state. Starting January 2012 IFRS were fully applicable and financial institutions had to apply these standards on a daily basis when treating and booking every single transaction.

The National Bank of Romania in its capacity as the regulatory and supervisory authority of the Romanian banking system has adopted the IFRS implementation strategy in 2010. One of the main characteristics of this regulation harmonization plan was gradual implementation. The NBR has prepared and sent for public consultation the bills needed to elicit accounting figures reported by banks so that they match the banks’ prudential objectives. Financial institutions on their behalf had to prepare and submit to NBR action plans for IFRS implementation and which implementation was closely monitored by the central bank throughout 2011.

Isarescu (2011) states that from the NBR’s point of view the IFRS implementation was one of the central bank’s area of concerns since relevant and adequate assessments of credit institutions’ assets, debts and shareholders’ equity are essential prerequisites for the calculation of real prudential indicators.

Another important reason for applying IFRS requirements is ensuring comparability/consistency and transparency across the banking sector, between consolidated versus solo level financial statements between each financial information provided (published FS, financial information for supervision purposes, tax purposes etc.). IFRS implementation was also expected to reduce information asymmetry and thus reduce the cost of capital.

Several challenges that the Central Bank had to address regarding efficient implementation of the IFRS were the update of the regulatory framework (accounting, supervisory reporting etc.), updating the internal accounting/reporting systems by banks, staff training both in banks and supervisors, lack of comparability in data series that needed an agreed set of data to be reported to NBR.

2. Literature Review

Several authors studied the difficulties faced by financial institutions from EU countries in applying IFRS and found that the complexity of IFRS and insufficient implementation guidance as the major challenges (Larson & Street, 2004; Hoogendoorn, 2006; Jermakowics & Gornik-Tomaszewski, 2006).

Regarding the expectations of the IFRS impact on the cost of capital studies have been conducted but the conclusions are significantly different. Daske (2006) and Jermakowics & Gornik-Tomaszewski (2006) have concluded that IFRS adoption did not determine a reduction of the cost of capital, while Li (2010) considers that IFRS implementation conducts to a significant decrease in the cost of capital.

In the case of banks the change of the provision computation model was one of the major challenges in the implementation of the IFRS. Gebhardt & Novotny-Farkas (2011) studied the implications of IFRS adoption on the accounting quality of banks in twelve EU countries and concluded that the application of the incurred loss approach results in a delayed recognition of future expected losses.

چکیده

1. مقدمه

2. مرور مقالات

3. روش تحقیق

4. نتايج

5. نتیجهگیری

منابع

Abstract

1. Introduction

2. Literature Review

3. Research methodology

4. Results

5. Conclusions

References