دانلود رایگان مقاله تاثیر عوامل روانی بر روی تصمیم گیری سرمایه گذاران در بازار سهام مالزی

چکیده

برای سالها، امور مالی سنتی و رایج به این صورت بوده است که سرمایه گذاران در فرآیند تصمیم گیری در بازار سهام برای سازش با برگشت ریسک و حداکثر نمودن ابزار منطقی هستند. با این حال، مطالعات مالی رفتاری نشان می دهد که انسان بصورتی که اقتصاددانان بطور منطقی رفتار می کنند بطوریکه تصمیمات آنها در هر زمان تحت تاثیر احساسات روانی آنها قرار دارد رفتار نمی کنند. مطالعات متعدد در ASEAN، خاور میانه و کشورهای غربی نشان داده است که عوامل روانی با هم در ارتباط هستند و نیز بر روی تصمیم گیری سرمایه گذاران در بازار سهام تاثیر می گذارد. با توجه به این، این تحقیق تلاش می کند که پلی بین تفاوتهای جغرافیایی و جمعیتی در مالزی و دیگر کشورها با بررسی تاثیر عوامل روانی بر روی تصمیم گیری سرمایه گذاران در بازار سهام مالزی برقرار کند. پرسشنامه ها بین 200 سرمایه گذار در پاهانگ و کلانگ با سن بین 60-18 سال که در بازار سهام مالزی مشغول به کار هستند توزیع شد. یافته ها نشان می دهد که اعتماد به نفس کاذب، محافظه کاری و تعصب اثرات قابل ملاحظه ای بر روی تصمیم گیری سرمایه گذاران دارند در حالیکه رفتار توده وار و متمرکز هیچگونه تاثیری بر روی تصمیم گیری سرمایه گذاران ندارد. همچنین مشاهده شد که عوامل روانی وابسته به جنسیت افراد هستند. نتایج حاصل از این تحقیق عمدتا با شواهد موجود در مطالعات قبلی همخوانی دارد. این مطالعه، به سرمایه گذران در بازار سهام کمک خواهد کرد، و در نتیجه باعث افزایش عقلانیت در تصمیمات سرمایه گذاری برای بهره افزایش یافته بازار خواهد شد.

1. مقدمه

امور مالی معمولی استاندارد همواره فرض می شود که سرمایه گذاران در تصمیم گیری در بازار سهام حساس هستند و بنابراین آنها در برابر ریسک های برگشتی بازار تجارت به نوعی پوست کلفت شده اند. آنها باید تمام اطلاعات مورد نیاز را مطابق با فرضیه بازار کارآمد را که در تجزیه و تحلیل و انتخاب سهام برنده بیطرف هستند را لحاظ کنند.

با این حال روانشناسان دریافته اند که انسان از لحاظ منطقی مانند اقتصاددانان رفتار نمی کند. ناهنجاری ها در بازار بورس و تحقیقات تجربی انجام شده توسط باباجیده (2012) و بشیر (2013) نشان می دهد که سرمایه گذاران از لحاظ منطق همیشه آنگونه که خود به تصور می کنند نیستند. این ناهنجاریها می تواند با ظهور یک حوزه جدید در امور مالی که امور مالی رفتاری نامیده می شود توضیح داده شود. امور مالی رفتاری نشان می دهد که چگونه ویژگیهای روانی مختلف بر روی افرادی که بعنوان سرمایه گذار شناخته می شوند، تحلیل گران و مدیران تاثیر می-گذارد. این نوع رفتار تلاش می کند که نحوه تاثیر احساسات و خطاهای شناختی را بر روی رفتار سرمایه گذاران را برای ما آشکار کند. همچنین به دنبال توضیح چرایی و چگونگی اقدام سرمایه گذران آنسوی مرز عقلانیت می باشد جاییکه برخلاف فرضیات آنها اتفاقات رخ می دهند.

طرفداران مالی رفتاری قادر هستند که تعدادی از عوامل روانی موثر در تصمیم گیری سرمایه گذاران در بازار سهام را توضیح دهند. هدف اصلی این تحقیق بررسی چگونگی تاثیر عوامل روانی، به ویژه تعصب، محافظه کاری و اعتماد به نفس کاذب بر روی تصمیمات مالی است. تصمیم گیری بصورت درجه ای از ریسک که سرمایه گذار مایل به انجام آن باشد اندازه گیری می شود.

تعصب و اطمینان بیش از حد تمایل یک فرد برای نسبت دادن موفقیتش به استعداد ذاتی خود است، در حالیکه خود را در برابر شکست بدشانس معرفی می کند باعث می شود که استعداد خود را دست کم بگیرد. قدری (2013)، لیم (2012)، قورشی (2012) و بشیر (2013) یافتند که اعتماد به نفس کاذب تاثیر مثبتی بر روی تصمیم گیری سرمایه گذاران دارد. عاطف (2014) و کنگاتران (2014) یافتند که اعتماد به نفس کاذب تاثیر منفی بر روی فرآیند تصمیم گیری دارد. تعصب محافظه کاری به این معنی است که سرمایه گذاران در واکنش و به روز کردن عقاید خود در پاسخ به توسعه های اخیر کند هستند. مطابق با تحقیق مارسیا (2014)، که به این صورت معنی می کند که آنها می توانند در ابتدا به اطلاعات جدید یا شایعات واکنش اندکی نشان دهند. در نتیجه، قیمتها بطور کامل اطلاعات جدید را بتدریج منعکس می کنند. لیم (2012) و کنگاتران (2014) یافتند که محافظه کاری تاثیر مثبتی بر روی تصمیم گیری دارد.

رفتار توده وار اشاره به ذهنیت (به دنبال رهبر) دارد. گرایشی از یک فرد است که جمعیت را دنبال می کند زیرا تصمیمات گرفته شده توسط اکثریت اینگونه فرض می شود که همیشه صحیح است. با توجه به مطالعه لونگ و توهال (2011)، اینگونه افراد تصمیمات صرمایه گذاری خود را نیز وابسته به اقدامات جمعیت در خرید و فروش می دانند. در حالیکه توده تقریبا همیشه اشتباه می کند، که منجر به نوسانات بیش از حد در بازار می شود. مطابق با مطالعه هرت و بلاک (2012)، حرکت توده وار بیشتر در سرمایه گذار سازمانی رایج است تا در سرمایه گذار فردی. وامایی (2013) در یافت که حرکت توده ای تاثیر مثبت قابل توجهی بر روی تصمیم گیری سرمایه گذاری دارد. کنگاتران (2014) دریافت که رفتار توده ای تاثیر مثبتی بر روی تصمیم گیری سرمایه گذار دارد در حالیکه لیم (2012) دریافت که رفتار توده ای هیچ تاثیری بر روی تصمیم گیری سرمایه گذار ندارد. تعصب زمانی رخ می دهد که فرد بر اساس اطلاعات اخیر که براحتی در دسترس قرار می گیرند عمل کند. آنها تمایل خیلی زیادی برای تمرکز بر روی یک حقیقت خاص به جای وضعیت کلی دارند، زیرا این حقیقت خاص به آسانی در دسترس است و براحتی نیز آنرا به ذهنشان می سپارند. کورشی(2012) دریافت که تعصب در دسترس تاثیر مثبت قابل ملاحظه ای بر روی تصمیم گیری سرمایه گذاران دارد. لونگ (2011) دریافت که تعصب در دسترس تاثیر متوسطی بر روی فرآیند تصمیم گیری دارد در حالیکه وارمب (2013) دریافت که این تعصب تاثیر زیادی بر روی تصمیم خرید سرمایه گذاران در ایالات متحده دارد.

مطالعات متعددی از دیگر کشورهای خاورمیانه و غربی و ASEAN نشان داده اند که عوامل روانی تاثیراتی را بر روی تصمیم گیری سرمایه گذاران در بازار سهام دارد. با این حال مطالعات اندکی شامل مطالعه لیم (2012) بر روی تعصبات روانی در بازار سهام مالزی و بررسی تاثیر تعصبات روانی بر روی تصمیم گیری سرمایه گذاران وجود دارد. این مطالعه سعی دارد که شکاف اختلافات در شرایط جغرافیایی و جمعیتی بین مالزی و دیگر کشورها را با بررسی تاثیر تعصب روانی بر روی تصمیم گیری سرمایه گذراران در بازار سهام مالزی از بین ببرد. یادگیری بیشتر در مورد این ارتباط بین عوامل روانی و تصمیم گیری سرمایه گذاران باید به سرمایه گذاران کمک کند که خودشان را بهتر درک کنند که منجر به یک پدیده تصمیم گیری منطقی در بازار سهام می شود. بر اساس یافته های مطالعات قبلی، این مطالعه دو هدف اصلی دارد 1) فراهم سازی اطلاعات در مورد تعصبات و عوامل روانی سرمایه گذاران مالزیایی 2) بررسی تاثیر عوامل روانی بر روی تصمیم گیری سرمایه گذاران در بازار سهام مالزی.

این تحقیق برای سرمایه گذاران و بازیگران بازار سهام اهمیت دارد طوریکه آنها از تاثیر عوامل روانی خود بر روی تصمیمی که در بازار سهام می گیرند آگاه می شوند. با این اطلاعات آنها می توانند برای گرفتن یک تصمیم منطقی در بازار سهام از ان استفاده کنند و از تاثیر عوامل روانی بر روی تصمیم گیری جلوگیری کنند. این مطالعه برای تنظیم کنندگان بازار سهام و سیاستگذاران این عرصه مفید خواهد بود و به آنها کمک خواهد کرد که نقش عوامل روانی را بر وی تصمیم گیری سرمایه گذاران درک کنند. این مقاله به حجم مقالات مالی در مورد نظریه مالی رفتاری کمک خواهد کرد که بتوانند بعنوان مرجع برای هر کسی مورد استفاده قرار بگیرند.

این مقاله همچنین یک نور جدید بر روی نظریه بازار کارآمد (EHM) تئوری پرتفوی مدرن (MPT)، مدل قیمت گذاری دارایی سرمایه (CAPM) و تئوری قیمت گذاری تبادلی (APT) روشن کرده است که مدلهای کمی هستند که فرض می کنند که سرمایه گذاران فردی با عقلانیت عالی رفتار می کنند. این مقاله همچنین برای محققین آتی که دوست دارند بر روی این موضوع مطالعه کنند اهمیت دارد. آنها می توانند بر روی روش و یافته-های موجود در این مقاله تمرکز کنند. این مقاله می تواند به نفع سرمایه گذاران در افزایش دانش باشد.

Abstract

For years, traditional finance has always presumed that investors are rational in their decision making process in the stock market about risk return trade-offs and maximizing utility. However, behavioral finance studies revealed that human beings do not behave as rationally as economists suppose as their decisions at times are affected by their psychological feelings. Numerous studies from ASEAN, Middle East and Western countries have in fact established that psychological factors do have relationships and impacts on the decision making of investors in their stock markets. In light of this, this research attempts to bridge the gap of the differences in terms of geographical location and demographic profile between Malaysia and other countries by examining the impact of the psychological factors on investors’ decision making in the Malaysian stock market. Questionnaires are distributed to a sample size of 200 investors in the Klang Valley and Pahang areas aged between 18-60 years who are involved in the Malaysian stock market. The findings show that overconfidence, conservatism and availability bias have significant impacts on the investors’ decision making while herding behavior has no significant impact on the investors’ decision making. It is also found that the psychological factors are dependent of individual’s gender. The results of this research are mostly consistent with the evidences in previous studies. This study, hopefully, will help investors to be aware of the impact of their own psychological factors on their decision making in the stock market, thus increasing the rationality of investment decisions for enhanced market efficiency.

1. Introduction

For ages, standard ordinary finance has constantly presumed that investors are typical and sensitive in their investment decision making in the stock market and therefore they are impassive about risk return trade-offs and exploiting value. They must have incorporated all the necessary information available according to the efficient market hypothesis and are impartial in analyzing securities and choosing winning stocks.

However psychologists have found that human beings do not behave as rationally as economists suppose. The occurring of stock market anomalies and empirical researches conducted by Babajide & Adetiloye (2012) and Bashir et al. (2013) revealed that investors are not always as rational as they are portrayed to be. These anomalies can be explained by a new emerging area of finance called behavioral finance. Behavioral finance considers how various psychological traits affect how individuals or groups act as investors, analysts and portfolio managers. It tries to understand how emotions and cognitive errors influence behaviours of individual investors (Kengatharan 2014). It also seeks to explain why and how investors can act beyond the boundary of rationality in ways that oppose to what they are supposed to.

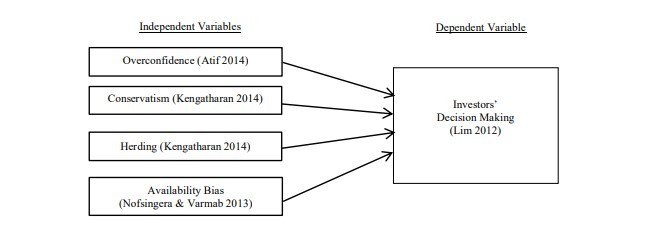

Advocates of behavioral finance have been able to explain a number of psychological factors that affect the decision making of investors in the stock market. The main purpose of this research is to investigate how psychological factors, particularly the overconfidence bias, conservatism bias, herding and availability bias could possibly affect financial decisions. The decision making will be measured in terms of the degree of risk the investor is willing to take.

The overconfidence bias which is related to the self- attribution bias is the tendency of an individual to attribute his success to his own talent and ability while blaming ‘bad luck’ for his failure, making himself overestimating his talent. Qadri & Shabbir (2013), Lim (2012), Qureshi et al. (2012) and Bashir et al. (2013) have found overconfidence to have positive significant impact on investors’ decision making. Atif (2014) and Kengatharan (2014) found overconfidence to have negative impact on decision making. The conservatism bias means investors are slow to react and to update their beliefs in response to recent evidence and development. According to Márcia et al. (2014), this means that they can initially underreact to the new information or rumours released on a company. As a result, prices will fully reflect the new information only gradually. Lim (2012) and Kengatharan (2014) found that conservatism do have positive significant impact on decision making.

The herding behavior refers to “follow the leader” mentality. It is the tendency of an individual to follow the crowd because the decisions made by the majority are assumed to be always correct. According to Luong & Thu Ha (2011), the herding individual will base his investment decision on the crowd actions of buying and selling, creating speculative bubbles phenomenon hence making the stock market to be inefficient. However the herd is almost always wrong, which contributes to excess volatility in the market. According to Hirt and Block (2012), herding is more prevalent with institutional investor than with individual investors. Wamae (2013) found herding to have positive significant impact on investment decision making. Kengatharan (2014) have found herding behavior to have positive impact on investors’ decision making while Lim (2012) found that herding has no significant impact on investors’ decision making. The availability bias happens when the individual acts upon recent information that is obtained easily. They have a strong tendency to focus their attention on a particular fact rather than the overall situation, only because this particular fact is more present or easily recalled in their minds (Nofsingera & Varmab 2013). Qureshi et al. (2012) found availability bias to have positive significant impact on investors’ decision making. Luong & Thu Ha (2011) found availability bias to have moderate impact on investors’ decision making while Nofsingera and Varmab (2013) found availability bias to have strong impact on investors’ repurchase decision in United States.

Numerous studies from other ASEAN, Middle East and Western countries for example, Kengatharan (2014), Qadri and Shabbir (2014) and Nofsingera and Varmab (2013) have established that psychological factors do have relationships and impacts on the decision making of investors in their stock markets. However there have been very few studies including Lim’s (2012) on the psychological biases in Malaysian stock market, let alone investigating the impact of the psychological biases on the investors’ decision making. This study attempts to close the gap of the differences in terms of geographical location and demographic profile between Malaysia and other countries by examining the impact of the psychological bias on investors’ decision making in Malaysian stock market. Learning more about this relationship between the psychological factors and investors’ decision making should help investors to understand themselves better which leads to a phenomenon of enhanced rational decision making in the stock market. Building on the findings from previous studies, this study has two main objectives: i) to provide background information about Malaysian investors’ psychological factors and biases and ii) to investigate the impact of the psychological factors on investors’ decision making in the Malaysian stock market.

This research is important for stock market players and investors so that they are aware of the impact of their own psychological factors on their decision making in the stock market. With this information in hand they can apply it and take measures to prevent the factors from clouding their decision making processes in order to make rational decisions. This study will be useful to stock market regulators and policymakers in a way of assisting them in understanding the role of psychological factors have on investor decision making.

This paper will contribute to the volume of financial paper research regarding the theory of behavioral finance that can be used as reference for everyone. This paper will also shed a new light on the Efficient Market Theory (EMH), Modern Portfolio Theory (MPT), Capital Asset Pricing Model (CAPM) and Arbitrage Pricing Theory (APT) which are quantitative models that assume individual investors behave with perfect rationality. This research will also be important for the future researchers who wish to conduct studies on this topic area. They can build on the methodology and findings of this article and obtain valuable insights. This paper would be beneficial to investors in enhancing their body of knowledge, thus increasing their understanding on the role of psychological factors have on investors’ decision making.

چکیده

1. مقدمه

2. مطالعات تجربی و تئوری

3. داده ها و روش شناسی

3.1. داده ها

3.2. روش نمونه برداری

3.3. منابع داده ها

3.4. چارچوب تحقیق

3.5 روش شناسی

3.5.1 آنالیز رگرسیون چندگانه

4. یافته ها

5. نتیجه گیری و پیشنهادات

منابع

Abstract

1. Introduction

2. Theoretical and empirical discussions

3. Data and Methodology

3.1. Data

3.2. Sampling Method

3.3. Sources of data

3.4. Research Framework

3.5. Methodology

3.5.1 Multiple Regression analysis

4. Findings

5. Conclusion and Recommendation

References