دانلود رایگان مقاله حسابداری در صنعت استخراجی بورس سهام لندن

چکیده

عملیات حسابداری مخارج اکتشاف در صنعت استخراجی، از گذشته مسئله چالش برانگیزی برای تعدیل کننده ها بوده است.این مقاله سیاست های حسابداری، و رابطه ارزشی، دارایی های اکتشاف شرکت های لیست شده در بورس سهام لندن در بخش های نفت، گاز و معدن کاوی را بررسی می کند. سیاست ها توسط شرکت های نفت و گازبا طیف تلاش های موفقیت آمیز نسبتا محافظه کارانه و به روش قیمت تمام شده متهورانه استفاده شدند، در حالیکه شرکت های معدن کاوی، طیف سیاست های تلاش های موفقیت آمیز به روش محافظه کارانه ترین کل هزینه را بکار می گیرند.نتایج نشان می دهد که صورتحساب درآمد شرکت های استخراجی اصلی لیست شده بازار صرف نظر از سیاستی که شرکت دنبال می کند حاوی ارزش مربوط به اطلاعات است.بین رابطه ارزشی افشای دارایی اکتشاف توسط شرکت های اصلی نفت و گاز لیست شده بازار که روش تلاش های موفقیت آمیز یا قیمت تمام شده را دنبال می کنند تفاوت چشمگیری وجود ندارد.برای شرکت های نفت و گاز لیست شده درAIM فقط روش قیمت تمام شده ، ارزش مربوط به اطلاعات دارایی های اکتشاف را فراهم می کند.در بخش معدن کاوی، افشای دارایی مرتبط با اکتشاف تنها ارزش مربوط به شرکت های لیست شده درAIMبا دنبال کردن روش کل هزینه هستند. نتایج نشان می دهد که انعطاف پذیری در حسابداری مخارج اکتشاف برای تسهیل افشای ارزش مربوط به اطلاعات حسابداری لازم است.

1. مقدمه

تنوع سیاست های حسابداری که توسط شرکت های استخراجی برای حساب مخارج اکتشاف استفاده شده، موضوع متضادی است.تلاش های گذشته سازمان های مهم تنظیم استاندارد نظیر هیئت استانداردهای حسابداری مالی (FASB) و هیئت استانداردهای حسابداری بین المللی (IASB) برای استانداردسازی عملیات مخارج اکتشاف با استفاده از سیاست تلاش های موفقیت آمیز ناموفق بوده است (Asekomeh ، Russell و Tarbert ، 2006 ؛ Cairnie، 1985؛ Cortese و Irvine، 2010؛ Cortese، 2011).استاندارد حسابداری جاری مخارج اکتشاف یعنی IFRS 6، به طور موثر به شرکت های استخراجی اجازه می دهد تا دنبال کنند سیاست حسابداری که قبل از اتخاذ IFRS استفاده می کردند.

روش های ناهمخوان حسابداری مخارج اکتشاف در صنعت استخراجی، همراه با نبود تحقیق تجربی بر اساس کشور انگلستان، ما را به مطالعه روش های جایگزین تحریک می کند.برای انجام این کار از داده های شرکت های لیست شده در بورس سهام لندن (LSE) از هر دو بازار اصلی و بازار سرمایه گذاری جایگزین (AIM) که تحت IFRS تهیه شده استفاده می کنیم.این مقاله همچنین با نوشتیجات گذشته فرق دارد زیرا شرکت ها را بصورت جداگانه در هر مرحله از چرخه عمر استخراجی تجزیه و تحلیل و مقایسه می کند، ضمن این که همچنین شرکت های معدن کاوی را علاوه بر شرکت های نفت و گازی که اغلب مورد مطالعه قرار گرفته اند مورد توجه قرار می دهد.داده ها از سال 2006 (2007 برای شرکت های AIM)تا سال 2012 اجرا می شوند و شامل هردو شرکت اکتشاف و تولید گرا هستند.

مطابق با مطالعات قبلی، سیاست های حسابداری شرکت های نفت و گاز در دو دسته قرار می گیرند: روش تلاش های موفقیت آمیز و قیمت تمام شده.در بخش معدن کاوی، دسته سیاست های حسابداری که توسط شرکت ها استفاده شده در طیف محافظه کارانه تر بین روش تلاش های موفق و روش کل هزینه قرار دارد.نوشتیجات پیشین در مورد مخارج اکتشاف که تحت روش تلاش های موفق و کل هزینه تهیه شده نتایج متناقضی را بوجود آورده، که تا حدی ناشی از تفاوت ها در انواع شرکت های صنعتی استخراجی مشمول در نمونه های مربوطه است.به عنوان مثال، Harris و Ohlson (1987)فقط شرکت های تولیدگرای بالغ را در نمونه خود شامل کردند که بموجب آن شرکت های کوچک اکتشاف خارج شدند.برای اینکه نوشتیجات در این زمینه گسترش پیدا کند و نتایجی را حاصل کند که شاید برای قوانین آینده در انتخاب حسابداری شرکت های استخراجی مفید باشد، همه انواع شرکت های استخراجی باید رسیدگی و سپس در نمونه ما گنجانده شوند.

با عهده دار شدن تجزیه و تحلیل رابطه ارزشی کلی، این مطالعه متعهد به تجزیه و تحلیل رابطه ارزشی صورت های مالی که تحت هر یک از سیاست های حسابداری ایجاد شده می شود.این مقاله همچنین ارزیابی می کند که اگر توسط شرکت های نفت و گاز کوچک(Cortese، 2011) مقاومتی در برابر روش تلاش های موفق (برای FASB و IASB) صورت گیرد آن می تواند فراتر از منافع شخصی توجیه شده باشد.نتایج ما نشان می دهد انعطاف پذیری جاری که توسط شرکت ها در صنعت استخراجی مفید بوده به نظر می رسد ارائه اطلاعات مربوط به سرمایه گذاران را برای آنها تسهیل کند.این کار نشانه هایی از مطلوبیت آشکار IASB دارد تا روش تلاش های موفق را در همه شرکت های بخش استخراجی اجرا کنیم.

این مقاله به شرح زیر است: بخش بعدی، تکامل حسابداری در صنعت استخراجی را شرح می دهد و همچنین شواهد تجربی مربوط به اطلاعات حسابداری در بخش استخراجی را بررسی می کند.طرح پژوهش این مطالعه در بخش سه بصورت مختصر بیان شده، حال آن که بخش چهارم یافته ها را تشریح می کند و بخش 5 برخی نتایج و نظرات در مورد محدودیت های بالقوه این مطالعه را ارائه می دهد.

2. توسعه استانداردهای حسابداری و شواهد تجربی در صنایع استخراجی

2.1 توسعه استانداردهای حسابداری در صنایع استخراجی

از دهه 1970، شیوه های حسابداری در صنعت استخراجی موضوع اصلی بحث علمی بوده است.صنعت استخراجی شامل شرکت هایی است که درگیر یافتن و رفع اتلاف مواد غیر احیا کننده واقع در پوسته زمین هستند (کمیته استانداردهای حسابداری بین المللی (IASC) 2000). چرخه استخراجی دارای چندین خصوصیات منحصر به فرد است مانند: مکان های استخراجی عمرهای محدودی دارند، رابطه ضعیفی بین هزینه های اولیه ای متحمل شده در مورد اکتشاف و مزایای اقتصادی آتی مرتبط وجود دارد، این چرخه مشمول سطوح بالایی از خطر و عدم اطمینان است، این چرخه سرمایه طلب است و این صنعت نسبت به سایر صنایع با پاسخگویی عمومی بیشتری مواجه می شود.خصوصیات منحصر به فرد چرخه استخراجی، چالش هایی را برای قراردادهای حسابداری سنتی مانند تشخیص درآمد و تطبیق مفاهیم بوجود می آورد (Cairnie، 1985؛ Luther، 1996؛ Trueman، 1975).شرکت های استخراجی این چالش های گزارشگری مالی را در بسیاری از روش ها عنوان کرده و پس از آن توسط آنها تنوعی از شیوه های حسابداری در طول زمان توسعه یافته است.شرکت های استخراجی لیست شده در LSE ، از بخش های نفت، گاز و معدن کاوی گرفته شده اند.

2.1.1 بخش گاز و نفت

در رابطه با سرمایه گذاری دربرابر تصمیمات هزینه و استهلاک سیاست های شرکت های نفت و گاز مرتبط با مخارج اکتشاف، تفاوت های اساسی وجود دارد.شرکت ها در این بخش دیدگاه های مختلفی در مورد مراکز هزینه اکتشاف دارند، مراکز هزینه به عنوان چاه ها، میدان ها، مناطق، کشورها و جهان تعریف می شوند(Trueman، 1975).

دو سیاست حسابداری مرسوم در بخش نفت و گاز، به ترتیب به روش تلاش های موفق و قیمت تمام شده(Trueman، 1975)عنوان می شوند.تحت روش تلاش های موفقیت آمیز، مخارج اکتشافی در ابتدا سرمایه گذاری می شوند، اما اگر بعدا مشخص شود که مرکز هزینه خاصی از لحاظ فنی میسر و یا از لحاظ تجاری قابل اجرا نیست، مخارج اکتشاف کسر می شود.دنبال کننده های روش تلاش های موفق به طور کلی یک مرکز هزینه را به صورت یک چاه، میدان یا یک منطقه تعریف می کنند.برعکس، تحت روش قیمت تمام شده، مخارج اکتشاف سرمایه گذاری می شوند و اگر امکان عملی یک چاه، میدان یا منطقه خاص غیر قابل اجرا یافت شد، مخارج اکتشاف در برابر جریان درآمد از چاه ها، میدان ها و /یا مناطق موفق مستهلک خواهند شد. شرکت هایی که روش قیمت تمام شده را اتخاذ می کنند، معمولا مرکز هزینه را برروی یک کشور یا جهان تعریف می کنند.

Abstract

The accounting treatment of exploration expenditure in the extractive industry has historically been a challenging issue for regulators. This paper examines the accounting policies for, and value relevance of, the exploration assets of firms listed on the London Stock Exchange from the oil & gas and mining sectors. The policies used by oil & gas firms range from the relatively conservative Successful Efforts to the most aggressive Full Cost method, whereas mining firms employ a range of policies from the Successful Efforts to the most conservative Expense All method. The results suggest that the income statements of Main Market-listed extractive firms contain value relevant information regardless of the policy followed by the firm. There is no significant difference between the value relevance of exploration asset disclosures by Main Market-listed oil & gas firms following the Successful Efforts or Full Cost methods. For AIM-listed oil & gas companies only the Full Cost method provides value relevant information on exploration assets. In the mining sector, exploration-related asset disclosures are only value relevant for AIM-listed firms following the Expense All method. The results suggest that flexibility in accounting for exploration expenditure is necessary to facilitate the disclosure of value relevant accounting information.

1. Introduction

The diversity of accounting policies used by extractive firms to account for exploration expenditure is a contentious topic. Historical attempts by major standard setting bodies such as the Financial Accounting Standards Board (FASB) and the International Accounting Standards Board (IASB) to standardise the treatment of exploration expenditure using the Successful Efforts policy have been unsuccessful (Asekomeh, Russell, & Tarbert, 2006; Cairnie, 1985; Cortese & Irvine, 2010; Cortese,2011). The current accounting standard for exploration expenditure, IFRS 6, effectively permits extractive firms to follow the accounting policy they used prior to the adoption of IFRS.

Disparate methods of accounting for exploration expenditure in the extractive industry, together with the absence of United Kingdom (UK)-based empirical research, motivate us to study the alternative methods. To do so, we use data from companies listed on the London Stock Exchange (LSE) from both the Main Market and Alternative Investment Market (AIM)1 prepared under IFRS. This paper also differs from prior literature by separately analysing and comparing companies at each stage of the extractive life-cycle, whilst also considering mining firms in addition to the more-often studied oil & gas firms. The data runs from 2006 (2007 for AIM companies) until 2012 and includes both exploration and production-oriented companies.

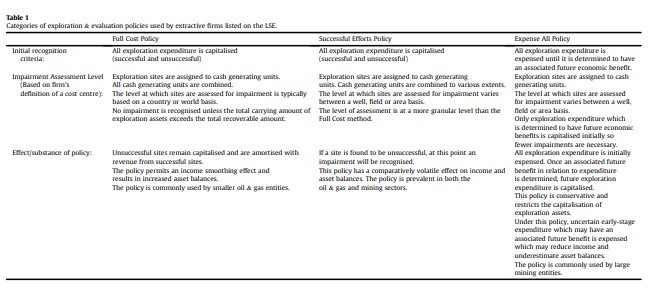

Consistent with previous studies, the accounting policies of oil & gas firms are found to fall within two categories: the Successful Efforts and the Full Cost methods. In the mining sector, the categories of accounting policies used by firms fall on a more conservative spectrum between the Successful Efforts and Expense All methods. Prior literature on exploration expenditure prepared under the Successful Efforts and Full Cost methods has produced inconsistent results, partially due to differences in the types of extractive industry companies included in the respective samples. For example, Harris and Ohlson (1987) only included mature production-oriented companies in their sample, thereby excluding small exploration companies. To extend the literature in this area and provide results that may be useful to the future regulation of the accounting choices of extractive firms, all types of extractive firms require scrutiny and are therefore included in our sample.

Having undertaken a general value relevance analysis, the study then undertakes a value relevance analysis of the financial statements produced under each accounting policy. The paper also evaluates if the resistance to the Successful Efforts method (previously favoured by the FASB and the IASB) by small oil & gas companies (Cortese, 2011), can be justified by more than mere self-interest. Our results indicate that the flexibility currently availed of by firms in the extractive industry would appear to facilitate them in providing relevant information to investors. This has implications for the IASB's apparent desire to implement the Successful Efforts method across all firms in the extractive sector.

The paper proceeds as follows: the next section describes the evolution of accounting in the extractive industry and also reviews the empirical evidence pertaining to accounting information in the extractive sector. The research design of the study is outlined in section three, while section four outlines the findings and section five offers some conclusions and comments on potential limitations of the study.

2. The development of accounting standards and empirical evidence in the extractive industries

2.1. The development of accounting standards in the extractive industries

Since the 1970s, accounting practices in the extractive industry have been the subject of vigorous academic discussion. The extractive industry includes firms which are involved in finding and removing wasting non-regenerative material located in or near the earth's crust (International Accounting Standards Committee (IASC), 2000). The extractive cycle possesses several unique characteristics such as: extractive sites have finite lives, a weak relationship exists between initial costs incurred on exploration and the associated future economic benefits, the cycle involves high levels of risk and uncertainty, the cycle is capital intensive and the industry faces a greater degree of public accountability relative to other industries. The unique characteristics of the extractive cycle create challenges for traditional accounting conventions such as the revenue recognition and matching concepts (Cairnie, 1985; Luther, 1996; Trueman, 1975). Extractive firms have addressed these financial reporting challenges in a multitude of ways and a variety of accounting practices have been subsequently developed over time by them. Extractive firms quoted on the LSE are drawn from the oil & gas and mining sectors.

2.1.1. The oil & gas sector

Fundamental differences exist in relation to the capitalisation versus expense decisions and amortisation policies of oil & gas firms in relation to exploration expenditure. Firms in the sector have different views on exploration cost centres, with cost centres being defined as either wells, fields, areas, countries or the world (Trueman, 1975).

The two prevalent accounting policies in the oil & gas sector are termed the Successful Efforts and Full Cost methods respectively (Trueman, 1975). Under the Successful Efforts method, exploration expenditure is initially capitalised but if it is subsequently determined that a particular cost centre is not technically feasible or commercially viable, the exploration expenditure is written off. Followers of the Successful Efforts method generally define a cost centre in terms of a well, field or an area. In contrast, under the Full Cost method, exploration expenditure is capitalised and if the viability of a particular well, field or area is subsequently found to be non-viable, the exploration expenditure will be amortised against the revenue streams from successful wells, fields and/or areas. Firms which adopt the Full Cost method typically define a cost centre on a country or world basis.

چکیده

1. مقدمه

2. توسعه استانداردهای حسابداری و شواهد تجربی در صنایع استخراجی

2.1 توسعه استانداردهای حسابداری در صنایع استخراجی

2.1.1 بخش گاز و نفت

2.1.2 بخش معدن کاوی

2.1.3 سایر اطلاعات: افشای ذخایر

2.1.4 توسعه های اخیر در مورد حسابداری مخارج اکتشاف

2.2 تحقیق تجربی در صنایع استخراجی

2.2.1 مطالعات ارزش ذخایر

2.2.2 مطالعات مقدار ذخایر

2.2.3 مخارج اکتشاف: مطالعات هزینه تاریخی

3. طرح تحقیقی

3.1 تشخیص شرکت های استخراجی

3.2 تعیین دوره نمونه

3.3 منابع اطلاعات

3.4 روش تحقيق

4. یافته ها

4.1 تجزیه و تحلیل تجربی سیاست های حسابداری اکتشاف

4.2 آمار توصیفی شرکتهای نمونه

4.3 یافته های رابطه ارزشی کل برای شرکت های استخراجی در LSE

4.4 یافته های رابطه ارزشی: بخش نفت و گاز

4.5 یافته های رابطه ارزشی: بخش معدن کاوی

5. نتیجه گیری

منابع

Abstract

1. Introduction

2. The development of accounting standards and empirical evidence in the extractive industries

2.1. The development of accounting standards in the extractive industries

2.1.2. The mining sector

2.1.3. Other information: reserve disclosures

2.1.4. Recent developments on accounting for exploration expenditure

2.2. Empirical research in the extractive industries

2.2.1. Reserve value studies

2.2.2. Reserve quantity studies

2.2.3. Exploration expenditure: historical cost studies

3. Research design

3.1. Identification of extractive firms

3.2. Determination of sample period

3.3. Data sources

3.4. Research method

4. Findings

4.1. Empirical analysis of exploration accounting policies

4.2. Descriptive statistics for sample firms

4.3. General value relevance findings for extractive firms listed on LSE

4.4. Value relevance findings: oil & gas sector

4.5. Value relevance findings: mining sector

5. Conclusions

References